¿Qué os han parecido los resultados?

A M* le ha parecido esto:

Altria reported a decent fourth quarter of 2018, with volume in both the smokeable and smokeless divisions falling slightly less than our forecasts. This trickled down the income statement and resulted in modest upside to our earnings estimate. The company guided below our forecasts for 2019, however, due to the mix effect of the Juul and Cronos acquisitions, as well as increased investment ahead of the anticipated launch of iQOS in the United States this year. We shall adjust our near-term forecasts accordingly, but the impact to our $62 fair value estimate will be immaterial.

Altria’s fourth-quarter organic revenue decline of 0.2% was modestly above our forecast, with volume accounting for the beat. Marlboro retail share stabilized this year at around 43% after coming under pressure from the discount segment for the last two years. If macro trends remain in place, this is likely to be sustainable in the short term, meaning Altria’s volume should track closer to that of the industry this year. Management has guided to a domestic industry decline of 3.5%-5.0% next year, which strikes us as being a fairly wide range and a little conservative, given the risks to the vaping category, but this range probably accounts for the high probability that Philip Morris International and Altria are granted the right to market iQOS in the U.S. this year. Although we expect iQOS adoption to be fairly slow (more in line with Europe than Asia), commercialization is likely to cannibalize the cigarette category somewhat.

The outlook for this year also appears somewhat muted, with management guiding to EPS of $4.15-$4.27, below our $4.54 estimate, and implying an earnings growth rate of 4%-7%. Cost savings of $575 million will be more than offset by some below-the-line headwinds, including a higher tax rate and interest expense. Guidance assumes no EBIT contribution in 2019 from the Juul and Cronos investments.

Una pregunta, ¿el dividendo en esta cómo ha quedado? ¿Subió, bajó, lo congelaron…?

Se mantiene en 0,80$ al trimestre.

La última subida fue en septiembre por lo que “aún no tocaría” revisión

Hola,

Por si a alguien le interesa, abre a 51,36 USD −3,34 (6,11 %) por presentación de resultados.

Saludos

El año pasado por estas fechas tuvo un incremento extraordinario de un 18%

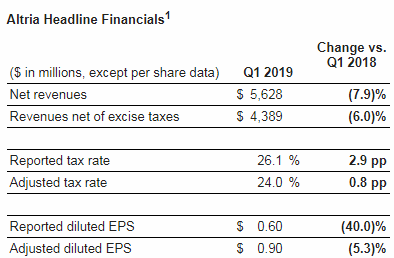

Resultados del primer trimestre de 2019

Altria Group, Inc. (Altria) (NYSE:MO) today announces its 2019 first-quarter business results and reaffirms its guidance for 2019 full-year adjusted diluted earnings per share (EPS).

“After taking steps to position Altria for long-term success at the end of 2018, we entered 2019 with an evolved business platform that includes our strong core tobacco businesses and new strategic investments with tremendous potential for growth,” said Howard Willard, Altria’s Chairman and Chief Executive Officer. “We believe we’ve made significant progress in the first quarter on key initiatives to realize the potential of our evolved business platform.”

“As expected, Altria’s first quarter adjusted diluted EPS declined in the mid-single digit range as we incurred higher interest expense as a result of our recently issued debt, without the full benefit of savings from our cost reduction program, which began to ramp up at the end of the quarter. We continue to expect full-year adjusted diluted EPS growth of 4% to 7%.”

2019 Full-Year Guidance

Altria reaffirms its guidance for 2019 full-year adjusted diluted EPS to be in a range of $4.15 to $4.27, representing a growth rate of 4% to 7% from an adjusted diluted EPS base of $3.99 in 2018, as shown in Schedule 6. Altria’s 2019 guidance reflects its expectation for a higher full-year adjusted effective tax rate, primarily resulting from lower dividends from AB InBev; increased interest expense from the debt incurred to fund the Cronos and JUUL transactions; savings from the Cost Reduction Program, which Altria expects to build over the course of the year to an annualized level of approximately $575 million; and increased investments related to PM USA’s lead market plans for launching IQOS , once authorized by the FDA. The guidance assumes little-to-no earnings or cash contributions from the Cronos and JUUL investments.

Morninstar baja el stewardship de Altria a Poor

We are lowering our stewardship rating to Poor from Standard in light of the unjustifiable valuation paid for JUUL. The $12.8 billion investment valued the vaping competitor at a whopping $38 billion, or 40 times sales and 150 times EBITDA, according to Pitchbook data, and only several months after a previous capital raising round had valued the company at less than half this level. Even if management’s long-term cash flow targets, largely driven by international expansion, are met, we find it difficult to justify this valuation.

Se acabo la historia de Altria como uno de los valores mas rentables a lo largo del tiempo?

Oportunidad de compra en momentos complicados para la empresa?

Lastima de bola de cristal

Eso habría q preguntárselo a Ben Bernanke.

Un saludo.

Pues si, pero no creo q nos lo diga.

Más madera …

Un saludo.

Morningstar reduce su fair value de $62 a $58 tras los resultados.

Como no fumo, nunca entro en estancos. Pero esta tarde tenía que hacer una recarga de Amazon y he entrado en tres de ellos.

En todos, en el lugar más privilegiado del mostrador, me he encontrado un gran expositor de Juul. El empaquetado y marketing tenía muy buena pinta. En uno una clienta se estaba interesando por ello; decía que lo conocía de un viaje a Nueva York, donde era ubicuo.

Sabía que llegaba a España ya, pero me ha agradado verlo. Soy así de sentimental. Veamos que tal se vende.

Vídeo de Sure Dividend defendiendo que Altria es compra:

Ahora mismo la tengo en compra a 50$, sería la segunda empresa que compro!

No es una recomendación de nada, pero yo por un par de dólares/acción no me arriesgaba a no comprarla…Cabe la posibilidad de que la semana que viene o cuando sea, Altria caiga a 50$ o menos, y entonces te quedes con el run run de haber comprado un par de dólares por acción más caro de tu objetivo, pero me parece que a largo plazo son minucias que pasan a no tener importancia.

Los foros están llenos de personas que no compraron JNJ a 93$ porque la esperaban a 90$, no compraron MCD a 105$ porque su orden de compra era 100$, etc…

Visto así, tienes razón… El interés que tengo en ella no es por el precio principalmente.

El tema es que pongo ordenes de compra a precios XXX en varias empresas que me interesan, así queda “reservado” parte de la liquidez que tengo en el broker por si “suena la flauta”. No sé si me explico.

@born-to-run muchas gracias por el comentario!

Te explicas perfectamente, y es totalmente lógico y normal poner un “umbral” o “límite” para comprar, pero no es lo mismo hacerlo con una empresa que tienes ya en cartera que no…

Yo mismo tengo puesto en 47$ la siguiente compra para Altria. Pero es que ya he hecho compras anteriores y es mi 4ª posición de la cartera por tamaño. En cambio, mi primera compra de Altria la hice al precio que cotizaba la acción en el momento en que tuve liquidez y decidí que quería comprarla.

Lo de apurar o no en las compras depende.

En una nueva posicion podemos ser mas permisivos. En una grande podemos ser mas estrictos. Al final si la accion sube y sube nos dara igual haberla comprado un 5% mas arriba o abajo. Y si baja y baja lo mismo.