Video de Jason Fieber sobre Broadcom

Yo solo pude reirme (por no llorar) cuando lo recibi, WTF!!!

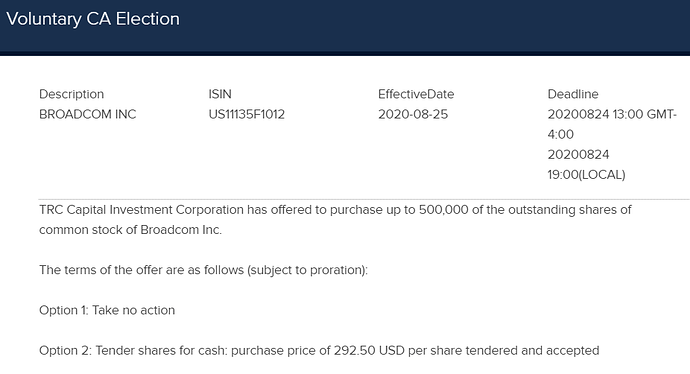

Estas son ofertas que van apareciendo cada cierto tiempo, que no se sabe quien las hace, por un numero limitado de tiempo.

Si no recuerdo mal, la ultima que me afecto a mi fue sobre T

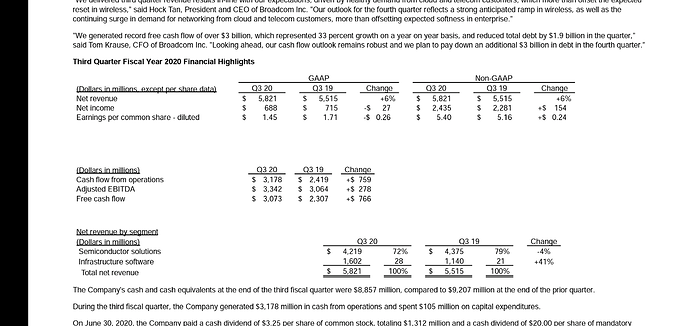

Presenta resultados de su q3

-

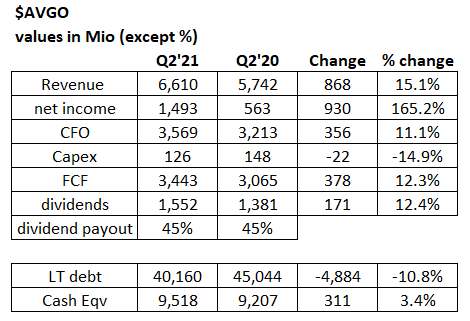

La parte de software ha compensado la bajada de semiconductores

-

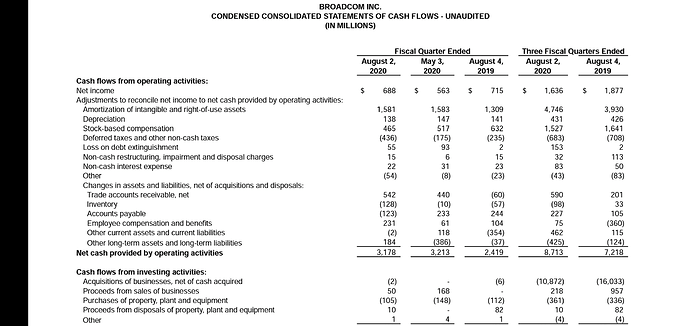

el FCF trimestral del q3 ha subido un 30% desde el año pasado. El FCF de 9 meses aumenta en un 20%. Hay que tener en cuenta que necesitarán caja para bajar deuda, pero tiene buena pinta.

Broadcom sube el dividendo para compensar el ipc ![]()

https://twitter.com/dividendhike/status/1337144199427321863?s=19

Yeah!

…primer regalo navideño

…primer regalo navideño

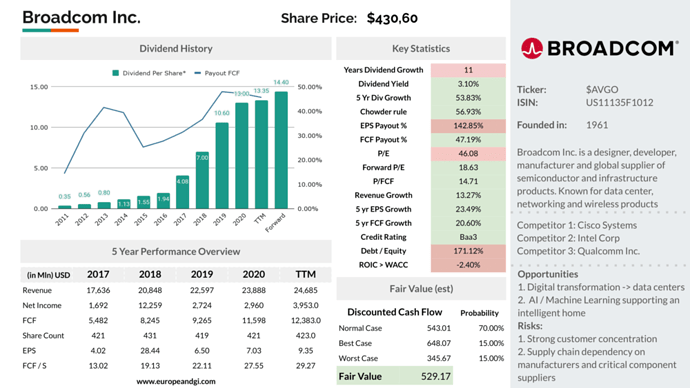

Broadcom’s Diverse Portfolio Drives Strong Q4 Results and Q1 Outlook; Raising FVE to $350

Broadcom reported solid fourth-quarter results with revenue above the midpoint of management’s guidance, thanks to healthy networking demand led by cloud data center spending. The firm’s product portfolio is well tailored to address the work-from-home environment and we expect a sharp uptick in wireless revenue during Broadcom’s fiscal first quarter due to the delayed launch of Apple’s iPhone 12. We remain positive on Broadcom’s networking, storage, and broadband business units, and we applaud the firm’s 11% quarterly dividend increase to $3.60.

We are raising our fair value estimate to $350 per share from $320 after incorporating a stronger near-term outlook. We recommend prospective investors seek a wider margin of safety.

Fiscal fourth-quarter sales were $6.5 billion, up 12% year over year and 11% sequentially. Semiconductor solutions revenue was $4.8 billion, which was up 6% year over year. Demand for networking products continued to be solid, growing 17% year over year thanks to next-generation Tomahawk 3 and Trident 3 switch products at cloud customers and Jericho 2 at telecom customers. Wireless revenue was up 43% sequentially as Broadcom benefited from the initial ramp of Apple’s iPhone 12. We note Broadcom’s wireless segment is expected to be up 50% year over year during the fiscal first quarter, which should mark the peak quarter of the iPhone 12 seasonal ramp for the firm’s RF and Wi-Fi products.

Infrastructure software revenue came in at $1.6 billion, which was up 36% year over year due to the inclusion of the Symantec acquisition. CA sales were up 5% year over year, with bookings in core accounts up 12%. Symantec and Brocade revenue were both roughly $380 million each. For the quarter, total adjusted EBITDA margins were 59%. First-quarter sales are expected to be at a midpoint of $6.6 billion, up 13% year over year.

Es una de mis favoritas, gracias @ruindog Ahora que está bajando, estoy pendiente para hacer otra entrada.

No me gustaría que me subiera mucho mi coste promedio que ahora está en 333 $

Gran precio, pero si consideras que AVGO es una gran empresa, la quieres tener para siempre, comprar por encima de tu precio medio tampoco es una mala opcion.

A medida que las posiciones son mas grandes, hacer una compra por encima de precio no tiene demasiada influencia

Estoy de acuerdo @miguel_angel_sanz , únicamente es que me estoy “entreteniendo” un poco con un análisis técnico bastante chapucero que me está “diciendo” lo siguiente ![]()

- Esta semana parece haber chocado 2 veces con una resistencia en el 440 $

- A continuación de la 1ª resistencia, cayó a 422,38 $. Este “mínimo” ya lo tuvo en Marzo.

- El MACD a 3 meses mantiene una trayectoria bajista…

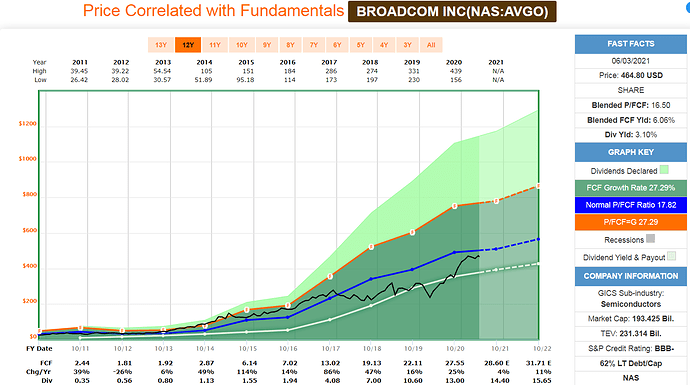

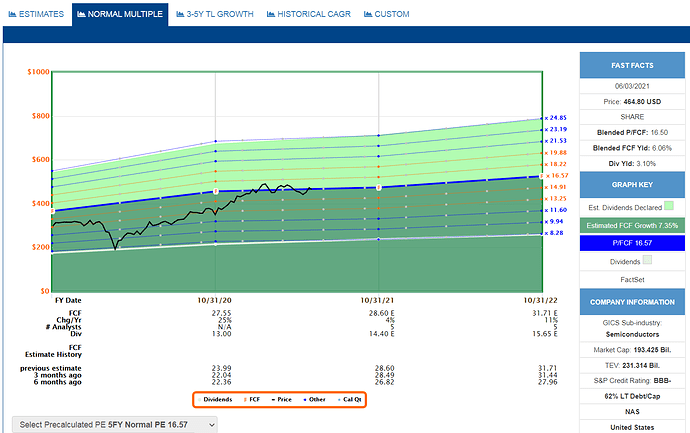

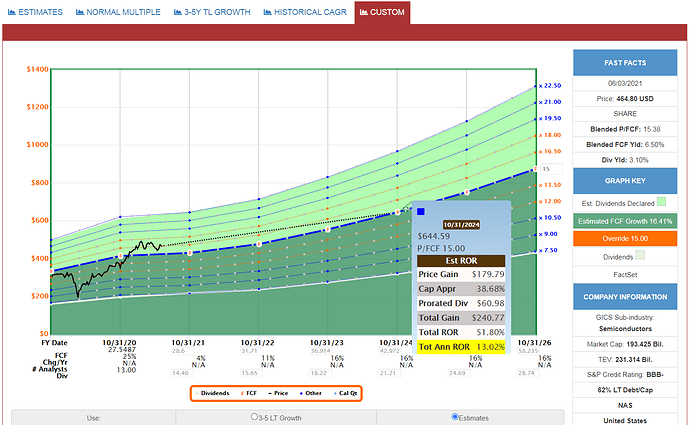

![]()

![]()

![]()

A mi esta empresa me echa para atrás el que han comprado symantec y CA, dos empresas líderes en cyber seguridad, sobre todo symantec con 14 soluciones líderes de gartner, y la han destrozado entera. Se que no es una gran parte del negocio, pero si en la que confían para mejorar la empresa, y soluciones como las de zscaler, Microsoft o crowdstrike están reemplazando en todas las empresas en las que estaba symantec

Ya ves, te lo digo yo que trabajo con productos de seguridad de Symantec y desde la compra de Broadcom el soporte técnico es horrible, de hecho da la impresión que no muestre mucho interés en esta parte del negocio. Así que estamos valorando de hecho pasar a otros fabricantes las diferentes soluciones de seguridad en la red que ofrecen.

Si justo yo trabajo como especialista de cyber seguridad y todos nuestros clientes están cambiando, han hecho un pareto y el soporte es terrible, con lo que fue…

Aprovechando que tenemos un especialista, a que empresas están cambiando? Que opinión te merece Check Point Software ? Ves alguna otra empresa interesante en el sector?

Gracias y un saludo!

Bajo lo que yo veo día a día, el mundo de soluciones de seguridad cada vez es más complejo, porque antes los fabricantes se les identificaba con un producto, y ahora tiran más a soluciones ecosistema, es decir varias que se hablan entre ellas.

Las cinco soluciones más populares de symantec eran : (pongo los que creo son líderes ahora):

Proxy: zscaler y cisco

Casb: Microsoft, netskope, McAfee

Endpoint y EDR: Microsoft, crowdstrike y trendmicro

Doble factor: cisco, okta y Microsoft

Seguridad correo: cisco, proofpoint y MS.

Hay muchos más players, quizás los reportes de gartner y forrester son los más usados para ver posicionamiento de los líderes

No pongo casi McAfee, porque al igual que symantec acaba de ser adquirido y no pinta bien.

Checkpoint tiene casi de todo, pero líder es sobre todo en FW, y ahora con foco en la nube e IOT