Interesante artículo con un pdf de 18 páginas para descargar con el análisis de Valuentum;

Buenísimo el aporte Investing.saints. Menudo análisis de la empresa.

Yo había hecho algo mucho más sencillo, como es calcular el EV/EBITDA máximo, medio y mínimo de los últimos 10 años. Por los valores que obtuve me salía que la empresa se encontraba más o menos en su rango medio de EV/EBITDA de esos 10 años. Quería esperar un poco más abajo (alrededor de 40) como precio de entrada incial.

Del análisis del Valuetum veo que incluso debería esperarla algo más abajo para tener un margen de seguridad más adecuado.

Creo que es una buena compra y que de esta manera diversifican inteligentemente el negocio, además de tener sus negocios de productos procesados, cuyo futuro puede estar un poco más en entredicho por la guerra abierta al azucar.

En cualquier caso, ya lo he comentado alguna vez. Hago compras más grandes de las que muchos hacéis aquí, al no usar para estas empresas DEGIRO o IB, e intento ajustar un poco más los precios en lugar de realizar minicompras durante una bajada completa.

Lo que me puede pasar es que el valor se de la vuelta y me lo pierda. No sería la primera vez, ni mucho menos.

A mi me pasa lo mismo que a ti Mr. J, también mis compras son por un importe más elevado e intento hacer la compra con bastante margen de seguridad, y efectivamente corremos el riesgo de perder las compras, pero si llega tenemos la seguridad de haber hecho una compra a buen precio para el largo plazo. También espero a GIS sobre 40$, no tengo prisa.

Yo compré un paquete a 45,50$. Quiero tener posiciones en este tipo de empresas y luego ampliar si dan oportunidad. Si luego por lo que sea se despeña iré comprando en la bajada. A la larga lo normal es que acaben recuperando y venderé el exceso.

Nosotros también compramos 1/3 de la posición a 44,16$. No la teníamos en radar, pero vimos que mucha gente compraba y la metimos. La miramos y decidimos comprar. La iremos siguiendo estas semanas porque del sector consumo defensivo es de lo poco que se puede comprar ahora.

Un saludo!

General Mills Stock Provides Great Retiree Dividends

https://theconservativeincomeinvestor.com/general-mills-stock-provides-great-retiree-dividends/

GIS ha declarado un dividendo de 0,49$ por accion a pagar el 1-agosto, fecha de descuento 9-julio.

pero no me cuadra algo, entiendo que en este trimestre deberia haberlo incrementado, no? Alguna noticia que desconozca?

según he visto en los números del trimestre anterior, no habría motivos, a priori, para congelarlo…

Después de la última compra que hicieron (una empresa de comida para animales) decidieron congelar el dividendo hasta que se hayan reducido la deuda.

Un saludo.

Es cierto lo que comenta Xaps10.

En cualquier caso GIS elevó el dividendo 2 veces en 2016 tras la venta de la división del “Gigante verde”. Es posible que sigan la misma política en este caso si realizan alguna desiversión similar.

Baja más de un 8% hoy, tras publicar resultados. Yo los he leído por encima y no he visto nada raro que lo justifique. Obviamente hay algo que se me escapa.

Si, hoy el golpe a sido grande, ¿Alguien que sepa algo?

Saludos.

La típica sobrereacción de mercado por no cumplir las estimaciones de los analistas…¿no lo creéis?

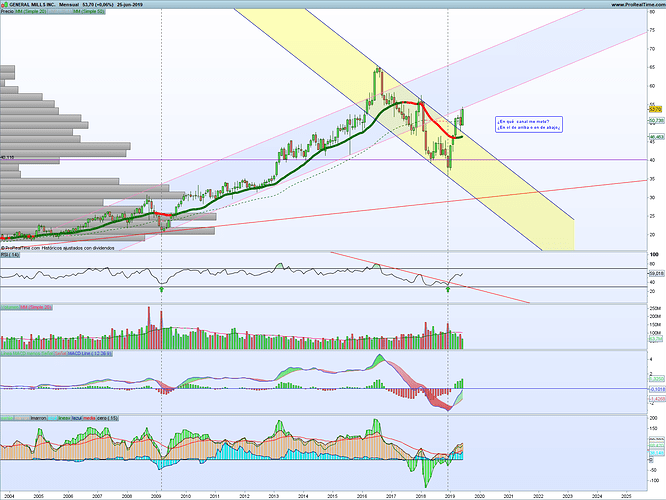

General Mills +5% on Q3 beat

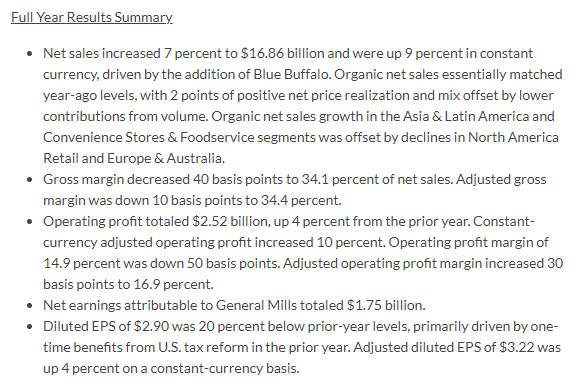

General Mills Reports Results for Fiscal 2019 and Outlines Growth Goals for Fiscal 2020

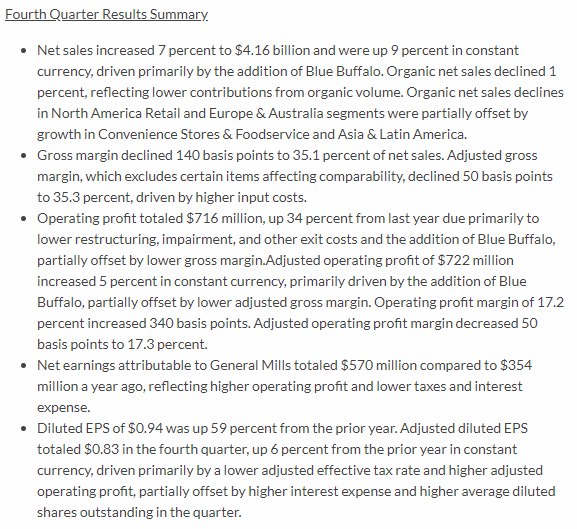

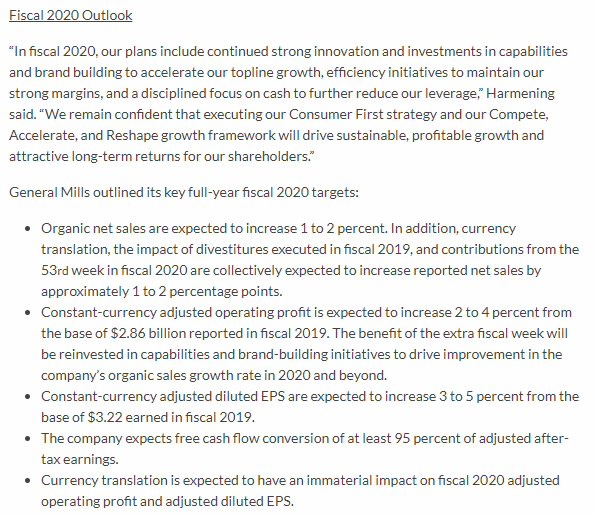

La volatidad de hoy creo que se explica (como tantas veces) más por técnico que por los resultados / fundamentales.

El precio ahora mismo (hace unos meses) está en tierra de nadie, y los que operan por técnico (¡que son muchos!) se han puesto nerviosos al ver que no conseguía volver a meterse en el canal alcista de largo plazo.

GIS salió de su canal bajista y ahora está luchando por volver a entrar en el canal alcista de largo plazo. Pero el precio se detiene en ese punto cada vez que lo toca. Está muy fuerte y la bola de cristal me dice que acabará entrando. Pero personalmente a estos precios para mí es más un mantener que comprar

Headwinds Reduce General Mills’ Moat to Narrow; We View Shares as Fairly Valued

by Rebecca Scheuneman, CFA | Morningstar Research Services LLC | 07-15-19

We are lowering our moat rating for General Mills to narrow from wide, given our reduced conviction that the firm can report economic profits for the next 20 years in the face of secular headwinds related to evolving consumer nutritional preferences. Consumers have been eschewing processed fare in favor of fresh items found on the store’s periphery, which has slowed the firm’s category growth. However, we are confident that General Mills still has a competitive edge, as its brands remain dominant in their categories and command pricing power. We believe the firm is the leader in categories representing about a third of total food spending, which makes it a valued partner for food retailers, another aspect of its competitive edge. We also think the firm has a cost advantage, evidenced by superior margins and scale-based benefits.

We are lowering our fair value estimate to $53 per share from $57 to reflect our assumption of slightly lower volume growth and higher selling, general, and administrative expenses. With our revision to a narrow moat rating, we’ve reduced the time over which the firm is expected to earn economic profits from 20 years to 15 years. Given continued secular headwinds in the firm’s categories, we’ve lowered our long-term volume forecast to 1.2% from 1.5%. We maintain our 1.1% price/mix estimate, resulting in average organic revenue growth that falls to 2.3% from 2.6%. We’re increasing our average SG&A expectation to 7.9% of revenue from 7.1%, as we think most cost-saving opportunities are now behind the firm, although we still expect gradual improvements in the coming years due to its ability to leverage sales. As the pet and international businesses scale, we expect consolidated operating margins to improve from 2019’s 16.9% to 17.8% on average over our explicit forecast, although this is slightly lower than our previous 18.2% estimate. With the shares trading near our fair value estimate, we recommend investors await a better entry point.

General Mills Reports Fiscal 2020 First-Quarter Results (18/09/2019)

- Net sales declined 2 percent to $4.0 billion. Organic net sales were down 1 percent, reflecting lower organic volume, partially offset by positive organic net price realization and mix across all operating segments.

- Gross margin increased 190 basis points to 34.7 percent of net sales. Adjusted gross margin of 35.2 percent was 160 basis points above the prior year result that included a one-time purchase accounting inventory adjustment related to the Blue Buffalo acquisition.

- Operating profit totaled $662 million, up 10 percent from last year. Operating profit margin of 16.5 percent increased 180 basis points. Constant-currency adjusted operating profit increased 7 percent, driven by the purchase accounting impact in the prior year. Adjusted operating profit margin increased 130 basis points to 17.0 percent.

- Net earnings attributable to General Mills totaled $521 million, up 33 percent from a year ago, primarily reflecting higher operating profit, a lower effective tax rate, and lower net interest expense.

- Diluted EPS of $0.85 increased 31 percent from the prior year. Adjusted diluted EPS totaled $0.79 in the first quarter, up 13 percent from the prior year in constant currency, driven primarily by higher adjusted operating profit, lower net interest expense, a lower adjusted effective tax rate, and higher non-service benefit plan income, partially offset by higher average diluted shares outstanding.

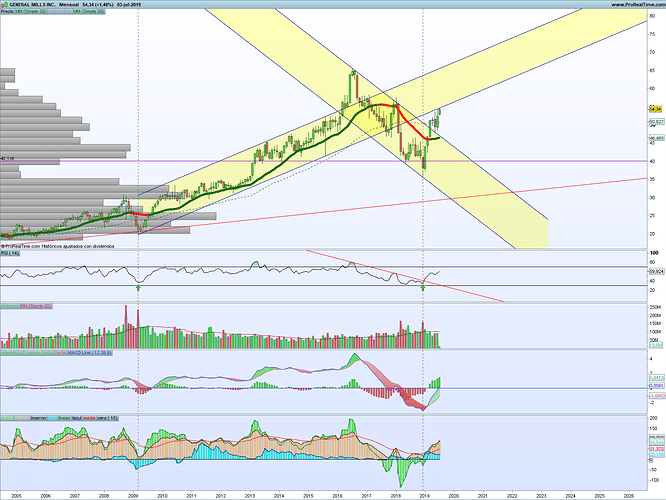

Fiscal 2020 Outlook

- General Mills reaffirmed its key full-year fiscal 2020 targets:

- Organic net sales are expected to increase 1 to 2 percent. The combination of currency translation, the impact of divestitures executed in fiscal 2019, and contributions from the 53rd week in fiscal 2020 are now expected to increase reported net sales by approximately 1 percentage point.

- Constant-currency adjusted operating profit is expected to increase 2 to 4 percent from the base of $2.86 billion reported in fiscal 2019.

- Constant-currency adjusted diluted EPS are expected to increase 3 to 5 percent from the base of $3.22 earned in fiscal 2019.

- The company expects free cash flow conversion of at least 95 percent of adjusted after-tax earnings.

- Currency translation is expected to have an immaterial impact on fiscal 2020 adjusted operating profit and adjusted diluted EPS.