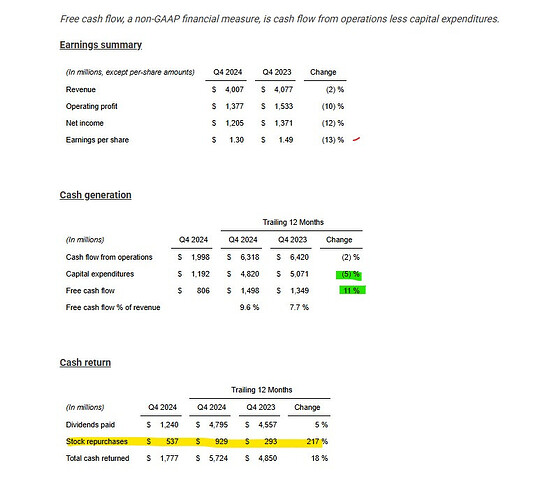

Resultados Financieros:

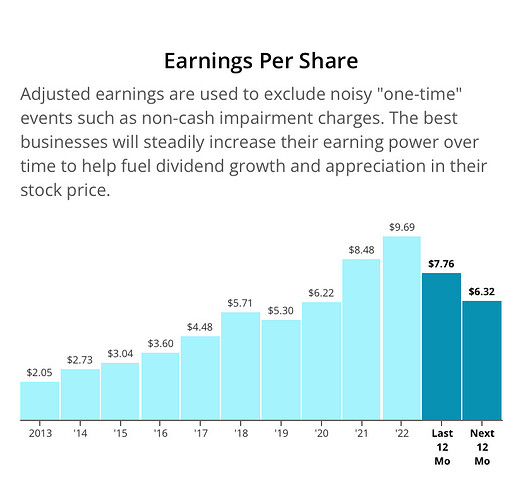

Ingresos de $4.01 mil millones en el cuarto trimestre de 2024.

Net income de $1.21 mil millones.

Ganancias por acción de $1.30.

Desempeño y Retorno a Accionistas: Los ingresos disminuyeron un 3% secuencialmente y un 2% respecto al mismo trimestre del año anterior.

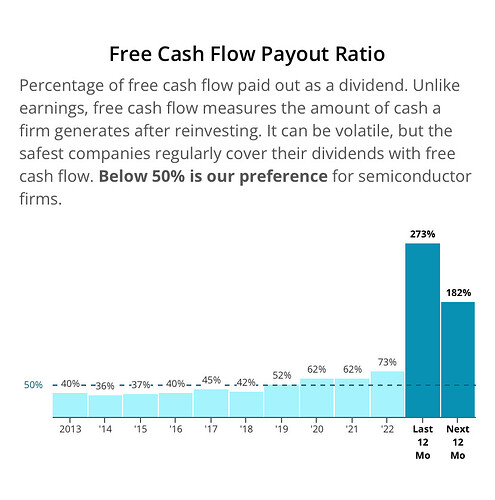

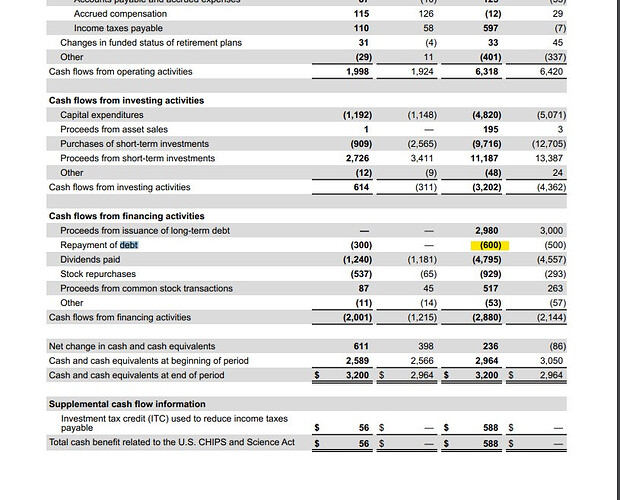

El flujo de caja operativo de $6.3 mil millones en los últimos 12 meses resaltó la fortaleza del modelo de negocio de la compañía.

Se invirtieron $3.8 mil millones en I+D y SG&A, $4.8 mil millones en gastos de capital y se devolvieron $5.7 mil millones a los propietarios.

Perspectivas para el primer trimestre de 2025:

Ingresos entre $3.74 mil millones y $4.06 mil millones.

Ganancias por acción entre $0.94 y $1.16.

Tasa impositiva efectiva esperada del 12% para 2025.

En resumen, TI reportó una ligera disminución en los ingresos en el cuarto trimestre de 2024, pero mantuvo un sólido flujo de caja y continuó invirtiendo en investigación y desarrollo, así como devolviendo capital a los accionistas.

Algunas observaciones:

Bajada de ventas pero menos capex utilizado, de ahí parte del crecimiento de FCF que ha presentado.

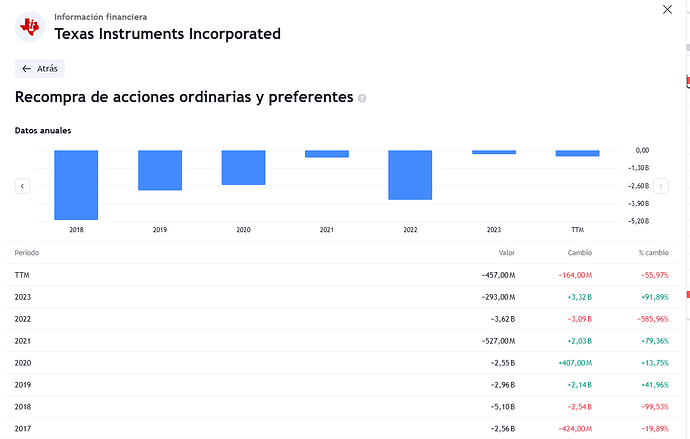

Esa diferencia de capex se va en el incremento del pago de dividendo. También incrementa notablemente la recompra de acciones, después de haberlo limitado los últimos ejericicios.

El hecho de comprar el triple de acciones en 2024 que el año anterior no me gusta si estás a estos niveles de capex y haciendo crecer la deuda hay que cuidar eso. Supongo que se han calentado porque no deja de ser una empresa caníbal que estaba acostumbrada a niveles muchos mayores,

pero si no se puede, no se debe.

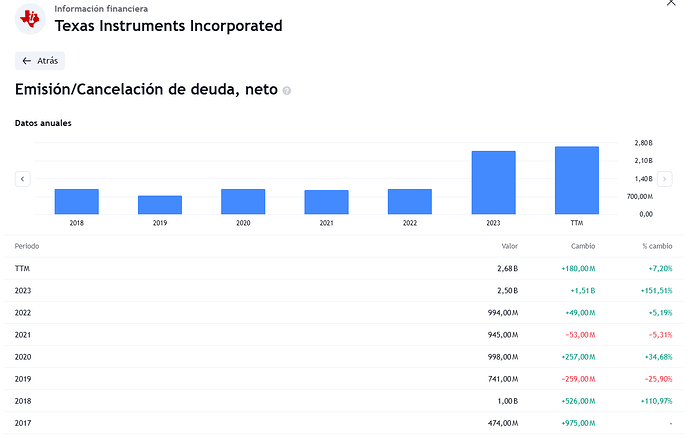

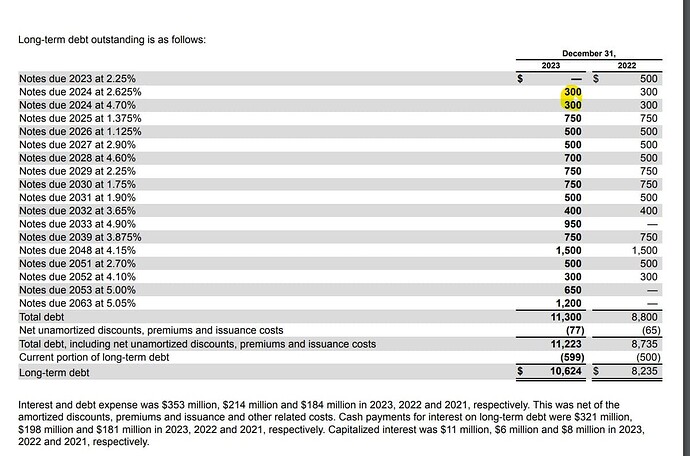

Tampoco es una empresa acostumbrada a tener deuda y sin embargo aquí estamos

Deuda a largo 8,2 (2022) → 10,6 (2023) → 12,8 (2024)

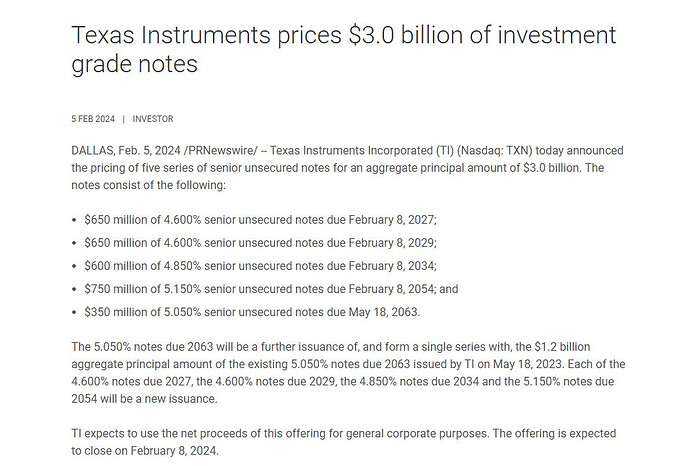

Se han pagado el año pasado 600M de deuda y se emiten 3B

Justo, los 600 que vencían durante el año

Aquí tenemos los 3B, fijémonos en el tipo que se firma, en el tipo máximo o mayor que el resto de deuda que tiene actualmente

Hasta 2027 tiene vencimientos similares a los del año pasado, ya ese año, con la suscripción del pasado se van por encima de 1.1B

Ese crecimiento de deuda redunda en un incremento de pago por intereses:

Interest and debt expense Millones$ (año) 508 (2024) 353 (2023) 214 (2022) 184 (2021)

Y si han suscrito deuda a mayor tipo, pues el año que viene si no toman medidas, esa factura estará por encimad e los 600M.

En caja hay 3.2B y en inversiones a corto 4B. → 7B

Deuda a corto+largo+obligaciones → 18B

Una empresa con ingresos en el entorno de 15B pues es una situación muy buena, el listón de esta empresa de todos modos, es que veníamos de unos años muchísimos mejores con recompras a paladas, sin deuda y unos incrementos de dividendo altísimos. Pero sin la necesidad de invertir en las fábricas que tiene ahora.

Echando números gordos de todo esto

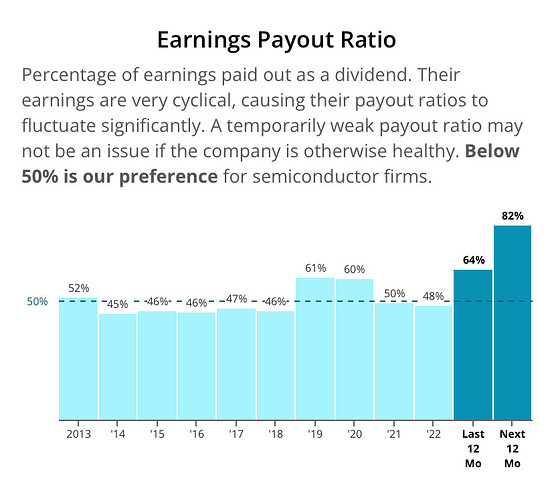

Ingresos netos → se van en el pago del dividendo

Recompras → 1B

Pago de deuda + intereses → 1.2B

En depreciaciones ha tenido un incremento de 500M

Ahí tenemos aprox. unos 3B que serían los de deuda que han incrementando en 2024.

No tengo las fechas de las inversiones que iban a hacer, pero con el capex en torno a 5B que llevan estos años, mantener estos niveles de recompras e incremento de dividendos son incompatibles sin que la deuda siga creciendo.

Aunque estén recomprando a ritmo de 1/3 o incluso 1/5 lo que hacían años anteriores, esa partida la tienen que limitar mientras el capex requiera estos niveles, la deuda la tienen controlada y creo que bien estructurada, el venir de una situación tan buena de hace unos años les ayuda en esto.

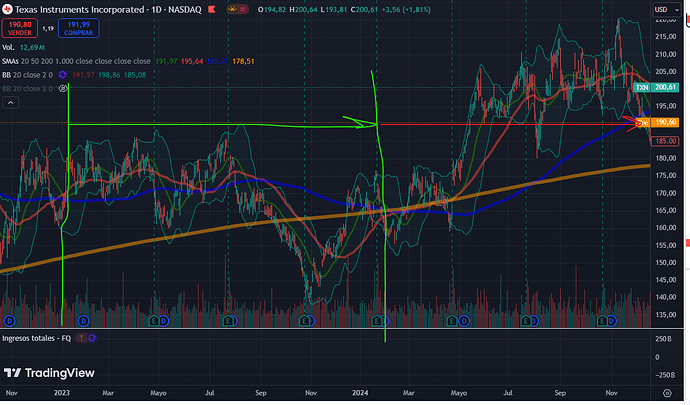

Le he echado un ojo a ver si podría dar oportunidad después de resultados pero con el rpd actual, sin saber si tienen pensado mantener estas recompras y seguir emitiendo deuda, de momento, yo me quedo esperando.

![]()