Causalidad o casualidad. Una de las dos es seguro

Nadie lo sabe @vash, ojalá fuera tan fácil

En el 99 fue pre-crack, y en el 2009 fue post-crack, a lo mejor no es diferente

Yo me lo plantearia de otra forma, 62 años incrementando dividendo, imaginaros alguien que invirtiera en los años 70 cuanto podria estar cobrando de dividendos?

En 62 años en los mercados han pasado muchas cosas, crashes bursatiles, crisis de todos los colores y tamaños y recortes de dividendos de multitud de empresas. El que lleve unos años subiendo tan solo sobre un 2% no deberia ser un drama.

Yo me fijo mucho mas en la seguridad, muy mal tendrian que ir las cosas para que lo congelara o recortara.

que gran frase! junto al “no es lo que parece”… ![]()

¿Creéis que hay algún riesgo de que pueda acabar como General Electric?

No me fastidies! Que ya me comí la ostia de GE enterita y aquí llevo mucho más.

esa pregunta tiene trampa!

por poder, cualquier compañia puede acabar como GE.

payout, margenes, niveles de deuda, retornos, cobertura de intereses… Me llevan a pensar que hay más probabilidades a que en el corto medio plazo no acabe como GE. Esto me hace pensar que estamos en medio de un tropiezo temporal.

Yo a tu pregunta no le respondería con un NO rotundo NUNCA, cualquiera que fuese la empresa.

En qué sentido?

Pues a mi se me ha escapado. Anoche emití una orden de compra a 157,50 y ha empezado por 158 largos… Todavía estoy con la escopeta a ver si baja el pájaro.

En General Electric estuvieron sucediendo cosas bastante extrañas mucho antes de que empezara a caer de verdad.

Vendía divisiones que teóricamente aportaban poca rentabilidad, y sin embargo ni los beneficios ni los margenes mejoraban, la deuda aumentaba, el dividendo lo subían de céntimo en céntimo para no romper la racha de subidas, etc.

Yo no estuve hábil y no supe vender a tiempo (vendí sobre $14), pero esas cosas se veían y daban que pensar que había gato encerrado.

Con 3M no estoy viendo que suceda lo mismo. Creo que pasa por un bache pero diría que su negocio no está cambiando en lo esencial.

MMM está súperdiversificada por países, monedas, productos, y sus clientes son industria y empresas en gran medida. Si le caen las ventas hay que sospechar que el ciclo puede empezar a contraerse, pues MMM es de las primeras en notarlo.

Me encantan los gráficos de Vash. ¿Cómo hará para encontrar tantas cosas interesantes?

En una empresa americana en la que trabajé ellos tenían un indicador para adelantar el ciclo económico y según como fueran las ventas de una de sus materias primas nos comentaban como estaba el ciclo. Igual MMM también tiene algo que mide la salud del ciclo económico por eso mete poca subida al dividendo en previsión de un frenazo de la economía. No se, es una posibilidad…

Hola,

Yo diría que 3M sube poco el dividendo porque está ganando lo mismo que en 2012, y ahora paga más del doble de dividendo que entonces. Para mi tiene algunos problemas muy claros que son el estancamiento total de las ventas y el beneficio y una mala asignación de capital recomprando acciones a precios caros y a base de emitir deuda. Las compras de M*Modal y Acelity este año por casi 8 bns$, son compras muy importantes, sobre todo Acelity, pues a día de hoy capitaliza unos 85 bns$. También parecen haber sido caras, pero para los que estamos fuera aún nos da “igual” jaja

Por el lado positivo buenos márgenes por ventajas competitivas gracias a las que sus productos son mejores que los de la competencia y por ello se paga una prima por ellos, buen historial como empresa y, en general, liderazgo en I+D. Empresa industrial pura y dura, así que el ciclo le afecta (automoción, electrónica, mejoras del hogar… supongo que consumo y salud se verán menos afectados)

En 2018 cambiaron de CEO y ha reestructurado divisiones, reducido inventarios, etc. Los resultados de 2019 han sido malos principalmente por las bajadas de ventas en general, y en particular en China, y el mal comportamiento de electrónica y automoción (ventas -2%, BPA -12%). Sin embargo, ha mejorado su generación de caja.

La cuestión que hay que plantearse, creo, es si va a ser capaz de mantener el liderazgo que tiene y que le permite tener muy buenos márgenes. Simplificando mucho de 3M creo que se puede esperar un aumento de beneficio (y, por tanto, de dividendo) del 3-5%, algo por encima del PIB y como viene haciendo durante bastante tiempo. Pese a estos problemas de los últimos años no creo que deje de crecer a ese ritmo a largo plazo.

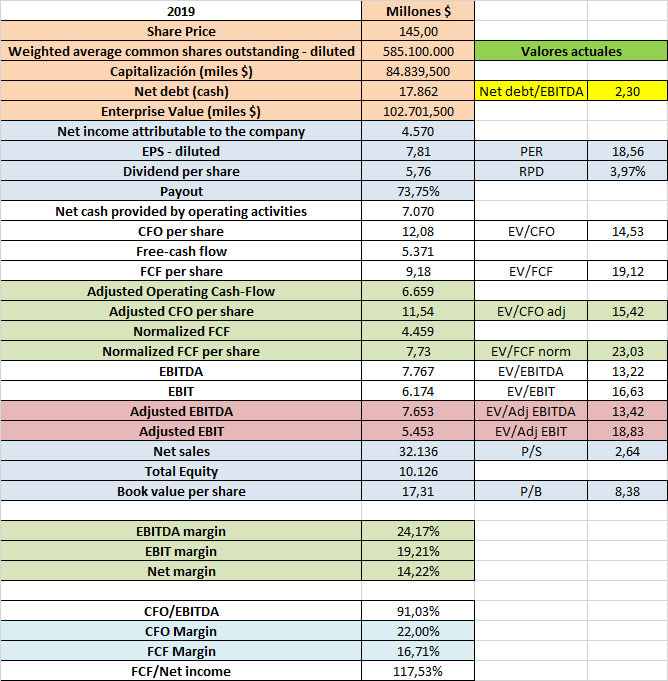

Con los números de 2019 y de manera aproximada, a 145$ tenemos:

La cuestión es cuánto vale una empresa con esos márgenes altos gracias a las ventajas competitivas, con una deuda que empieza a ser notable (deuda neta/EBITDA 2,30) y que crecerá al 3-5% (o no, ahora mismo está estancada).

Propongo unos números muy sencillos: si quiero una rentabilidad alrededor del 8% y estimo un crecimiento del 3-5%, necesitaré una RPD de, aprox, el 4%. Eso es un precio aproximado de 145$. Como el payout empieza a ser alto (>70%), me fijo en otros ratios. A ese precio PER 18,5 y EV/FCF 19, que no me parecen descabellados para 3M (más o menos es su media histórica). Así que creo que a estos precios ya es para empezar a pensárselo, aunque también digo que no llevo 3M actualmente.

Un último apunte, cuando 3M cotizaba a unos 240$ había crecido lo mismo, había aumentado igualmente su deuda, etc. Hace poco más de un año, el panorama era el mismo…

Un saludo

Caray @espoo, estás esperando a que baje a 144, no?

A mi me estas tentando.

jajaj no te se decir un número concreto, por un lado es una empresa que me gustaría tener dada su calidad. Por otro lado es una empresa industrial de poco crecimiento a PER y EV/FCF de 18-19 veces en parte alta del ciclo, no lo veo claro. A ver si baja más y empiezo a verlo más claro

Al ritmo que lleva la bolsa estos dos dias, mañana en media hora te veo comprando

Me estoy reprimiendo porque ando corto de liquidez. Hice el imbecil hace dos semanas y ahora lo estoy pagando.

Joder vaya currada de análisis Espoo muchas gracias por compartir con nosotros tu tiempo y tu sabiduría.

margen

margen