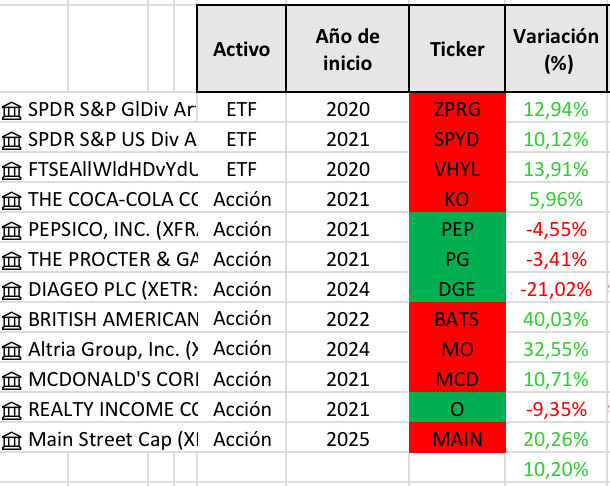

Como cada año, una vez cobrados todos los dividendos, actualizo la situación de la cartera. Ha habido bastante movimiento y en cuestión de días habrá más, por lo que este post será algo más extenso.

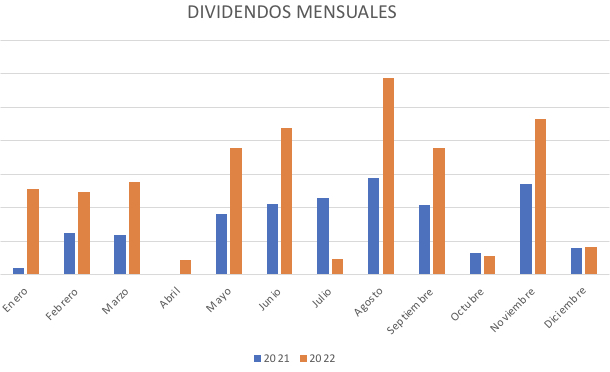

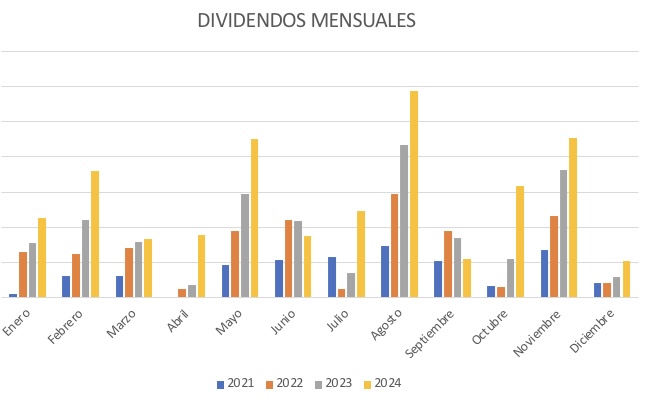

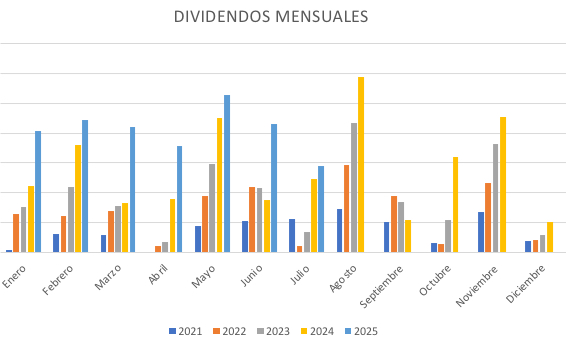

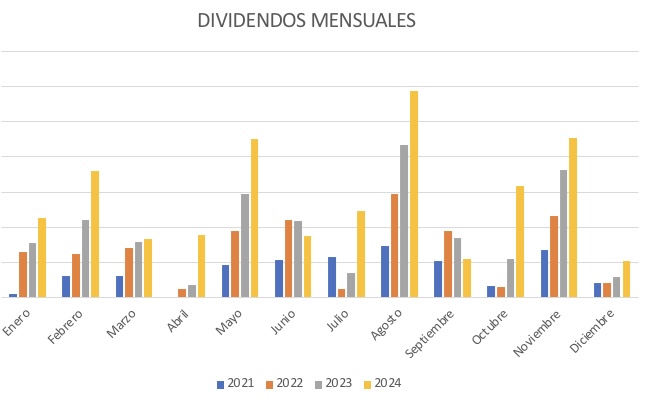

Con todo en máximos y el mercado pulverizando récords históricos, 2024 ha sido el año en que menos he invertido con diferencia, entre un 30-40% menos. De hecho, he desinvertido y recogido ganancias de una parte sustancial del portfolio, de lo cual hablaré más adelante. A su vez, también ha sido de los años con menor crecimiento orgánico de los dividendos, un +1,1% con respecto al año anterior. Por refrescar.

2021: +7,04%

2022: +18,78%

2023: -0,8%

2024: +1,1%

Top 3 subidas: +9,08% MCD, + 6,92% PEP y +6% SBUX. Top 3 por abajo: -4,1% ZPRG, -2,1% SPYD y -2,07% VHYL

Las operaciones.

Agosto: liquidez

Septiembre: liquidez

Octubre: compra SBUX

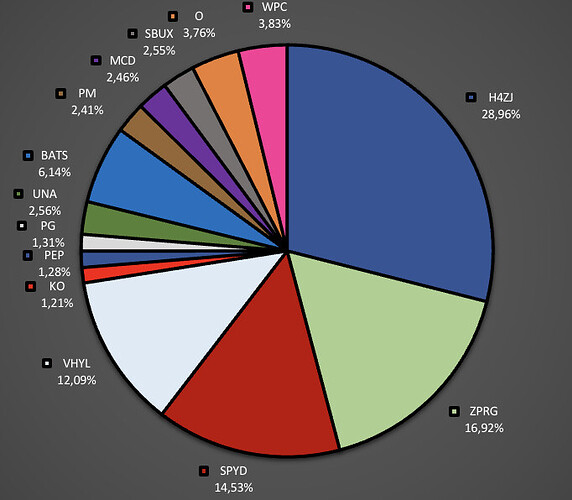

Noviembre: venta H4ZJ

Diciembre: compra O

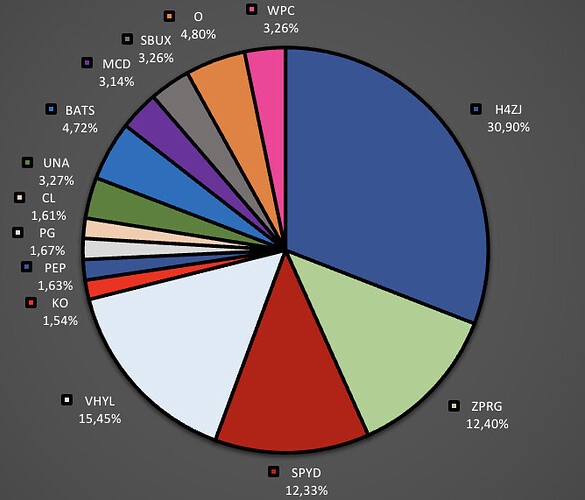

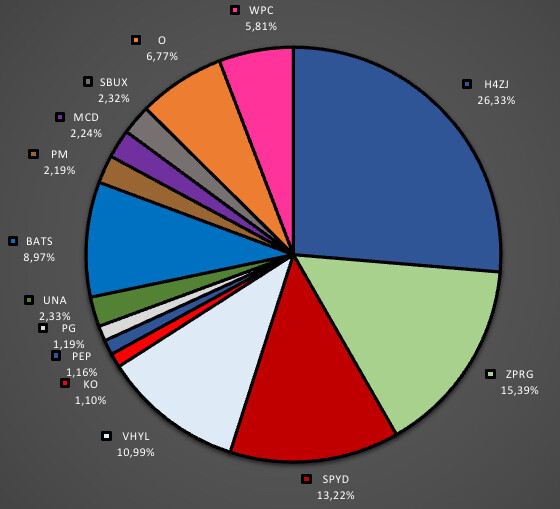

He decidido salir del etf que llevaba del MSCI World ya que era el único activo que no encajaba en mi propósito, la percepción de rentas. En H4ZJ (23% del portfolio) acumulaba una revalorización equivalente a más de 20 años de dividendos. Vendí en +42% con un yoc del 1,87%

Si bien la cartera es como una pastilla de jabón que cuanto más se manosea más pequeña se hace y todo eso que solemos decir. Pero no creo que haga falta ser ducho en los mercados para saber que no todo puede subir eternamente y en concreto este etf, desde el dip de 2020 llevaba un +110%

Así que “más vale pájaro en mano que ciento volando” ese % de la cartera pasa a liquidez, en la cuenta remunerada de Selfbank, dejando el PADI prácticamente inalterado.

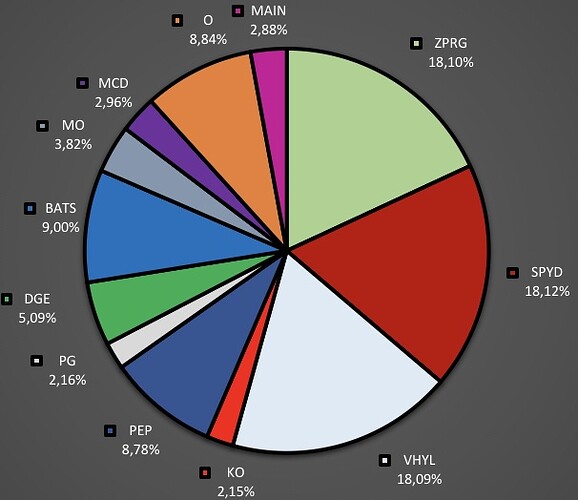

A día de hoy en bolsa, lo único que ofrece dividendos decentes es el tabaco (que ya se está empezando a inflar) o reits. Y ya voy bastante cargado de ambos; 26,99% entre BATS, PM, MO y 10,2% en O. Los etfs que ya llevo, con yoc de 4,5%; 2,5% y 3,7% disparados, dando de media un 30% menos, más de lo mismo con la parte de acciones. Así que, tras reflexionar sobre posibles alternativas, he decidido incorporar 3 nuevos etfs de renta fija, por supuesto de distribución. El primero mensual y los dos últimos semestral. Sacrifico revalorización del activo y renuncio a crecimiento del dividendo a l/p a cambio de un precio “estable” (no espero grandes subidas ni caídas, como mucho 15-20%) y un yield inicial elevado.

•iShares J.P. Morgan $ EM Bond UCITS ,IEMB ISIN: IE00B2NPKV68 Volumen: 4.262M /623 bonos

yield: 5,079% duración media: 7 años

•iShares € High Yield Corp Bond UCITS ,IHYG ISIN: IE00B66F4759 Volumen: 6.147M /603 bonos

yield: 6,086% duración media: 2 años

•iShares $ High Yield Corp Bond UCITS ,IHYU ISIN: IE00B4PY7Y77 Volumen: 3.010M /1222 bonos

yield: 6,219% duración media: 3 años

Quería lo mejor de cada mundo, una parte de deuda gubernamental y otra corporativa. Todo ello sin pasar por el pírrico 2-3% que ofrece la mayoría cuando uno filtra demasiado, por lo que dentro de lo “descafeinado” de la renta fija, cojo la parte más picante, sin renunciar a los “puntos de calidad” que trato más abajo.

Tienen varias cosas que me gustan. Son de gran tamaño, están muy diversificados, la volatilidad es escasa, no son excesivamente sensibles a los tipos de interés, el primero es deuda a medio (sí afecta algo más en comparación) y los otros a corto plazo. El cupón, es innegable que los hace atractivos, más aún si cabe, viendo el contraste con la renta variable. Sin embargo, no hay que dejarse cegar, nadie da duros a cuatro pesetas.

En el primero, gubernamental de emergentes, 1/4 de la deuda es investment grade, pero en los otros de corporativa, el propio nombre (high yield) lo indica, la inmensa mayoría de sus bonos van de BBB hacia abajo, no dejan de ser bono basura o de grado especulativo. De nada sirve que un año te reparta un 10% de cupón si al próximo da el 2%, o que más o menos sea estable en el pago pero la cotización merme año tras año.

En ese aspecto, es de lo menos irregular que he visto en el sector. Al llevar tantos bonos en cada etf, están tan diversificados (entre 600 y 1200) que aunque haya algún default, logran pagar en torno al 4-6% año tras año y como al fin y al cabo no dejan de depender de los tipo de interés, aunque en menor medida, en situaciones como la actual sirve para colocar el exceso de liquidez a un yield interesante, al menos para mi.

Eso es todo por ahora, felices fiestas y feliz año, un saludo.