Bueno, dos meses después comento lo que busco con las otras dos subcarteras:

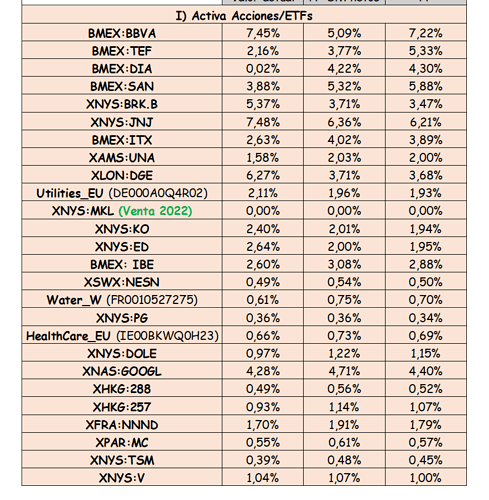

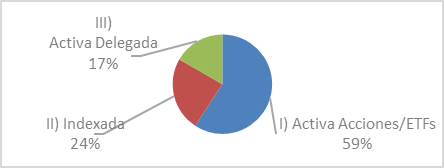

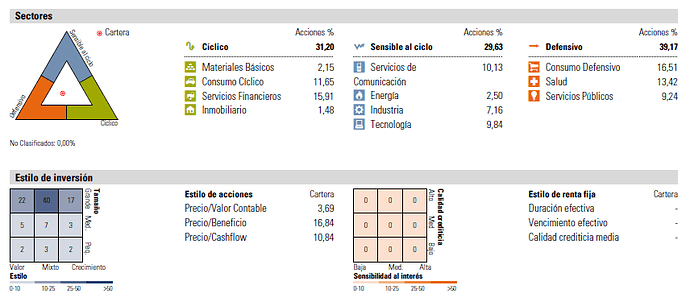

I) Activa Acciones/ETFs, la segunda en peso con un objetivo entre 30 y 40 %.

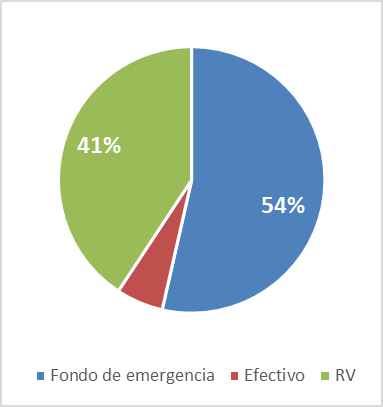

No lo comente antes pero la filosofía de las tres subcarteras es el largo plazo y la búsqueda del total return.

La idea de esta subcartera es tener acciones de calidad y ETFs “concentrados” para tener exposición a determinados sectores o países.

¿Qué entiendo por calidad? Pues quien vea las 4 primeras acciones (están ordenadas por fecha de primera compra):

- 2 bancos patrios: BBVA y Santander

- Telefonica

- y una empresa como DIA

se partirá la caja. Las primeras compras, BBVA y Telefonica, son de las OPVs de 2000 (en el caso de Telefonica, Telefoncia Moviles). El fundamental objetivo para estas 4 posiciones es sacarlas de la cartera:

- DIA es un bono fiscal. Asumo la perdida del 100% del capital invertido y quiero jugar con estas minusvalías

- y para las otras tres, encontrar una salida digna, sin prisa pero sin pausa

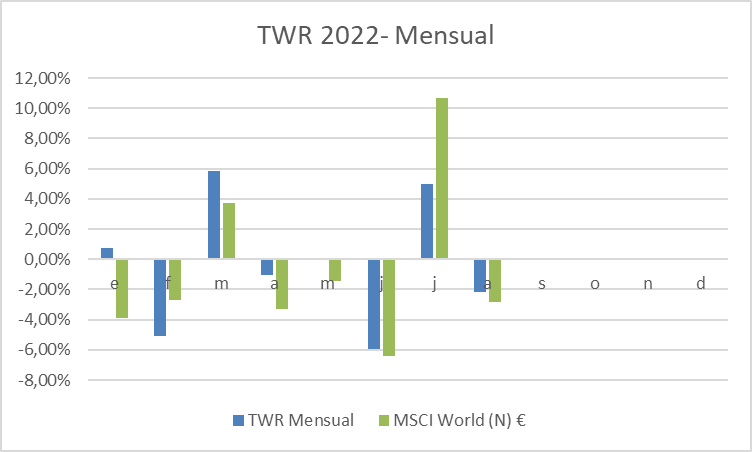

Me quiero detener en DIA, la OPA de exclusión fue la que hizo saltar algo en mi cabeza y empezar a leer para intentar formarme y mejorar tanto los criterios de selección como la gestión de la cartera (incluido los objetivos a lograr). Y ojo, en algún momento, conseguí doblar el valor de lo invertido con estos 4 valores pero sin formación, criterio, objetivos…. se evaporo tal como llego.

Vuelvo a la calidad después de hacer historia: empresas estables con fosos defensivos…. Complicado de definir y consensuar; y sobre todo de conseguir. Una muy buena ayuda en la selección es la lista CQSS. Tres ejemplos de lo que busco: GOOGL, JNJ y BRK. Una cartera modelo en la que me fijo es la Creme de la Creme de CQSS, de hecho comparto bastantes posiciones (tanto con acciones individuales como dentro del ETF de salud europeo).

Respecto a los dividendos, a día de hoy, ni los busco ni los evito (herejía). Esto evolucionará posiblemente a aumentar el peso de empresas que repartan dividendos con el paso de los años para tener unos ingresos “pasivos”.

Dejo un pequeño hueco en esta subcartera para:

- situaciones especiales. Dole es una de estas empresas, además en el supersector defensivo

- pequeñas empresas. Recuerdo que el objetivo total de las 3 subcarteras es tener un 20% en pequeñas empresas

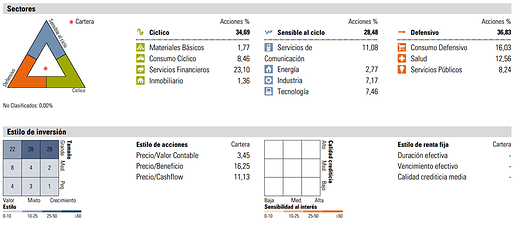

Dentro de esta subcartera busco un peso por encima del 60% (mínimo) en supersector defensivo.

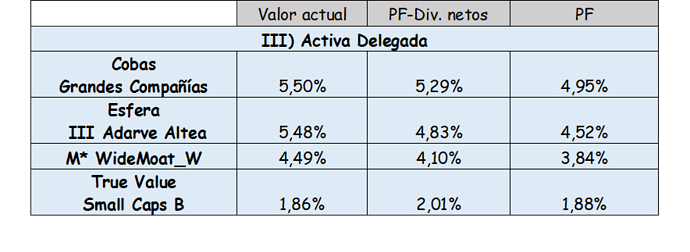

III) Activa Delegada. La última subcartera con un peso entre el 10 y el 20 % para complementar con aquellos estilos no contemplados en las otras subcarteras

Fundamental en la selección, unos costos contenidos. Por ejemplo, el fondo Magallanes Microcaps me gusta mucho pero sus comisiones superan el límite que me autoimpongo:

- Cobas Grandes Compañías. ¿Deep? Value con Parames

- Adarve. Fondo cuantitativo con momentum y alta rotación. Actualmente con bastante peso en pequeñas compañías pero esto puede cambiar

- True Value Small Caps. Pequeñas compañías con Estebaranz