Ayer se pegó una subida del 5,4%. A ver si siguen esta senda y cumplen con comenzar a subir el dividendo a partir de 2020

Second quarter 2019 results (07/08/2019)

Second Quarter Year-over-Year Highlights:

- Revenues increased 35.2% to $63.4 billion

- GAAP operating income increased to $3.3 billion

- Adjusted operating income (1) increased 55.1% to $4.0 billion

- GAAP diluted earnings per share from continuing operations of $1.49

- Adjusted EPS (2) of $1.89

Year-to-date Highlights:

- Generated cash flow from operations of $7.3 billion

2019 Full Year Guidance:

- Confirmed GAAP operating income guidance range of $11.8 billion to $12.0 billion

- Raised the guidance range for adjusted operating income (1) to $15.2 billion to $15.4 billion from $15.0 billion to $15.2 billion

- Raised and narrowed GAAP diluted EPS from continuing operations guidance range to $4.93 to $5.04 from $4.90 to $5.05

- Raised and narrowed Adjusted EPS (2) guidance range to $6.89 to $7.00 from $6.75 to $6.90

- Raised cash flow from operations guidance range to $10.1 billion to $10.6 billion from $9.8 billion to $10.3 billion

2019 EPS Guidance Raised And Narrowed, Reflecting Strong Execution of Strategic Long-Term Plan

Third Quarter Year-over-Year Highlights:

- Total revenues increased 36.5% to $64.8 billion

- GAAP operating income increased 13.8% to $2.9 billion

- Adjusted operating income(1) increased 48.9% to $3.9 billion

- GAAP diluted earnings per share from continuing operations of $1.17

- Adjusted EPS(2) of $1.84

Year-to-date Highlights:

- Generated cash flow from operations of $10.2 billion*

2019 Full Year Guidance:

- Revised GAAP operating income guidance range to $11.77 billion to $11.95 billion from $11.82 billion to $12.02 billion

- Raised and narrowed adjusted operating income(1) guidance range to $15.22 billion to $15.40 billion from $15.16 billion to $15.36 billion

- Revised GAAP diluted EPS from continuing operations guidance range to $4.90 to $4.98 from $4.93 to $5.04

- Raised and narrowed Adjusted EPS(2) guidance range to $6.97 to $7.05 from $6.89 to $7.00

- Confirmed cash flow from operations guidance range of $10.1 billion to $10.6 billion

Desde mis escasos conocimientos me parece que la empresa esta cumpliendo sus objetivos.

Casi nos sorprende que haya empresas que compran otras y salga bien todo, reduzcan deuda según el calendario marcado, haya sinergias reales y cumplan los objetivos. Espero que en un par de trimestres anuncien aumento de dividendos y/o reducción de acciones. Contento con CVS.

Fourth Quarter and Full-Year 2019 Results (12/02/2020)

Fourth Quarter Highlights:

- Total revenues increased 22.9% to $66.9 billion

- GAAP operating income increased to $3.0 billion

- Adjusted operating income (1) increased 1.3% to $3.8 billion

- GAAP diluted earnings per share from continuing operations of $1.33

- Adjusted EPS (2) of $1.73

Full Year Highlights:

*Total revenues increased 32.0% to $256.8 billion

- GAAP operating income increased to $12.0 billion

- Adjusted operating income increased 36.2% to $15.3 billion

- GAAP diluted earnings per share from continuing operations of $5.08

- Adjusted EPS (2) of $7.08

- Generated cash flow from operations of $12.8 billion

- Net repayments of long-term debt of $4.7 billion

2020 Full Year Guidance:

- GAAP operating income in the range of $12.8 billion to $13.0 billion

- Adjusted operating income (1) in the range of $15.5 billion to $15.8 billion

- GAAP diluted EPS from continuing operations in the range of $5.47 to $5.60

- Adjusted EPS (2) in the range of $7.04 to $7.17

- Cash flow from operations in the range of $10.5 billion to $11.0 billion

La empresa ha presentado resultados:

No parecen malos. Suben ventas un 8% y EPS un 19%. Me llama la atención que reconocen que el covid les ha aportado 10 cts al EPS. Mantienen dividendo y objetivos para el 2020. El flujo de caja también parece bastante bien. Como pega que la deuda no ha bajado nada (de hecho ha subido 7.000 millones, aunque el activo circulante ha subido 8.000$).

Parece que va bien la cosa.

Dejo un artículo sobre el servicio de atención online que está empezando a prestar CVS a través de sus clínicas MinuteClinic. A mi ese servicio me parece muy interesante. Si lo tuviese a mi disposición lo utilizaría sin duda. En casos que no son graves, el hecho de no tener que desplazarte hasta el centro médico y esperar la cola… me parece un gran avance.

Yo ya sabéis que entiendo poco de bolsa, pero lo de esta acción es de concurso.

Mejora resultados, bate expectativas, baja deuda, mejora Outlook 2020… Y cae en bolsa.

Eso cotizando a un per menor de 10 y en el sector salud. Mi no entender, aún así me gusta la acción.

Yo tambien la he estado siguiendo hoy. La tengo en cartera con 2/3 partes completada. Esperando un bajonazo despues de los resultados que yo esperaba peores. En premarket se ha ido +4% y me he olvidado de ella. Despues veo casi un -1% de locos

Mañana si no se va para arriba le dare el tercer y definitivo bocado

Buena empresa, que ha tenido sus problemas por la adquisicion de Aetna pero que prece ir digiriendo segun los planes

Slds

Me parece atractiva en cuanto a ratios pero no me he decidido a indagar en ella por esto de tener el dividendo congelado. Por lo que os leo, a causa de una adquisición… ¿?

Y que los márgenes hayan caído imagino que también es por esto… Pero las ventas tienen una curva muy buena

¿se ha dicho algo del rumbo del dividendo desde la directiva? ¿y sobre la esta tendencia bajista desde 2015? ¿qué me pierdo?

Por lo que leí, el año pasado CVS adquirió Aetna con lo cual conseguía una integración vertical del negocio (farmacias+clínicas). Para ello congeló el dividendo y se está centrando en reducir la deuda para más adelante volver al crecimiento del dividendo. De momento parece que les está yendo bien.

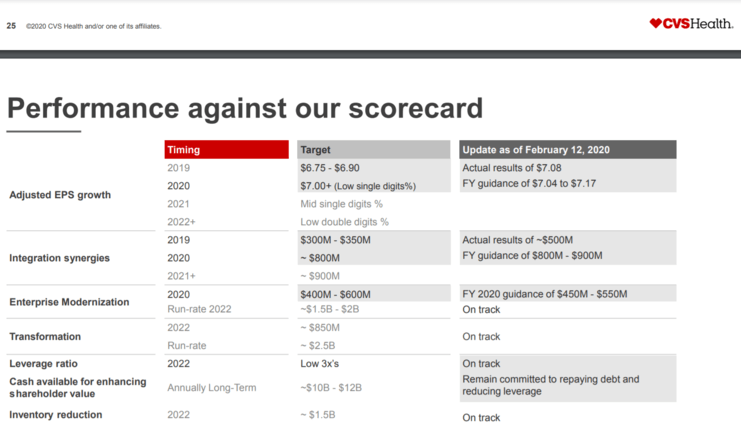

esta diapositiva la pusieron en Febrero:

crecimiento “mid single digit” a corto plazo y “low double digit” a largo plazo.

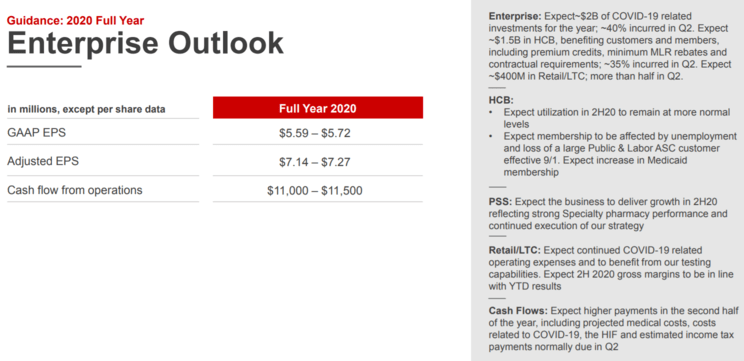

en el último informe de resultados han mejorado las perspectivas para 2020:

Así es. Se marcaron un planing de reducción de deuda para llegar durante 2022 al nivel que quieren, 3x ebitda. En las últimas 4-6 presentaciones de resultados han cumplido con su planificación; además acelerando ventas y beneficios sobre sus propias previsiones. Aún así parece que el mercado no le hace mucho caso, aunque si la comparamos con WBA sí que está funcionando mejor (en 12 meses CVS baja un 6.5% y WBA un 36,5%). Espero que sigan cumpliendo su programa, llegue 2022 y empiecen a subir el dividendo y a recomprar acciones.

Junto con Morgan Stanley vuelve a refrendar los resultados y perspectivas.

Dicen que $2.75 billion of scheduled debt principal repaid in July 2020.

Aún así el dato que más me llama la atención es que se prevé para este 2020 un Cash flow from operations $11,000 – $11,500 millones. Supongamos 11.250, divididos entre 1.320m de acciones, dan 8,52$ por acción. O dicho de otro modo un ratio de cotización/cash flow de 6,69, o una rentabilidad del 15%. En una empresa y sector defensivo.

Se me está haciendo algo larga la espera hasta 2022 pero estoy muy tranquilo en esta empresa.

no son pocos los que dicen que está muy barata…

Marca un objetivo de 144$ en 2025, multiplicar por 2,5. Casi ná

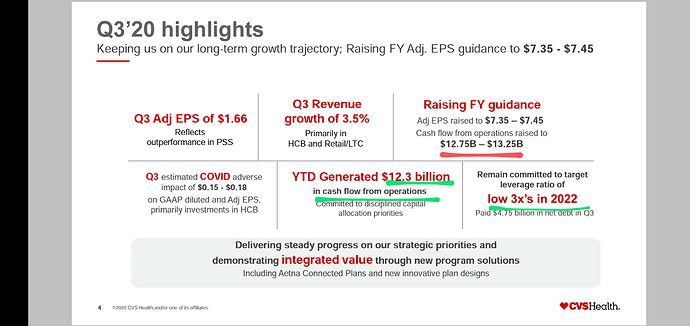

Otro buen cuarto:

https://investors.cvshealth.com/files/doc_financials/2020/q3/Q3-2020-Earnings-Presentation.pdf

Baja de deuda y sube guiandance de todo el año.

Ayer Estebaranz hablo de ella en su vídeo:

Está subiendo con ganas, casi un 10%

Yo piye unas pocas a 62 espero que no se dispare y me deje cargarla porque la empresa me gusta bastante, están haciendo las cosas bien y aún solo tengo 1/3.

Estoy mirando la presentación y hay algo que no me cuadra… Hacen un previsión de 12.7b de operative cf para este año pero a día de hoy, ya han hecho 12.3b y en el último trimestre han conseguido 1.8b. Solo igualando la operativa, nos plantamos en los 14.1b, bastante por encima de su guidance.

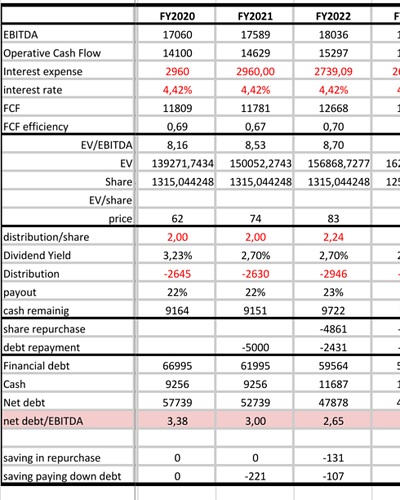

Teniendo un “Op. cash flow” de 14.1b, podemos suponer un ebitda de 17b (sumando intereses). teniendo una deuda neta de 57b terminaríamos el año en un ratio de 3.38x.

Parece que la direccion va con mucha cautela en sus previsiones o me estoy perdiendo algo?