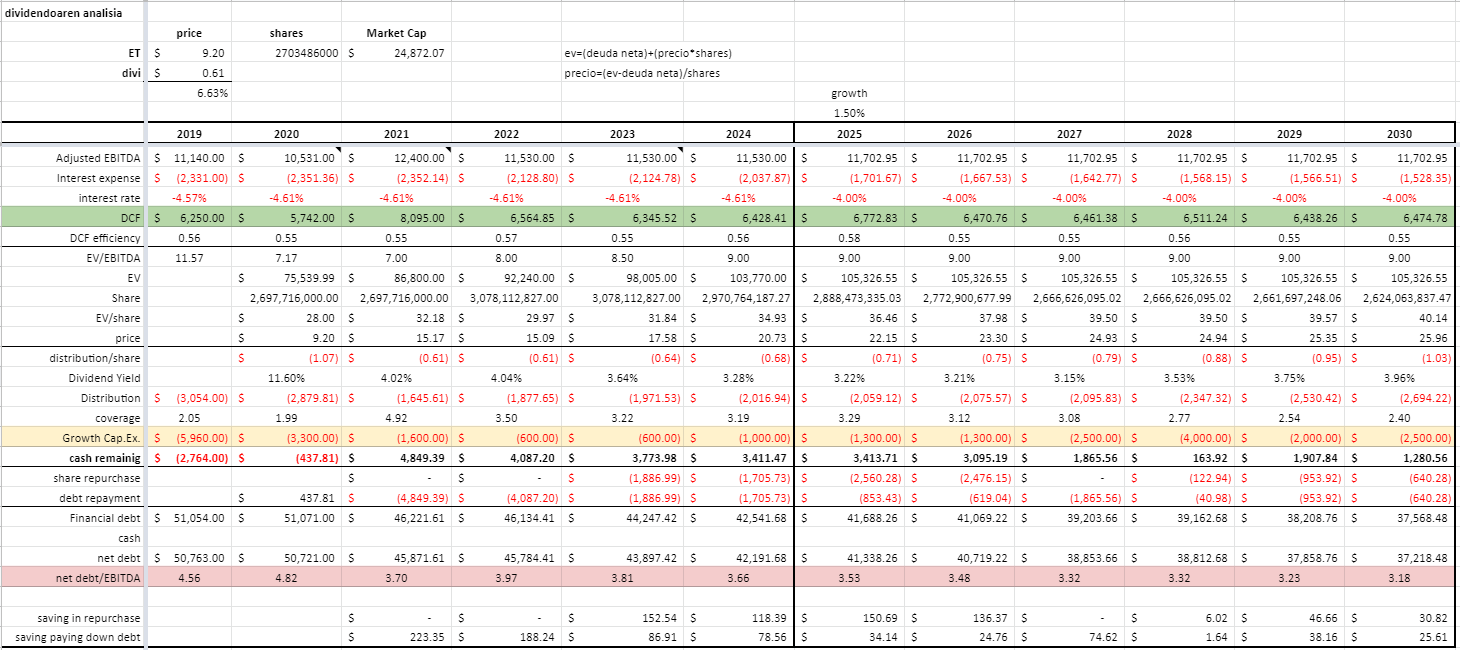

he estado mirando un poco los números de la absorción de Enable Midstream y no me parece una mala operación para ET.

-

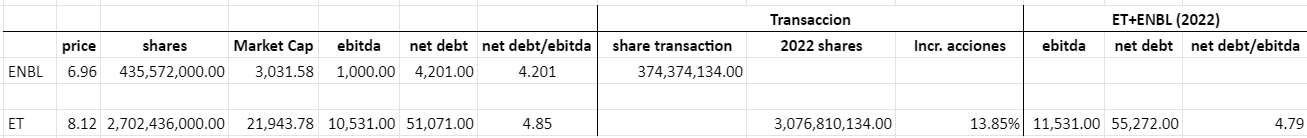

la operación se hace mediante canje de acciones por lo tanto, no incrementa deuda. esto nos da que en el 2022 habrá un 14% más de acciones en circulación.

-

el hecho de emitir papel trae consigo que el gasto por dividendo será mayor.

-

aunque parezca raro, el hecho de realizar la absorcion, auotmaticamente mejora el ratio de net debt/ebitda de ET. ENBL tienen una situacion financiera mejor que ET y esto hace que la foto de ET mejore en el global.

-

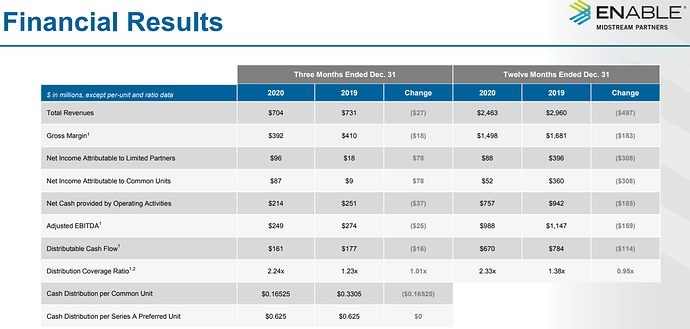

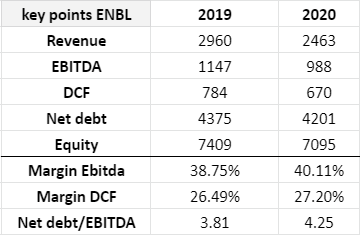

Los datos de principales de ENBL los cojo tal cual:

tiene buenos margenes y aunque su nivel de endeudamiento no este a la altura de MMP o EPD, tampoco es un desastre en este sector.

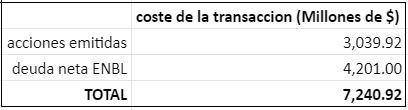

faltaría sumar el coste de absorción de las acciones preferentes pero a “grosso modo”, esta foto sería bastante realista.

Y si en energy transfer esta cambiando realmente algo?

https://www.post-gazette.com/business/powersource/2021/03/01/Revolution-Pipeline-restart-Energy-Transfer-PA-DEP-deal-Center-explosion/stories/202103010103

Parece que por ahora el DAPL seguirá funcionando.

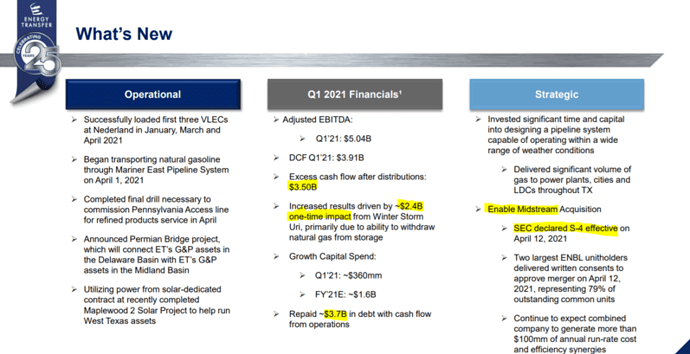

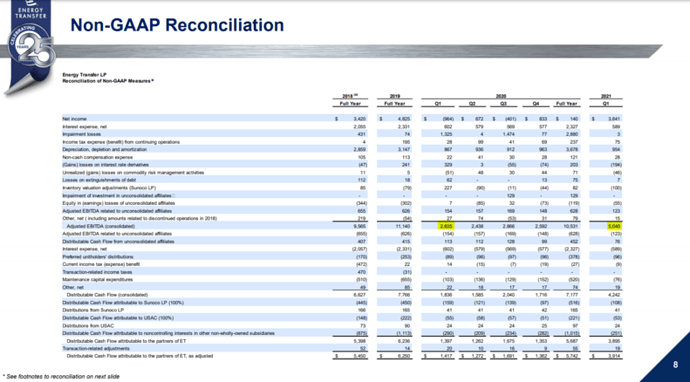

resultados de ayer por la noche. Parece que se han puesto en serio con la idea de bajar la deuda

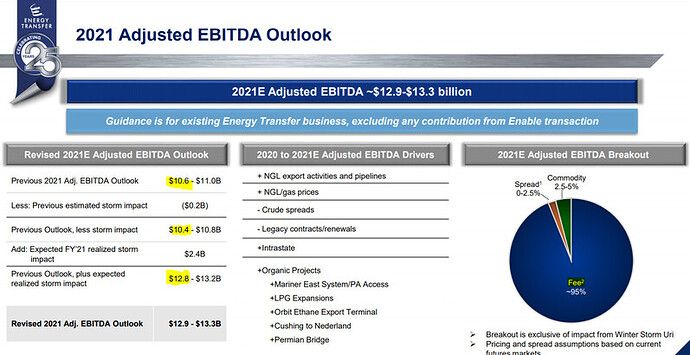

estos resultados le pueden estar dando un buen empujon para llegar al apalancamiento objetivo de 4-4.5x.

Suponiendo que en el 2022 ET consolida la deuda de Enable (4bln) y se suma el Ebitda (1bln) y añadiendo una buena cantidad de acciones nuevas. Puede seguir siendo una apuesta de valor.

Con la baja de deuda a los parametros 4-4.50x, supongamos que puede llegar a cotizar a valores de EV/EBITDA de 8. EPD por ejemplo ha solido cotizar a 10-11x, pero ET por ahora no tiene ni la salud financiera ni la credibilidad de EPD.

Con los flujos de caja que presentan, podrían volver a empezar a subir el dividendo en el 2023 con un nivel de deuda claramente más saludable. En estos momentos la RPD que dá no es ninguna maravilla para una MLP pero sí esta seguro y el TR que puede dar empieza a ser más plausible y no es pequeña.

Long Texas republican government!

Tiene que estar el pobre Kelcy cual bestia parda encadenada viendo como malgastan los recursos en reducir apalancamiento en vez de en comprarse algún truño nuevo con el que aumentar el cubicaje del pozo.

El que que sabe de todo esto, Mr. Market, parece decir que igual así sí … si continúan reduciendo deuda, ceteris paribus, el precio debería continuar recuperando. Lo del dividendo, ya si eso y como postre, para mas tarde.

Un saludo.

Hala, pues si antes le menciono … ya se ha quedado descansando la criatura. Lo que viene siendo dar x c… incluso desde su casa … ![]()

![]()

Un saludo.

Por ahora, buena noticia:

Si siguen centrados en quitar deuda este año, las poskbles malas noticias del año que viene no serían tan dañinas.

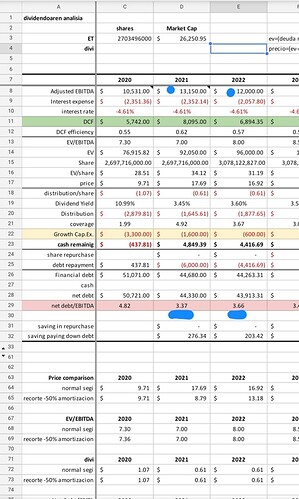

Ayer publicaron los resultados.

- ebitda 2021 esperado: 13bl

- deuda neta: en estos momentos deben de estar por los 45bl

- podrían acabar el año por debajo de 4x ebitda sin todavía consolidar ENBL.

Si el tema sigue así, no descartan recompras a los precios actuales aunque la euda sigue siendo el pricipal objetivo.

El tema tiene buena pinta.

En el segundo trimestre creo que redujeron deuda en 1.5 billones (usa), pero si lo he entendido bien de esos 1.5 solo 600 iban a cuenta del efectivo, los otros 900 los endosaron a una nueva emisión de bonos creo. Una vez más … ¿dónde está a bolita? … pero bueno, al menos siguen reduciendo deuda.

Como bien dices, ahora mismo la deuda neta anda algo por encima de esos 45 bl. Igual soy un poco pesimista, pero no creo que este año baje de ese 4x que mencionas. En 2022 si que podrán estar ahí, siempre que no hagan ninguna “warrenada” mas por el camino. En este 2021 se han ventilado unos 5.2 bl que no es moco de pavo, lo que pasa que como vienen de tan arriba les va a costar un  y parte del otro.

y parte del otro.

También es importante que dos agencias de calificación les han revisado y les han mejorado de negativa a estable. Al final lo que importa no es solo que hagan el esfuerzo por reducir deuda, sino que el público se lo crea.

No osbtante siguen estando vigentes las declaraciones de KW amenazando, perdón diciendo, que estaba con la idea de comprarse una empresa química, así que cuando menos se espere volverá a cantar la gorda y otra vez al barro.

Hoy de momento, con revisión de calificación mejorada, con reducción de deuda incluida, con DCF arriba … le meten un 4.5% abajo y cierra en mínimos de la jornada. Será para secar los sueños húmedos.

Un saludo.

Aquí la criatura, continua en modo virgencita que me quede como estoy.

No es poco teniendo en cuenta que el viejo Kelcy continua entre bastidores.

https://www.businesswire.com/news/home/20211026005261/en/

Un saludo.

Las FANGs por los suelos y Kelcy Warren subiendo el divi a doble digito

El polvorooon

Y añado…

Y tú pensando en venderlas.

Un saludo.

DALLAS–(BUSINESS WIRE)–Jan. 25, 2022-- Energy Transfer LP (NYSE: ET) today announced a quarterly cash distribution of $0.175 per Energy Transfer common unit ($0.70 on an annualized basis) for the fourth quarter ended December 31, 2021, which will be paid on February 18, 2022 to unitholders of record as of the close of business on February 8, 2022.

The distribution is an approximately 15% increase over the previous quarter and represents the first step in Energy Transfer’s plan to return additional value to unitholders while maintaining its target leverage ratio of 4.0x-4.5x debt-to-EBITDA. Future increases to the distribution level will be evaluated quarterly with the ultimate goal of returning distributions to the previous level of $0.305 per quarter, or $1.22 on an annual basis, while balancing the partnership’s leverage target, growth opportunities and unit buy-backs.

Hola amigos. En estos momentos no llevo en mi cartera ninguna empresa del sector y después de haber leído por algún sitio que estaba en cartera de uno de los Fondos de Cobas y viendo que su cotización se acerca a la MM1000 sesiones, había pensado en Energy Transfer.

No obstante, como veo que aquí la seguís desde hace tiempo, @anbax, @ciguatanejo, etc., agradecería algún comentario en relación a las perspectivas de la Empresa y, sobre todo, al asunto de los dividendos, retención en origen, etc., si es más del 15% paso de invertir.

Saludos cordiales y muchas gracias.

A otra cosa, ET es un MLP y como tal lleva aparejada una retención en origen del 37%.

Un saludo.

Gracias amigo @ciguatanejo. Seguiré sin empresas del sector en mi cartera y utilizaré lo que tenía para ésta en una acerera canadiense que se está poniendo a tiro. No comprendo cómo es posible que en el foro de Cazadividendos aún no se haya hablado de ella…

Se trata de Labrador Iron Ore Royalty Corp, ticker TSE:LIF. No me atrevo a abrir hilo porque mis limitaciones sólo tienen ojos para ver los dividendos repartidos en los últimos años y una cotización que ya está en la MM1000 sesiones.