Conseguido ![]()

![]()

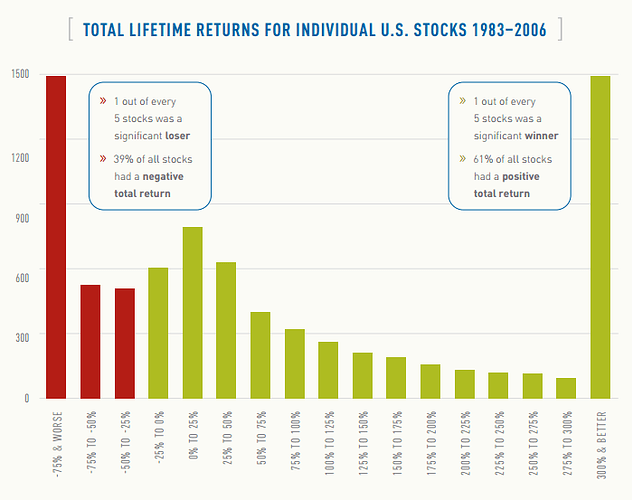

Más claro, agua.

Para muestra, un botón:

En mi opinión, ahí está el error de base del razonamiento de Gregorio. Si fuera tan sencillo, sería muy fácil vencer al índice. Habría miles de fondos que lo harían.

Lo que hay que preguntarse es cómo estarían los fondos activos en ese caso: por definición, estarían peor en promedio (por los costes).

Si es que todo lo que no sean cuentas, son cuentos. Dónde está la cartera de Gregorio auditada que demuestre lo que dice. Dónde está el fondo de inversión de Gregorio o de cualquier otro que siga sus ideas batiendo al mercado.

Podemos tener las teorías que queramos, pero la realidad es la que es.