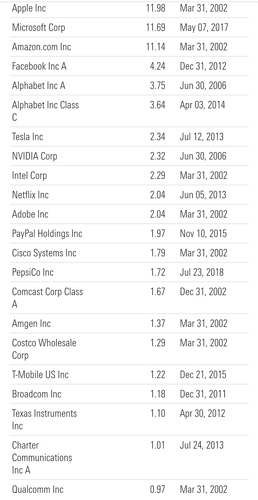

¿ Inviertes en dividendos cuando compras las FANGS ó FAAMG ó como se diga  ?

?

¿ Cuántos años pasarán hasta que te rindan un yoc de, al menos, un 3 %

Bueno, la verdad es que ahora invierto más pensando en el Total Return de la cartera que en los dividendos. Los primeros años sí que invertía claramente por los dividendos, ahora intento que mi cartera se parezca en la medida de lo posible al MSCI World. Eso hace que cada vez incorpore más compañías de perfil “growth” que, como es lo que mejor ha ido estos últimos años, tienen más peso en el índice.

Pues depende. Apple se pudo comprar en 2016 a 100 usd. Esos ya tienen un YOC de más del 3%. Pero es que en 2010 se pudo comprar a 30 $, el YOC de esos es de más del 10% y han multiplicado por más de 10 el principal.

Por hacer unos números, alguien con 100.000 $ en el bolsillo en 2010 podría haber comprado 3300 acciones de Apple. Hoy esas acciones valdrían 1.254.000 $ y cobraría más de 10.000 $/año de dividendos (más los dividendos cobrados estos años, no recuerdo cuando empezó a pagar dividendo).

El negocio ha sido redondo hasta ahora. La cuestión es qué va a pasar a partir de ahora.

Que por supuesto se puede repetir, o no

Suponiendo que este alguien no vendió ya cuando llevaba plusvalías de 300k euros y ha aguantado hasta hoy. Que hace?

Vende? Aguanta? Otras…?

Ahí está la madre del cordero

Ahí está la madre del cordero

Plusvalias de 300K?

Eso que es?

Con pluses de 300K haces caja, lo metes todo en TEF a 4 euros y con una RPD del 10% eres IF. Espera…

Oh, wait!

Si a mi me das hoy 1 millón de eur en acciones de Apple, vendo una parte importante y diversifico.

Si vendiendo y comprando T puedes ser IF pues es una opción, si no pues para que vender.

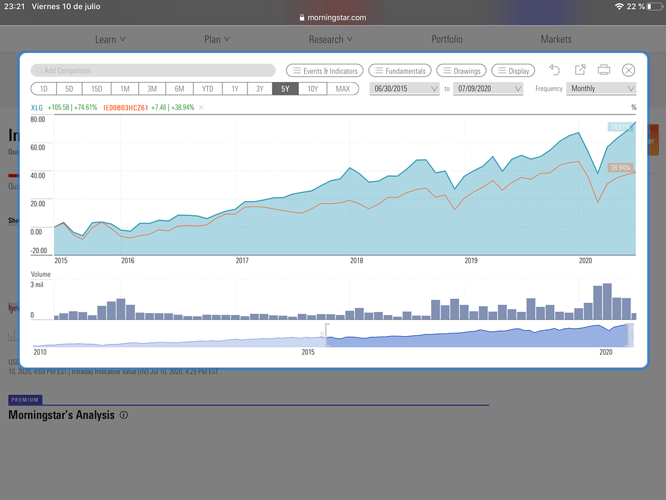

He estado mirando un poco el etf XLG. Lo he comparado con el Vanguard Global Stock (que réplica al MSCI World). Esta es la comparativa a 5 años:

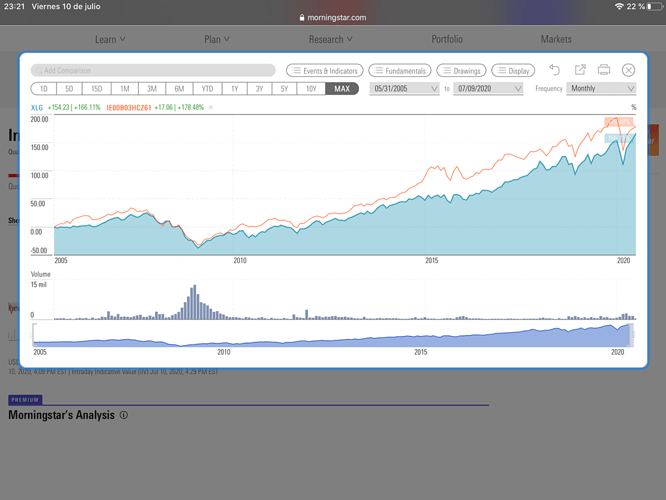

Efectivamente, el ETF lo hace mejor que el Vanguard. Sin embargo, si nos vamos a más largo plazo:

Me parece que voy a tener que recurrir a una de esas frases que no le gustan a @raul_ap:

Imposible intentar responderte con una frase más inteligente después de citar a Bohr…

Yo no sé qué haría si tuviera unas acciones con una revalorización tan exagerada  y con un yeld tan miserable…

y con un yeld tan miserable…

Seguramente que ese yoc tan alto me frenaría durante un tiempo más pero  …Yo creo que buscaría el momento e iría realizando plusvalías para invertir en otras cosas.

…Yo creo que buscaría el momento e iría realizando plusvalías para invertir en otras cosas.

De lo que sí estoy convencido es que estos valores están ya demasiado “calientes” por culpa del método “compro porque sube y como compro, sube”

Dificil de predecir. A principios de 2019 apple cotizaba a per 14, el que las compró en 2008 podia llevar una revalorización enorme, pero no me parecía precisamente sobrevalorada a ese precio.

En estos momentos cotiza a per 30, igual que msft.

Al ritmo de crecimiento que llevan, y como parece que estan soportando la crisis, no andan a un per muy distinto del resto del sp500, aunque si se disparan más coincido en que empezaría a verlas algo sobrevaloradas.

Por otro lado amazon estamos hablando de per 140, y eso si que es especulación total ahora mismo.

Es el mismo debate que se ha tenido más veces en el foro. El que esté formando cartera, vendiendo y rotando básicamente arriesga más a cometer errores que si no hiciera nada, además de seguramente estar limitando ganancias.

El yield puede ser muy bajo, pero suficiente para diversificar en una cartera bien equilibrada.

El que tenga un capital que le permitiría ser IF rotando esa posición por otra con yield 4-5%, pues es otra situación y seria buen momento de rotar.

Mi opinión es que el mercado actual se retroalimenta gracias a un FOMO brutal.

El pensamiento es: no sé o no estoy seguro de poder entender por qué ocurre, pero esas acciones del top 5-10 empresas de capitalización son las que más suben y suben una barbaridad, así que o bien compro esas, o compro SPX (que sube básicamente por esas top 5-10 empresas); porque no voy a ser yo el más tonto que rinda menos que el mercado.

Y entonces con esa compra vuelves a alimentar más la subida de esas top 5-10 empresas, y del índice en consecuencia. Ahora otros inversores ven que sigue subiendo, piensan lo mismo que tú, y siguen comprando porque tampoco quieren ser los más tontos. Un ciclo virtuoso.

Me siento tonto. Pero no voy a comprar algo que no entiendo por qué ocurre.

Puedo entender y comparto vuestros razonamientos, pero en bolsa, nada, ni indices ni valores suben hasta el infinito sin descanso.

En algun momento diran basta

Esto es una cuestión controvertida. Quizás se podría hacer una encuesta del tipo:

“¿Crees que el mercado se equipoca con las FAAMG?

A) Sí, creo que no valen lo que cuestan

B) No, son empresas un con gran futuro, están correctamente valoradas y subirán más.

C) No tengo ni idea”

No sé qué opinará @jefedelforo.

Por cierto, yo votaría la opción C

Eso está claro. Lo que pasa es que no sabemos cuándo va a ser.

Yo tambien votaria la C, es la menos comprometida y seguro que no te equivocas