Este mes, SSD ha hecho un análisis de la fiabilidad de su puntuación acerca de la seguridad de dividendo de las empresas.

Cogieron todas la empresas de la base de datos, y mantuvieron la puntuación que tenían a principios de año sin tener en cuenta las modificaciones durante la debacle.

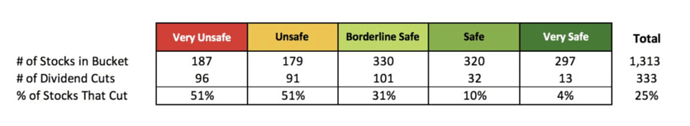

Pues bien, el 25% (333 de 1313) de las empresas disminuyeron o suspendieron el dividendo, con la siguiente distribución:

En total 45 empresas de 617 de las consideradas Safe y Very Safe, respecto a 187 de 366 de las Very Unsafe y Unsafe. En medio queda “Borderline Safe” que tiene un 31% de recorte. Se puede ver como que el 93% de las empresas de mayor calidad, mantuvieron el dividendo.

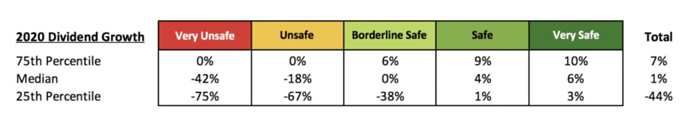

Respecto al aumento de dividendo, ha quedado patente que ha sido año de sequía, pero incluso aquí, poseer una empresa de calidad te garantiza un subido por pequeña que sea.

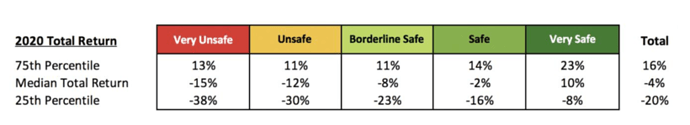

Y respecto al comportamiento de la cotización…

Así pues, calidad, calidad y calidad.