Buscando información sobre Mondelez veo que todavía no tenemos hilo. La tengo en la lista de la compra y soy consciente que a PER 36 no es lo que se dice barato. Está próxima a mínimos de 52 semanas y con un EUR/USD mas favorable que hace meses.

Con un PER alto y un dividendo tan bajo ¿por qué eliges Mondelez sobre otras con mejor PER y más dividendo como General Mills, Kellog, SJSmucker o Hormel o una con mejor dividendo y parecido PER como Kraft heinz?

Todas éstas también han caído lo suyo y algunas están en mínimos de 52 semanas.

Quizás se me haya podido malinterpretar, no tengo especial predilección por Mondelez. Mi operativa se define con aproximadamente 30 empresas bajo radar, las cuales me gustaría incorporar con el paso de los años. A priori no les pido una RPD mínima, simplemente que el producto me convenza por su calidad y/o reconocimiento global de marca. Obviamente también busco que el equipo directivo no haga tonterías.

Bajo los anteriores supuestos me salen empresas con RPD muy baja pero que me gustan mucho como es el caso de Henkel, Inditex o Associated British Foods.

Sobre las empresas que citas también tengo en la lista a Kraft-Heinz y General Mills. En el caso de Hormel y SJSmucker no me parecen malas empresas en absoluto, pero la difersificación que tiene KHC, MDLZ, GIS o NESN me parece suficiente para cubrir el sector de alimentación en mi cartera.

En cuanto a Mondelez he abierto el hilo porque me parece una empresa interesante, pero que a su vez cotiza muy cara. Estoy planteándome hacer una primera entrada de 300€ aprovechando las tarifas de Degiro.

OCU, 05 de julio de 2019

Ante el menor crecimiento esperado de los beneficios en los próximos años y la fuerte subida de la cotización en 2019, cambiamos nuestro consejo para el grupo agroalimentario americano.

Aproveche la fuerte revalorización de la cotización para recoger beneficios. La acción está ya cara.

VENDA.

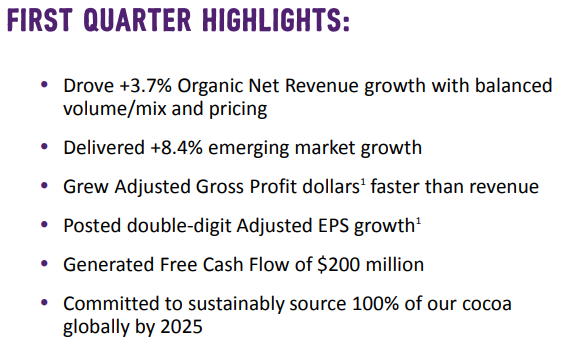

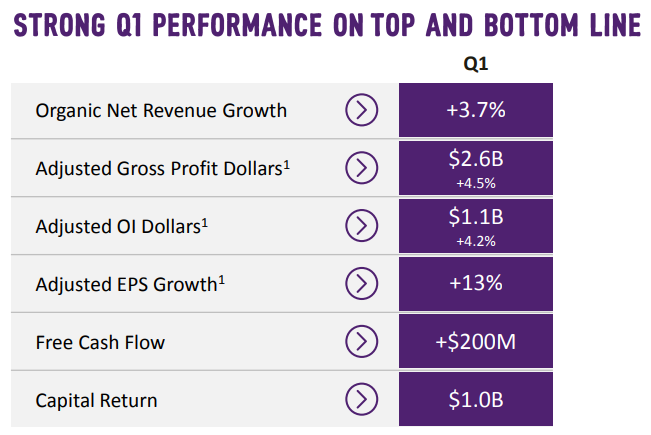

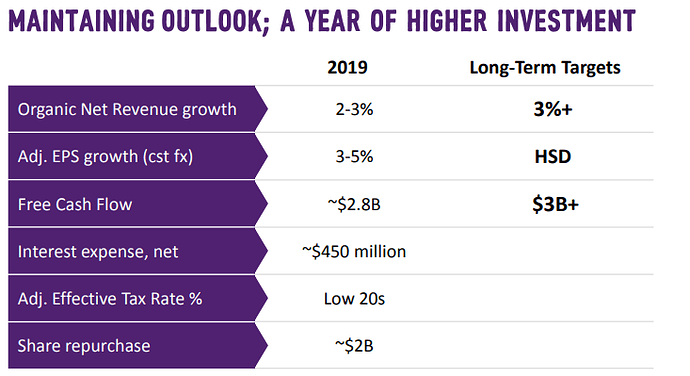

El grupo norteamericano intenta relanzar el crecimiento de su actividad con adquisiciones selectivas, como la de Tate’s Bake Shop (galletas de alta gama) o la reciente de Perfect Snacks (barritas nutricionales refrigeradas). El impacto en los resultados, al menos a corto plazo, nos parece muy limitado. El grupo ha confirmado sus previsiones para el año en curso, con un aumento de los ingresos entre el 2 y el 3%. Pero la revalorización del dólar neutralizará buena parte de este crecimiento. El beneficio, por su parte, debería crecer entre un 3 y un 5%, en franca desaceleración respecto a los últimos años. Desde 2015, el beneficio por acción ha pasado de 1 USD a cerca de 2 en 2018 (+25% de media anual), gracias sobre todo al ahorro de costes, la recompra de acciones propias y una menor tasa impositiva. En nuestra opinión, este escenario ideal no se reproducirá en el futuro inmediato, ya que Mondelez realiza buena parte (40%) de su actividad en los mercados emergentes, donde las incertidumbres económicas penalizan la confianza de los consumidores. Mantenemos nuestra previsión de beneficio por acción en 2 USD para 2019 y 2,05 para 2020.

Mondelēz International Reports Q2 Results and Raises Full-Year Outlook (30/07/2019)

- Net revenues declined 0.8% driven by unfavorable currency impacts; Organic Net Revenue1 grew 4.6%, through a combination of volume/mix and pricing

- Diluted EPS was $0.55, up 162%, lapping prior-year impact from pension participation changes; Adjusted EPS1 was $0.57, up 9% on a constant-currency basis

- Year-to-date cash from operating activities was $1.0 billion; Free Cash Flow1 was $581 million

- Return of capital to shareholders was approximately $700 million

- Raising Organic Net Revenue and Adjusted EPS growth outlook for full year

- Announcing 10% increase to quarterly dividend

2019 Outlook

- After strong first-half performance, the company now expects Organic Net Revenue growth of 3+ percent.

- The company also increases its outlook for Adjusted EPS growth to ~5 percent on a constant-currency basis.

- The company estimates currency translation would decrease net revenue growth by approximately 3 percent3 with a negative $0.11 impact to Adjusted EPS3. In addition, the company continues to expect Free Cash Flow of approximately $2.8 billion.

Nota OCU - miércoles, 11 de septiembre de 2019

Mondelez eleva su previsión de crecimiento

El grupo americano de alimentación ha revisado al alza sus previsiones anuales tras un sólido crecimiento trimestral.También nosotros mejoramos nuestras estimaciones a corto y medio plazo. Sin embargo, a largo el crecimiento de los beneficios debería ralentizarse. Acción cara.

VENDA.En datos comparables, las ventas de Mondelez repuntaron un 4,6% en el segundo trimestre de 2019, gracias al dinamismo de la actividad en Latinoamérica (+10,9%) y en Asia (+4,7%). Mondelez realiza cerca del 40% de sus ventas en los países emergentes, un posicionamiento que le permite compensar la ralentización del crecimiento en Europa y EE.UU. Apoyado en un sólido primer semestre, el grupo prevé ahora un aumento de las ventas en 2019 superior al 3%, cuando en abril su estimación se situaba entre el 2 y el 3%. Por su parte, el beneficio por acción debería crecer un 5%, frente a una previsión inicial del 2 al 3%. Si bien el grupo no ha de hacer frente este año a costes de reestructuración, tenemos que reconocer que hemos subestimado su capacidad de controlar los costes y aumentar los precios, sin que ello haya afectado a la demanda de sus productos. Por ello, revisamos al alza nuestra previsión de beneficio por acción de 2 a 2,1 USD para 2019 y de 2,05 a 2,2 USD para 2020. Con todo, nos ratificamos en nuestro consejo de venta del pasado julio.

Mondelēz International Reports Q3 Results and Raises Full-Year Outlook (29/10/2019)

- Net revenues increased 1.1% driven by Organic Net Revenue1 growth of 4.2% reflecting balanced volume/mix and pricing, offset by unfavorable currency impacts

- Diluted EPS was $0.98, up 21%; Adjusted EPS1 was $0.64, growing strongly at 10% on a constant-currency basis

- Year-to-date cash from operating activities was $1.9 billion; Free Cash Flow1 was $1.2 billion, increasing by over $100 million versus prior year

- Return of capital to shareholders was approximately $600 million in the quarter

- Raising Organic Net Revenue and Adjusted EPS growth outlook for full year; confirming Free Cash Flow outlook

Fourth Quarter 2019 Earnings (29/01/2020)

Full Year Highlights

- Net revenues declined 0.3% driven by unfavorable currency impacts; Organic Net Revenue1 grew 4.1% with balanced volume/mix and pricing

- Diluted EPS was $2.65, up 16%; Adjusted EPS1 was $2.47, up 8% on a constant-currency basis

- Cash from operating activities was $4.0 billion, increasing $17 million versus prior year; Free Cash Flow1 was $3.0 billion, increasing $187 million versus prior year

- Return of capital to shareholders was $3.0 billion

Fourth Quarter Highlights

- Net revenues increased 2.1% driven by Organic Net Revenue growth of 4.1% partially offset by unfavorable currency impacts

- Diluted EPS was $0.50, down 10.7%; Adjusted EPS was $0.61, flat on a constant-currency basis

Incremento del dividendo en un 11%

Nota OCU:

Buen resultado en 2020

En datos comparables, las ventas del grupo de alimentación repuntaron un 3,7% en 2020, gracias al dinamismo de su actividad en Norteamérica (+8,6%) y Europa (+2,5%). Con un peso de ambas regiones del 70%, estas buenas ventas compensaron la debilidad de la actividad en Latinoamérica (+0,2%) y Asia (+1,7%). Por el lado de la rentabilidad , Mondelez logró su mejor margen operativo (17,1%) desde su separación de Kraft Foods en 2012.

Nuestras previsiones al alza

La subida de los precios de las materias primas podría erosionar sus márgenes en los próximos meses. De todas formas, Mondelez está mejor posicionado que la mayoría de sus rivales para resistir esta eventual mayor inflación gracias a la solidez de sus marcas (Lu, Oreo, Milka, Côte d’Or), su posición de liderazgo en varios mercados, su capacidad de innovación y sus esfuerzos por reducir costes . El grupo está en condiciones de alcanzar los objetivos marcados para 2021 , a saber, un crecimiento interno de las ventas de al menos un 3% y un aumento de los beneficios entre el 5 y el 10%. Revisamos al alza nuestra previsión de beneficio por acción de 2,20 a 2,30 USD para 2021 y de 2,30 a 2,40 USD para 2022.

A los chinos no se les engaña como a un chino tan fácilmente … en Septiembre lanzaron allí las Oreo sin azúcar, y parece ser que han dicho que nones. Que ellos quelel oleo con azucal, oleo sin azucal malo, no sabol igual.

FOCUS-Zero-sugar Oreos see weak China response despite healthy snacking trend

ec 1 (Reuters) - Initial reaction from the launch of Oreo Zero sugar-free cookies in China has been disappointing, Mondelez International Inc’s CEO said, underscoring some of the challenges facing the global snack giant as it makes a big push in the market.

Oreo Zero in China in August, taking a cue from social media trends showing reduced-sugar and sugar-free diets as a key trend, and the limited availability of zerosugar biscuits in the country. “The reaction of the consumer has been a little bit disappointing … for one reason or the other, the consumers feel it is not the real thing,” Chairman and Chief Executive Officer Dirk Van de Put told Reuters.

*“This indicates the dilemma,” he said. “We can offer the products to the consumer, but it’s not given that the consumer will buy and eat them.”

Mondelez, which also makes Ritz crackers, belVita biscuits, Cadbury chocolates and Trident gum, has set a target to grow Oreo sales by $1 billion by the end of 2023. The brand surpassed $3 billion in global sales in 2019.

Oreo Zero cookies contain maltitol instead of traditional sugars like sucrose and glucose, and the tweak gives a very slight difference in taste that only heavy consumers of regular Oreos would be able to identify, according to the company.

The lukewarm consumer response underscores a challenge for global snack firms with a well-known brand and product. Mondelez varies the amount of sugar it includes in Oreos in different markets around the world. In China, Oreos have less sugar than do Oreos in the United States, which could make for an easier transition to no-sugar cookies.

Chinese consumers, however, remain cautious about packaged foods’ no-sugar claims, said Michael Norris, research and strategy manager at Shanghai-based consultancy AgencyChina. For example, sugar-free drinks commanded only 1.25% of China’s soft drinks market in 2019, according to a June Dongxing Securities report, though Genki Forest’s sugar-free fizzy drinks and Suntory’s Oolong tea are gaining popularity.

FOR CHINA

Despite weak initial demand, Van de Put said Mondelez will continue to sell Oreo Zero in China, comparing it to Diet Coke, a sugar-free soda which he said also received muted consumer response at first, but has now become one of Coca-Cola’s top selling product globally. “The consumer’s mind is very difficult to identify in this area,” he said.

Chicago, Illinois-based Mondelez, in an emailed statement, declined to say whether it would sell Oreo Zero globally. Its biscuit sales in China rose by midsingle digits during the third quarter, with Oreos being the “standout performer,” Luca Zaramella, Mondelez’s chief financial officer said on a November conference call. Mondelez does not disclose sales figures for the new Oreo product.

“Winning in India and China is absolutely critical,” said Van de Put, who became CEO in 2017. Both countries have high rates of diabetes. Van de Put also told Reuters that he expects Mondelez’s business in Asia, the Middle East and Africa (AMEA) to overtake North America as its second-biggest market within five years. Of Mondelez’s $26.5 billion total revenue in 2020, AMEA accounted for 22%, North America 31%, while Europe accounted for 38%, its annual report showed.

Un saludo.

Ultimamente parece que solo nos las cuelan a los occidentales

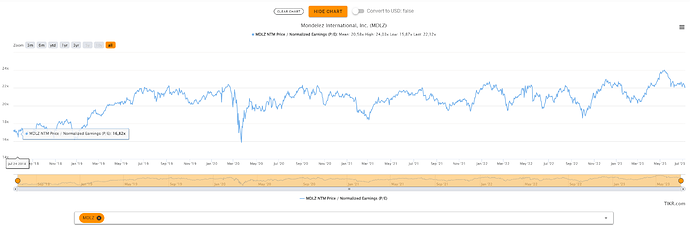

Agosto 2017. Cotizaba a 40 USD, hoy a 70 USD. Más los dividendos.

Sin estar barata, casi dobla. Lo del PER y tal…

Julio 2019. Cotizaba a 54 USD, hoy a 70 USD. Más los dividendos. ![]()

Mondelez, empresa aburrida, es para comprar y dejar en herencia. A ver si la meto en cartera para acompañar la dieta basura con Pepsico.

Con algo de paciencia, es posible que nos den oportunidades similares durante los próximos 2 ó 3 años. Yo ni la miro a los precios actuales.

A mí también me parece cara, pero…

Igual que hay debate entre indexarse y hacer la propia cartera, ya que los resultados demuestran que la cartera propia no suele superar al índice…

En las acciones de mayor calidad que suelen salir en este foro, se suele comprar sólo cuando se considera “buen precio”. No parece que se hubiera obtenido más rentabilidad comorando a “mal precio”? Mondelez, microsoft, apple…

Las “eternas caras” creme de la creme, no sería estrategia más rentable un DCA (por ejemplo, así diversificamos en el tiempo por si acaso) que confiar en nuestro criterio caro/barato? No dice buffett lo de que mejor activo extraordinario a precio justo que buscar lo barato?

Y para rizar el rizo del melón…hacer DCA a indexados no es como comprar las mejores sin mirar precio? Lo d intentar comprar barato no estará sobrevalorado, y no será parte del secreto de los indexados más allá del stock picking? Si muchos aceptan que no se pueden elegir activos mejor q el mercado, porque creemos que en el precio nuestro criterio es mejor?

Aunque tal vez hay quien hace market timing en Indexados (y no se pierde subidas ![]() )

)

PD: me ha salido en este hilo, pero en realidad aplica a cualquiera de las de alta calidad, o en cualquier debate sobre indexados ahora que vash y bass van a empezar a invertir juntos…

Al igual que Microsoft y Apple, Mondelez ha dado varias oportunidades de compra los últimos años.

Hablamos de una empresa que acaba de estar a PER 18 por octubre del año pasado, PER 17 en 2020, PER 17 de nuevo en 2018…

No creo que existan compañías que son eternamente caras. Es muy raro que una compañía no de oportunidades. Si en tan pocos años ha dado tantas oportunidades de comprarla con un buen descuento en relación a su media, me deja dos alternativas:

- Esperar a que se repita

- Comprar una empresa que se ajuste a mi precio en este momento

No me gusta la idea de comprar empresas por el simple hecho de ser buenas. La parte del precio justo (que no muy infravalorado) creo que es una pieza fundamental en la frase de Buffet incluso hablando de buenos negocios.

Estamos comprando un negocio cerca de los picos máximos de valoración.

El crecimiento tampoco ayuda a justificar eso. Ha retornado un CAGR desde 2005 del 4.3%, en linea con su crecimiento orgánico.

Comprar barato y caro existe. Solo que muy poca gente es capaz de acertar más veces de la que falla al estimar que está barato y que no. Por otro lado, aunque compres barato en lo relativo a su media, tampoco garantiza que esa expansión de múltiplo + crecimiento sea suficiente para batir al índice.

El secreto de los indexados es simplemente que estás comprando las actuales ganadoras a la vez que las futuras, porque lo compras todo.

A su vez estas omitiendo gran parte del factor emocional, operar con frecuencia… y más pequeños detalles que son enemigos de todo inversor.

Las razones para elegir que hacer en la mayoría de casos no siempre van enfocadas a hacerlo mejor que el benchmark, sino en hacerlo lo mejor posible para adaptarlo a nuestros objetivos personales y perfiles de riesgo.