opinión personal puro y duro.

aunque tener el equity es algo “raro” o puede inducir a detectar ciertos problemas en la empresa, yo la salud que esta pueda tener, la analizarí junto a otros parametros.

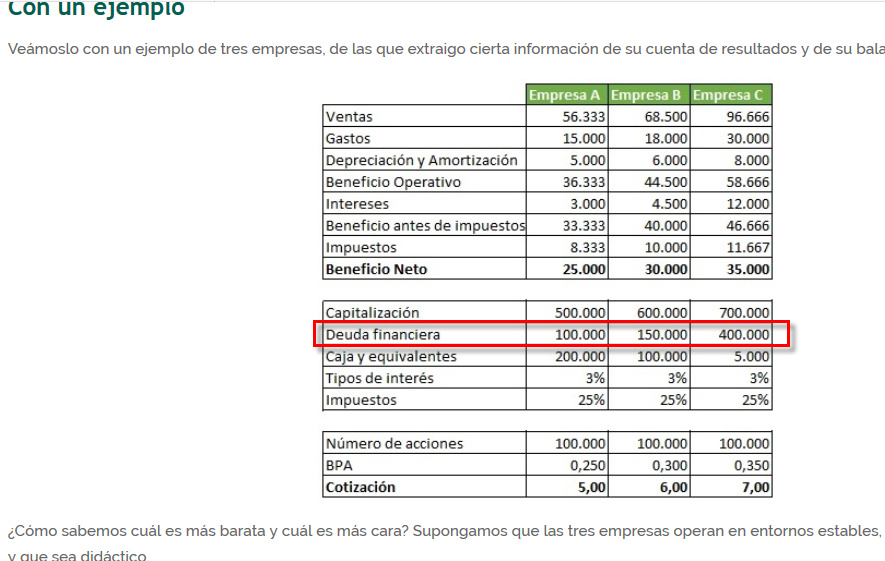

el equity negativo simplemente quiere decir que la deudas de la empresa suman más que todos los activos que tiene. Esto es grave? podría ser, peo también es posible que no lo sea…

como ya ha mencionado @espoo, llegar a un equity negativo es debido a que la empresa ha utilizado parte del patrimonio y esta ha salido del balance…

Imaginate que una empresa se endeuda brutalmente y como no consigue beneficios, tiene que empezar a pagar la deuda con el dinero que tenía en caja e incluso tiene que empezar a vender activos para hacer frente a esa deuda. Puede llegar el momento que la empresa ha tenido que desprenderse de activos, haya tenido perdidas y que la deuda siga ahí. Aquí, la situación sería muy seria…

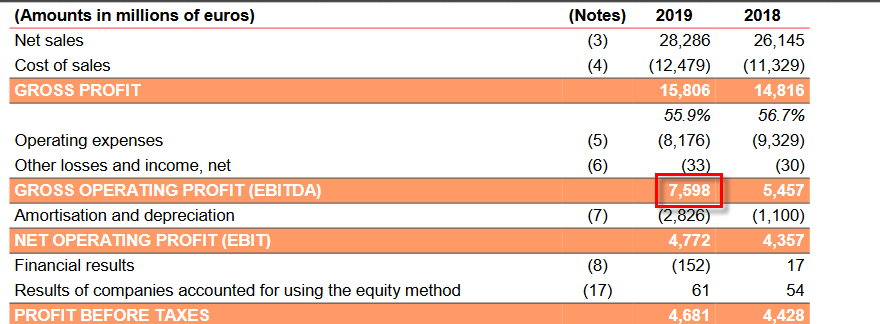

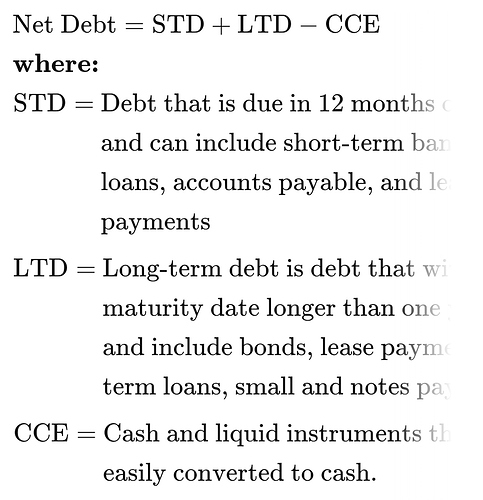

otro caso posible sería. Imaginate que una empresa tiene una caja brutal, una deuda controlada respecto a resultados y muy poco de Goodwill e intangibles. en cierto momento, la empresa decide hacer una recompra de acciones masiva y cancelar estas. Con ello, al bajar el dinero en caja, baja el patrimonio resulta que la deuda que tiene la empresa es mayor que lo que tiene en activos. Si la deuda que tiene es de 2x EBITDA por ejemplo y un goodwill pequeño, yo no suelo encender las alarmas (puede que esté equivocado).

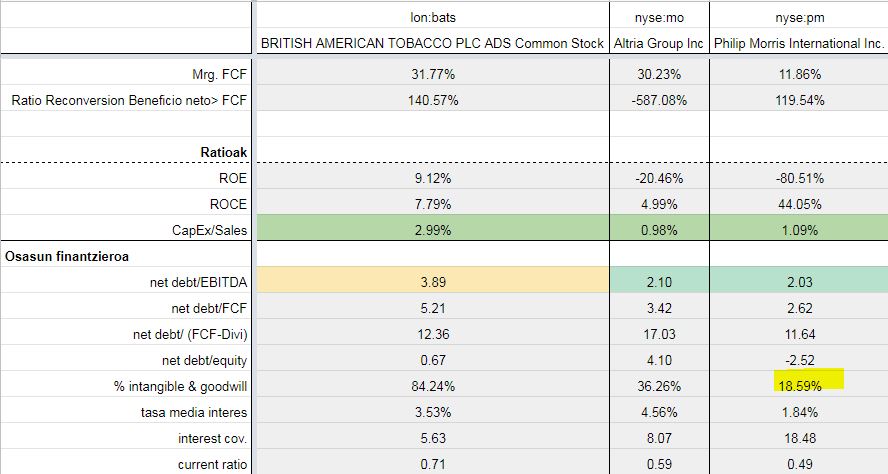

Colgate por ejemplo, tenía un equity negativo con una “deuda neta/FCF” de 2.40. A mi esta situacion no me parece alarmante.

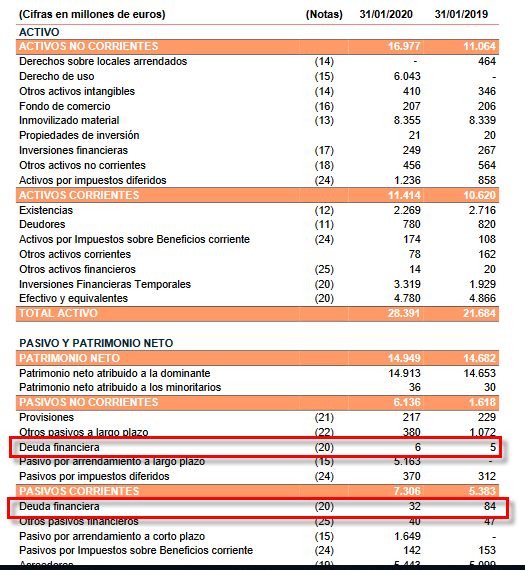

otro ejemplo, PM tiene equity negativo, pero fijate en el goodwill e intangibles que tiene en el balance comparando con su gemela americana MO. en este mismo caso aparecetambien que la “deuda/FCF” solo es de 2.6.

En ambos casos, la deuda se podría pagar con el FCF de dos años (yo considero que esta deuda esta bajo control). Si la deuda esta bajo control y la la compañía es rentable, el tiempo ya llevara el equity a su sitio.