Las dos están para incarles el diente.

Pero yo es que ahora mismo estoy en crisis dividendera jajajjaa meter 6000€ para que te den 150€ al año…… cuánto tardas en recuperar los 6000€ a base de dividendos 25-30 años teniendo en cuenta los crecimientos?

No soy de citar a ningún famoso, pero Buffet dijo en alguna que otra entrevista qué hacer dinero en bolsa esta al alcance del que tenga paciencia, seleccione buenos negocios y sobre todo tenga perspectiva de largo plazo. En general tendemos a sobrestimar nuestra paciencia y realmente tenemos menos de la que creemos ( mi caso por ejemplo ).

También te digo que aunque tengo como filtro de inicio un 3% inicial es verdad que suelo echar cálculos como los tuyos y generalmente tiro a rpd’s más altas. Cuanto más leña entre en la caldera más rápido irá la famosa bola de nieve. Está claro que te puedes comer un recorte, pero bueno, aunque joda,mientras se esta trabajando no veo tan dramático un corte de dividendo por arriesgarse a rentabilidades más altas. Con esto no digo comprar a3media ni cosas que den un 10%.

Para mi comprar en fase de creación de cartera empresas con 1% de yield y así como que no. El otro día veía que el european dividend growth investor calculaba que Microsoft le llegaría a un 10% de yield dentro de 30 años. Con esto también digo que él hablaba que era un regalo para sus hijos, sus circunstancias y objetivos son algo distintos a los míos.

Por ejemplo, imaginad entrar en clorox y que ahora rebote y tengáis unas plusvalías de la leche. ¿ En un negocio así no vale la pena hacer efectivas esas plusvalías que equivalen a tropecientos años de dividendos que supuestamente vamos a cobrar?

En fin, vaya chapa

La eterna pregunta…

Por eso mismo yo paso del “total return”. A mí dame los divis hoy, mañana y pasado. Que dentro de 30 años tendré 82 y lo mismo ya ni los necesito ![]()

Saludos.

Pues imaginate que, ademas de eso, la cantidad que tienes invertida es pequeña, 2-3000€.

30 años para conseguir 600-900€?

En estas empresas o tienes una cantidad importante invertida o lo que obtengas dentro de 30 años no te dara para el periodico y el desayuno.

Tal cual… A mi me hacen falta dos vidas para que una de muy bajo yield me empiece a aportar a nivel de rentas y en cantidades considerables. Otra cosa sería si ya estás más que cubierto con los dividendos…

Ojala haber invertido 2000 euros en Nike hace 30 años con un yield del 1%

Si aquí el problema es el de siempre, haber sabido hace 30 años que Nike iba a estar donde está hoy. Por eso a veces (muchas veces) se prefiere el “pájaro en mano” que las presunciones futuras. Quizá también puede ser que no sabemos mirar tan a largo plazo.

Yo diría que sí.

En el hilo de CLOROX he puesto el viernes

Y para que me salgan los núneros de RKT, la estoy esperando a 5.200 peniques ![]()

Asi es. Con las de yield mas elevado cubro el presente y el futuro inmediato.

Con las de yield bajo e incremento alto lo que estoy cubriendo es el futuro de mi hija. Me doy de tiempo como mucho entre 5-10 años para construir posiciones lo mas grandes posible en estas

Saber, si que sabemos mirar, lo que no sabemos es acertar a futuro.

Quien nos hubiera dicho hace 30 años que entre por ejemplo Nike y Kodak iba a ser la primera la buena, una empresa de zapatillas, yo hubiera apostado por Kodak, y asi me hubiera ido.

Por suerte, o desgracia, hace 30 años no estaba en esas dudas existenciales, lo que tenia en cartera, aparte de alguna otra, era Telefonica ![]()

Tanto CLX como RKT tienen el mismo perfil, yield bajo, crecimiento de dividendo bajo, y negocio tirando a plano.

Que pueden estar en nuestra cartera como empresas “seguras”? Pues creo que si, pero con esos datos de yield e incremento de dividendo es muy dificil que incluso a 30 años den una cifra minimamente aceptable.

Yo entre en CLX con esta ultima bajada pero confio mas en una recuperacion en el precio para posteriormente venderla que en mantenerla en cartera 30 años.

Para conservar en cartera me inclino mas por P&G e incluso KMB y Unilever.

Mirando en nuestra CQSS

- CLX tiene un fw yield de 3,32 % y un crecimiento de dividendos en 5 años de 7,52 %

- PG tiene un fw yield de 2,15 % y un crecimiento de dividendos en 5 años de 3,44 %

@miguel_angel_sanz …¿ Estás convencido cuando afirmas que…

Pues si, bastante convencido.

Y el mercado, que sabe bastante mas que yo, sera por lo que sea, pero tiene a CLX en minimos o cerca y a PG en maximos de 52 semanas, o cerca.

Sí Miguel Ángel, yo no le discuto al mercado por muy irracional que a veces nos pueda parecer a algunos. De hecho, como tú dices, PG ha subido un 24 % y CLX ha bajado un 24 % en los últimos 12 meses.

Únicamente intentaba aclarar que el argumento que dabas en cuanto al yield y su crecimiento era erróneo.

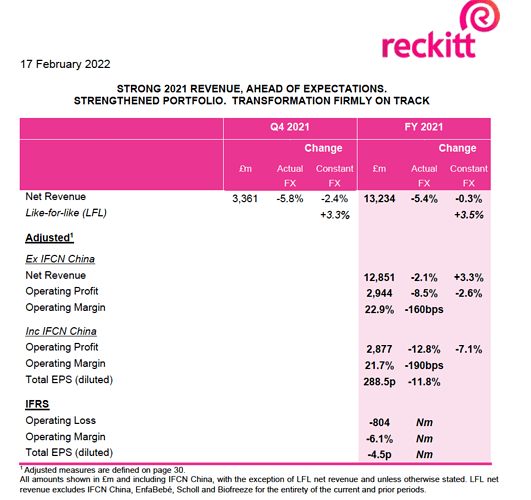

Mixed Q4 for Reckitt but Guidance for Margin Improvement in 2022 Reflects Category Strength

Reckitt reported mixed fourth-quarter results, with net revenue just above our estimate, but margins and earnings slightly below. Guidance for next year supports our thesis that the company is well-positioned to offset inflationary pressures, and the market has reacted favorably to management’s expectation of margin improvement next year. We reiterate our wide moat rating and GBX 6,500 fair value estimate, and believe Reckitt is a strong franchise with above-average pricing power. Even after the tick up after the earnings report, the stock is also somewhat attractive from a valuation perspective.

Like-for-like net revenue grew 3.3% year over year in the fourth quarter and 3.5% in the full year. This was a whisker above our estimate, driven by revenue in both health (up 17.5% in the fourth quarter) and nutrition (up 0.6%). Hygiene, on the other hand, posted a like-for-like net revenue decline of 6.1%, with volume in the segment down sharply by 7.6% on price increases of just 1.5%. While our estimates were slightly out across the portfolio, our thesis clearly played out. The story of the fourth quarter in consumer staples is the extent to which manufacturers can pass through cost inflation, and we think Reckitt’s category mix makes it well placed to do this better than most. We think the consumer will absorb more price inflation in categories in which they have high aversion to risk, including consumer health and infant formula. In 2021, such categories accounted for 54% of Reckitt’s revenue.

Reckitt’s full-year adjusted operating margin declined by 160 basis points. While this was slightly below our forecast, the margin erosion occurred at the gross margin, as Reckitt faced 11% raw material cost inflation. In this environment, it is encouraging that management expects margins to improve next year, and while we acknowledge the contribution of efficiencies, we suspect this would not be possible were it not for the structural advantages of Reckitt’s category mix.

M* (Mar 15, 2022)

We have reduced our fair value estimate for Reckitt by 5% to GBX 6,200 following a transfer of coverage. While we remain optimistic about Reckitt’s prospects for above-average revenue growth in the midterm, we are more cautious about near-term margins due to widespread and significant input cost inflation

Añadidas unas cuantas Reckitt a 54,43

Con todo el mundo subiendo precios, mal tendría que ir la cosa para que poco a poco estos no vayan consiguiendo trasladarlo a sus precios teniendo en cuenta las marcas que manejan.

Baja segmento Higiene pero suben fuerte Salud y Nutrición (yo creo que puede ser lo lógico dentro de una normalización del consumo tras el periodo del covid).

Ya se empieza a ver el traslado de subida de costes por inflación a los precios.

Reckitt Benckiser led the FTSE 100 risers, up 6.28% at 6,762p, as the consumer goods group raised its guidance for 2022 after reporting first half results today.

It now expects like for like net revenue growth of 5% to 8% for 2022, and growth in adjusted operating margins.

Laxman Narasimhan, Chief Executive Officer, said: “Despite challenging conditions, we are confident about the rest of the year, we are already delivering sustainable mid-single digit net revenue growth, and remain firmly on track to deliver our medium-term adjusted operating margin goal".

Matt Britzman, analyst at Hargreaves Lansdown, said “Reckitt’s resilient performance continues to impress.”

He added “Price hikes were all but guaranteed given the double-digit inflation in certain costs the group’s seeing, but impressively volumes are still growing.”