Hola a todos y feliz año.

Siguiendo el ejemplo de otros foreros comparto el devenir de mi cartera. Datos a 31/12/18.

Año 8, segundo semestre:

Total return del año: -5%

TAE desde el inicio de la cartera (8 años): 4,5%

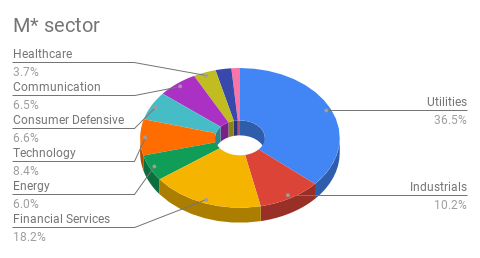

Este año palmo un 5%, pero me doy con un canto en los dientes visto el panorama general. Lo que me ha salvado es que voy cargado de utilities y han funcionado como amortiguador.

Han salido de la cartera 2 valores: Arcelormittal y SES. No eran valores core, tocaron un stop y los vendí (por suerte) con ligeras plusvalías. Ninguno de los dos van a volver a entrar con la idea de B&H. Pero a Arcelor la tengo en seguimiento, si toca los 5,8€ posiblemente haré una compra especulativa (con stop sagrado), incluso apalancándome.

Con el cash de las ventas entré en USA.

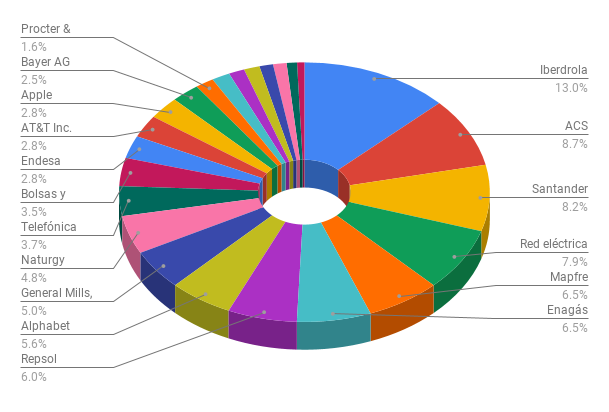

Distribución de la cartera:

11.6% - Iberdrola (BME:IBE)

10.2% - Red eléctrica (BME:REE)

9.1% - Santander (BME:SAN)

9% - Enagás (BME:ENG)

8.4% - ACS (BME:ACS)

6.6% - Repsol (BME:REP)

6.5% - Mapfre (BME:MAP)

5.3% - Naturgy (BME:NTGY)

4.6% - Bolsas y mercados españoles (BME:BME)

4.4% - Telefónica (BME:TEF)

4% - General Mills, Inc. (NYSE:GIS)

3.4% - Alphabet (NASDAQ:GOOG)

2.8% - Endesa (BME:ELE)

2.8% - Bayer AG (ETR:BAYN)

2.7% - AT&T Inc. (NYSE:T)

2.3% - Apple (NASDAQ:AAPL)

1.6% - National Grid (LON:NG)

1.4% - Procter & Gamble Company (NYSE:PG)

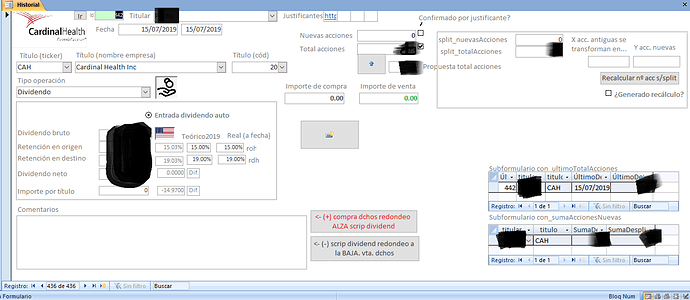

1.3% - Cardinal Health Inc (NYSE:CAH)

1.3% - Inditex SA (BME:ITX)

0.7% - Técnicas reunidas (BME:TRE)

YOC: 6,14%

Freedom day: 19 julio

Cartera según sectores:

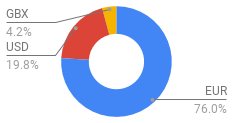

Cartera según monedas:

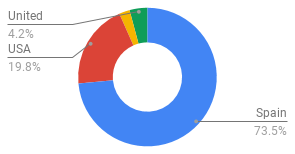

Cartera según paises:

¿Qué he aprendido?

Que, en general, las empresas con márgenes pequeños son peligrosas y tienen poco potencial de crecimiento. Caso a parte son las utilities que tienen negocios regulados y que dan estabilidad a la cartera.

Creo que es buena idea que los novatos empecemos a crear cartera con utilities, pues dan estabilidad, y es difícil meter la pata muy hasta el fondo. Pero también creo que a mí me ha llegado el momento de empezar a buscar y meter empresas que tengan márgenes más saludades y empresas de crecimiento, para intentar mejorar la rentabilidad. Esto es más difícil, porque valorar una utilitie que no crece es relativamente sencillo, pero es mucho más complicado valorar una empresa de crecimiento.

Ahora mismo tengo la sensación de que el mercado está tomado por operadores que trabajan por técnico, por lo que ahora más que nunca considero indispensable analizar los gráficos. Hay muchos valores que por fundamentales están baratos y que se pueden comprar, pero paradójicamente creo que en este momento tenemos que ser muy exigentes y poner objetivos de compra muy ambiciosos, pues por cada empresa que queremos comprar y que se nos escapa, dos que también queremos siguen estando a tiro, y otras dos que también queremos y no tenemos ¡nos bajan de precio!

Cuando la bolsa se pone a bajar a veces se pasa 2 pueblos antes de frenar y hay que tener cash para aprovecharlo.

Cada vez me gustan menos los bancos, tengo miedo a un escenario en el que se digitalizan, recortan costes, aumenta la competitividad, se reducen los márgenes, se implanta la tecnología blockchain y entran las tecnológicas y crean un Whatsapp bancario. De todas maneras a estos precios no vendo mis santanderes, es más, si llega a 3,30€ cargaré más. De todas maneras hasta que esto pase (si pasa) faltarían muchos años. Algo parecido a las tabacaleras, que creo que no tienen más remedio que a largo plazo desaparecer, pero mientras no lo hacen dan un buen dinero a sus accionistas.

Deberes para 2019:

Comprar farmas, y consumo básico defensivo.

Recuerdo a todos que yo no soy más que un aficionado en proceso de aprendizaje y que en todo lo que digo y hago podría estar profundamente equivocado. Cualquier crítica y consejo es bienvenido.

¡Mucha suerte a todos en el 2019!

![]()