Y subida del dividendo del +14%.

No sabía que también estaban metidos en el negocio de las cápsulas, lo he visto hoy en el súper. De lo que veo bastante consumo también es de las latas de café frío que venden. Aunque supongo que a lo que más margen le sacan es al café de las tiendas con el palo que meten

Compré hace unos días unas cápsulas y son un auténtica basura. Café quemado, quemado… offtopic, pero me llamó tanto la atención que necesitaba compartirlo

La noticia es del año pasado

Tambien tienen negocio de consumer packaged goods que licenciarion a Nestle

No esta mal. 6000 millones mas un canon anual a cambio de vender su cafe quemado. No me extraña que Terry Smith vendiese Nestle despues de enterarse de esta noticia ![]()

Hola,

Yo la verdad que nunca le he visto mucho sentido a Starbucks a muy largo plazo. Me parece, por lo poco que he visto, un producto carisimo que no se diferencia claramente de la competencia, a excepción de las especialidades que venden en sus locales.

Las cápsulas decís que son peores que Nespresso y costarán parecido.

Los cafés fríos para beber son también muy caros y creo que no hay gran diferencia respecto a un kaiku por ejemplo

Y las bebidas de sus locales me parece que son excesivamente caras para lo que ofrecen. Todo es muy subjetivo obviamente, pero no lo veo claro. McDonald’s o Burger king si veo que aporten algo y tengan demanda por su low cost, pero Starbucks me parece que tiene mucho menos moat. Opinión personal claro, también supongo que en otras culturas la marca estará mucho más arraigada

Un saludo

Pero eso es ver Starbucks desde una óptica española. La realidad es que el café en Starbucks no es caro. En Alemania por ejemplo es uno más en precio simplemente, ni caro ni barato.

Y en cuanto a que sea mejor o peor, pues bueno, nuevamente depende. En España, Portugal o Italia puede que lo tengan más difícil, pero en Alemania, UK u Holanda por ejemplo, el café del Starbucks puede que sea mejor que el del 90% de las restantes cafeterías.

A mi me gusta que Starbucks tenga pricing power. Pueden poner un cafe con chorradas a 10 euros y la gente lo paga. Que pruebe McDonalds o la cafeteria Paco a poner el cafe a 10 euros a ver que tal les va.

Incluso la gente presumiendo de la bebida mas cara que se han pedido en el Starbucks

Nadie presume de lo que gasta en McDonalds

“Most Expensive Starbucks Drink Challenge”

PRICING POWER !!

Entiendo vuestras opiniones y el poder de fijación de precios de Starbucks, donde al final más que el café lo que pagas es una “experiencia”. Pero no entiendo que pagar 8 o 10€ por un café sea algo muy lógico, ni creo que puedan subir precios mucho más. Que tiene ventaja competitiva es innegable, pero creo que puede tener buena parte de moda detrás y las modas acaban pasando. Simplemente no lo veo claro, y por eso no me la he llegado a plantear salvo que bajase bastante. Que probablemente suba y sea una buena inversión, pero hay mucho donde pescar no me preocupa.

Para mi la ventaja de McDonalds o Burger King es que vas y en 5 minutos y por 4€ tienes una hamburguesa con unas patatas (de mierda, eso sí, pero que están ricas), y que te vas a cualquier sitio y tienes uno y sabes más o menos lo que hay en ese establecimiento. También la marca sí, pero creo que son decisiones más racionales. Me parece una ventaja mayor que Starbucks, con precios altísimos. Cuestiones subjetivas y sesgadas, lo se, pero a 20 años vista… es que ese modelo de cliente no lo acabo de ver con seguridad

Pero es que ese razonamiento te vale para la mayoría de marcas. Es un Levis 10 veces mejor que un vaquero de Primark? Y un Apple 8 veces mejor que un Xiaomi? Mercedes contra dacia o Nike vs. decathlon idem.

Lo de la moda tampoco lo creo. Starbucks lleva más de 30 años ya, que parece una empresa joven y tal, pero tiene su amplia trayectoria a las espaldas.

Y lo de caro o barato pues volvemos a lo mismo. La gente paga extra por Apple y Louis Vuitton pero no por Xiaomi o Zara. Así es la vida.

Siento discrepar, pero creo que no es el mismo razonamiento. Un café te lo bebes, echas el rato si quieres en el local y se terminó el café. Sin embargo, marcas como Levis, Apple, Mercedes o Nike no solo dan mejores prestaciones que las low-cost en general, si no que sirven de prestigio social. Como son artículos que puedes lucir continuamente, me parece que el efecto en este aspecto es mayor. (y aquí debo añadir que en Levis no invertiría a largo plazo, y en Mercedes psss a regañadientes jaja. Me da más confianza Starbucks que estas 2).

Si para echar un rato “cool” tomando un café tienes que gastarte 8 o 10 euros pues sale fuera de mi marco mental. Que no pasa nada, está claro que el modelo de negocio funciona, pero personalmente creo que hay otras con mejores ventajas competitivas. El producto que compras a precio de oro en un Starbucks dura unas horas en el mejor de los casos, un producto de Apple, LVMH, etc es un distintivo social que puedes utilizar años.

También añado que, bajo mi punto de vista, el sector consumo alimentación tiene menos ventajas competitivas que otros de consumo como cosmética, higiene, salud, etc

Sobre la parte de moda, o ausencia de la misma, puede ser pero veo mucho más fácil que salga una Starbucks 2.0 que una réplica de LVMH, Apple o Nike. Y puede salir y aún así desempeñarse muy bien como empresa, pero no quita que es un sector y un producto con menores barreras de entrada. En USA y quizá otros lugares estará más asentada culturalmente, pero desde luego no en todo el mundo. Mi discurso no es que Starbucks no tenga ventajas competitivas ni imagen de marca, es obvio que sí, si no que a muy largo plazo me parece que son más débiles que otras. Vamos, para mi es un narrow moat

3.000 metros cuadrados!!!

En china tienes Starbucks Reserve Roastery, un Starbucks de lujo en Shanghai

y que precios

Como ya han dicho por arriba, en España son muy caros, pero en EEUU tienen el mismo precio que cualquier otra cafetería.

En España están franquiciados a los dueños de Vips, los locales no los lleva la empresa matriz.

Por otra parte, yo suelo comprar el café en grano para casa en Starbucks, que está muy bueno y no es caro, vale 6€ un paquete de 250g. Además por cada paquete te dan un vale por una bebida tall (unos 2-3€ aproximadamente)

Me estoy estudiando SBUX por mi cuenta a ver qué puedo sacar en claro, y me llama la atención que en su informe del año fiscal 2019 tienen patrimonio neto negativo (más de 6000 millones!). Realmente no sé muy bien cómo interpretar esto, más allá de que no puede ser bueno. No sé si se deberá a alguna anomalía, o si es relativamente normal en compañías de gran tamaño o qué. En el mismo informe no he podido encontrar ningún razonamiento, o lo mismo no lo he entendido. ¿Alguien tiene alguna idea del porqué del valor negativo del equity?

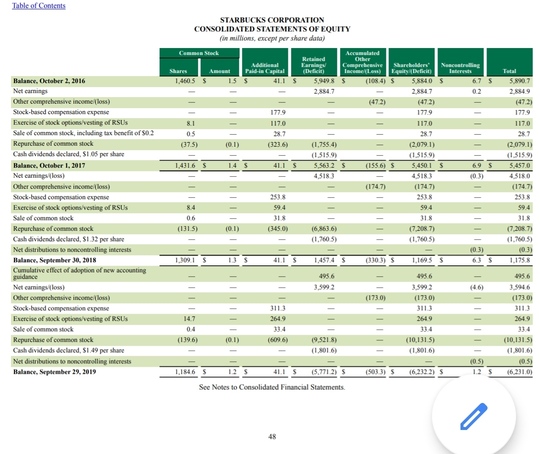

Espero que se vea bien. Ese es el Estado de Cambios en el Patrimonio Neto, a 1 de octubre de 2019.

Fíjate en la fila de recompra de acciones propias. Básicamente se han vuelto locos comprando acciones propias durante los 3 primeros trimestres de 2019 y también compraron bastante en 2018 (lo que podría explicar la subida de precio de las acciones tan espectacular desde mediados de 2018 hasta ahora). La recompra de acciones propias se considera patrimonio neto negativo, hasta que estas sean amortizadas o se vendan de nuevo.

Habrá que esperar a las cuentas anuales del 2019 completas (falta el 4°T) a ver qué planes tienen con ellas. Quizás exista un programa de recompra de acciones ambicioso, probablemente desde 2018. En los informes deberían detallar los motivos y como lo llevan a cabo, pero no he buceado tan a fondo para buscar esa información.

Muchas gracias Daddy_Videndo, no me había fijado en esa tabla. Pues la verdad es que me mosquea, porque además no encuentro información en el 10K, más allá de que están en un programa llamado ASR (Accelerated Share Repurchase), pero no entiendo el motivo. Y al parecer los de gurufocus tampoco:

Starbucks carried even a more leveraged balance sheet with $2.7 billion in cash and $11.2 billion in debt, having a negative equity of $6.2 billion compared to positive $1.2 billion a year ago.

For some reason, the company accelerated its buybacks for the fiscal year that just ended and had spent about $10 billion in share repurchases alone compared to its prior fiscal year buyback amount of $7 billion. Excluding the company’s $1.8 billion in dividend payouts for the year, the $10 billion buyback amount is more than three times Starbuck’s free cash flow. It probably is safe to assume the company has gone bananas in buying back its stock in the past 12 months. At this time, nothing seems more prudent than trimming back its buyback activities, which, of course, Wall Street disliked.

At $84 a share, Starbucks now trades on par with its historical average of a forward earnings multiple of 25. Overall, Wall Street has an average buy recommendation with a price target of $94 a share.

After reviewing its performance and guidance, investors may want to wait for a better entry point on Starbucks despite the price correction it has just suffered.

Disclosure: No shares in Starbucks.

Recomendación de esperarla más abajo.

Q1 Fiscal 2020 Results (28/01/2020)

Q1 Fiscal 2020 Highlights

- Global comparable store sales up 5%, driven by a 3% increase in average ticket and a 2% increase in comparable transactions

- Americas comparable store sales up 6%, driven by a 3% increase in average ticket and a 2% increase in comparable transactions; U.S. comparable store sales up 6%, with comparable transactions up 3%

- International comparable store sales up 1%, driven by a 2% increase in average ticket and a 1% decrease in comparable transactions; China comparable store sales up 3%, with comparable transactions up 1%

- The company opened 539 net new stores in Q1, yielding 31,795 stores at the end of the quarter, a 6% increase over the prior year

- Consolidated net revenues of $7.1 billion grew 7% over the prior year

- Consolidated net revenues grew 9% over the prior year adjusted for unfavorable impacts of approximately 2% from Streamline-driven activities

- Streamline-driven activities primarily included the conversion of certain international retail operations from company-operated to licensed models

- GAAP operating margin expanded 190 basis points year-over-year to 17.2%, primarily due to sales leverage, supply chain efficiencies and lower restructuring and impairment charges, partially offset by growth in wages and benefits, as well as investments in store labor hours

- Non-GAAP operating margin of 18.2% expanded 80 basis points compared to the prior year

- GAAP Earnings Per Share of $0.74, up 21% over the prior year

- Non-GAAP EPS of $0.79, up 5% over the prior year. Excluding an 11% headwind from income tax rate favorability related to fiscal year 2019, non-GAAP EPS increased 16%

- The company returned $1.6 billion to shareholders through a combination of share repurchases and dividends

- Starbucks® Rewardsloyalty program grew to 18.9 million active members in the U.S., up 16% year-over-year

- The company adopted the new lease accounting guidance and recognized right-of-use assets of $8.4 billion with corresponding lease obligations of $9.0 billion. Adoption of the new guidance did not have a material impact on our consolidated statement of earnings

Fiscal 2020 Guidance

- The company’s fiscal year 2020 guidance is unchanged from what was provided in conjunction with its Q4 fiscal 2019 earnings report which excludes any impact of the coronavirus.

- Currently, we have closed more than half of our stores in China and continue to monitor and modify the operating hours of all of our stores in the market in response to the outbreak of the coronavirus. This is expected to be temporary.

- The duration of business disruption, reduced customer traffic and related financial impact cannot be reasonably estimated at this time but are expected to materially affect our International segment and consolidated results for the second quarter and full year of fiscal 2020.