Alguno es ucits?

Disculpa, no lo he comprobado

he mirado y algunos sí, y uno he visto que no, pero hay el equivalente ucits de la misma casa

ETF que invierte en empresas monopolísticas.

https://x.com/DurableCreators/status/1832058924834701701?t=VfsSYxVcjZLP_zagh3QHqA&s=19

Cómo perder dinero en el tema de inversión más popular del mundo

Lástima por los inversores en los tres ETF con temática de inteligencia artificial que lograron perder dinero este año

…

Es una lástima para los inversores de los tres fondos cotizados en bolsa con temática de inteligencia artificial que lograron perder dinero este año. Todos los demás ETF con temática de inteligencia artificial que he podido encontrar han seguido el ritmo del S&P 500 y del MSCI World. Eso fue antes de que la propia temática de la inteligencia artificial fuera cuestionada seriamente la semana pasada, cuando las dudas de los inversores sobre el precio de las principales acciones de inteligencia artificial, Nvidia y Super Micro Computer, se hicieron evidentes.

El desastre de los fondos de inteligencia artificial debería servir de advertencia a los compradores de ETF temáticos, que ahora cubren prácticamente cualquier cosa que se pueda imaginar, incluidos los permisos de emisión de carbono de California (que han bajado un 15% este año), la computación en la nube china (que ha bajado un 21%) y el cuidado de mascotas (que ha subido un 10%). En pocas palabras: probablemente no obtendrá lo que quiere, probablemente comprará en el momento equivocado y será difícil mantenerlo a largo plazo…

…

Irónicamente, el éxito de Nvidia ha dificultado que algunos fondos de IA superen al mercado en general. Parte del objetivo de utilizar un fondo es diversificar, por lo que muchos fondos ponderan sus tenencias de manera equitativa o limitan el tamaño máximo de cualquier acción. Dado que Nvidia representa más del 6% del S&P 500, eso llevó a algunos fondos de IA a tener menos exposición a la acción de IA más importante de la que tendrían en un fondo de índice amplio.

Este problema afectó a los tres perdedores del año. El fondo de inteligencia artificial y robótica de 457 millones de dólares de First Trust tiene solo un 0,8% en Nvidia, un poco más de la mitad de lo que posee en la firma de ciberseguridad BlackBerry.

El fondo de inteligencia artificial e innovación de 213 millones de dólares de WisdomTree tiene la misma cantidad de cada acción, lo que le da solo el 3% en Nvidia.

El fondo iShares Future AI & Tech de 610 millones de dólares de BlackRock también tenía ponderación igualitaria hasta hace tres semanas, cuando modificó su propósito de ser un fondo de robótica e inteligencia artificial, cambió su símbolo y pasó a un índice basado en el valor de mercado que le da una mayor exposición a Nvidia…

…

Los tres problemas:

1. Definir el tema es difícil . Nvidia figura en el ETF anti-woke YALL, que se promociona como para “conservadores temerosos de Dios y que ondean banderas”. El fabricante de chips también está en manos de ETF veganos, de género diverso y de acción climática. Sus acciones están claramente impulsadas por las perspectivas de la IA, pero sigue siendo grande en los ETF de juegos de computadora y bitcoin, donde se usaron originalmente sus chips.

2. Calcular el momento adecuado para lanzar un tema es aún más difícil. Si entras demasiado pronto, no habrá empresas que comprar. Si entras cuando se lanzan los fondos, lo más probable es que el tema ya sea ampliamente conocido y esté sobrevalorado, ya que normalmente hay un gran número de lanzamientos durante las burbujas y los mercados alcistas en las últimas etapas.

“Están de moda por diseño”, afirma Kenneth Lamont, investigador sénior de Morningstar. “Son una forma de apelar a nuestros peores instintos, porque somos criaturas guiadas por la narrativa”.

Un ejemplo reciente fue la carrera por lanzar ETF de energía limpia y tecnología en etapa inicial durante la burbuja de fines de 2020 y principios de 2021. El desempeño desde entonces ha sido pésimo a medida que los precios se corrigieron, y muchos de los ETF se redujeron a la mitad o peor…

- Los gestores de fondos presentan la inversión a largo plazo como el objetivo de la inversión temática, para aguantar hasta que el tema dé frutos. Pero incluso los inversores que realmente quieren comprometerse con un tema a largo plazo suelen tener dificultades, ya que muchos fondos se liquidan, se fusionan o cambian de estrategia cuando pasan de moda…

…

¿Qué hacer entonces? Como mínimo, no compre basándose en el nombre de un fondo. Observe las tenencias, observe el índice que sigue y cómo está estructurado, y considere si hace lo que dice. Luego piense en lo cara que ya se ha vuelto la idea. Esté atento a que el tema se ponga de moda y se sobrevalore, ya que es un buen momento para vender (o para lanzar un fondo).

Pero sobre todo, mire las comisiones: serán mucho más altas que las de un fondo de índice de mercado amplio, y la triste historia de mala elección de momento sugiere que, para la mayoría de las personas, no vale la pena pagarlas.

https://www.wsj.com/tech/ai/ai-etf-investor-mistakes-tips-690e204e?mod=investing_news_article_pos2

Lastima que sea un ETF y no un fondo ![]()

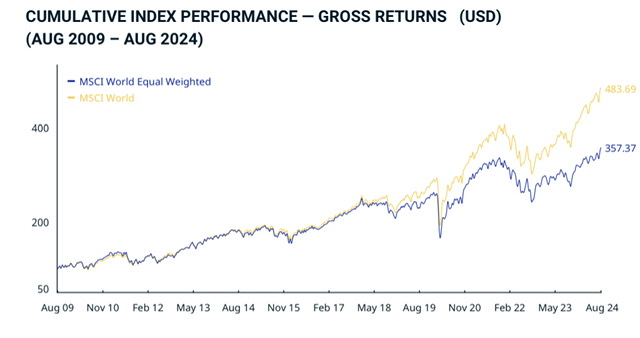

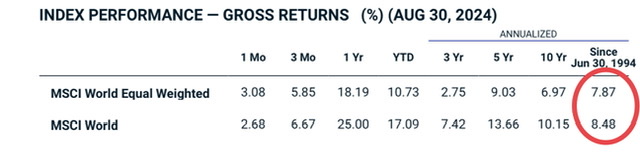

El Equal Weight lo ha hecho peor que el ponderado los últimos años:

Y a largo plazo también:

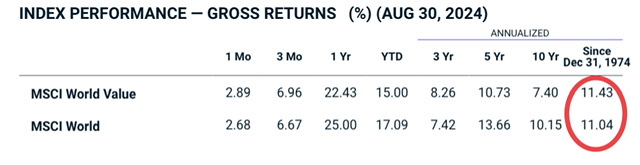

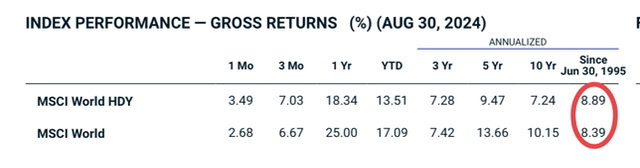

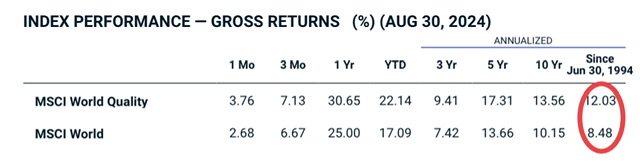

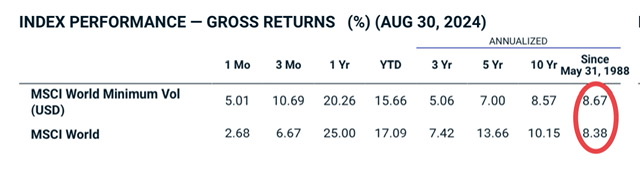

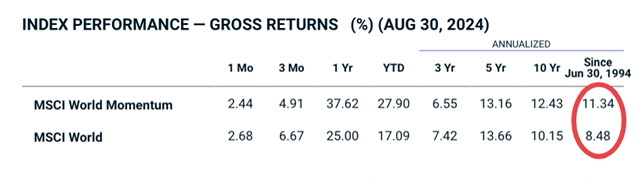

Prácticamente cualquier factor lo ha hecho mejor:

Ilustres foreros, seguro que ya está puesto por aquí y yo no lo encuentro, pero por si acaso.

¿Hay algún lugar, página, screener, etc, donde poder filtrar por ETFs UCITS de reparto?

Muchas gracias por adelantado.

https://www.justetf.com/

M* Morningstar|Fondos de Inversion|Analisis de Fondos|ETFs|Valor Liquidativo|Rentabilidad Fondos|Mejores Fondos

Mil gracias

a mí me gustan más extraetf.com y etfdb.com, sobre todo la primera, porque te indican el histórico de distribuciones y el dividend growth

La cara oculta de los ETF

https://www.youtube.com/live/nXE2M1dSHbA?si=dmEpUJG4Cp16BRf1

Hola, he visto este post:

y me gustaría saber si los dividendos que reparte ¿trimestralmente?, tienen retención en origen.

Un saludo.

Según tengo entendido, no hay retención en origen si es UCIT. No obstante, sigue habiendo una doble retención: la primera cuando pagan las empresas (cada una con retención distinta en función del país) al etf y la segunda, la q te llega a ti, cuando paga el etf el dividendo… De ahí el debate acumulación vs distribución… Así, x ejemplo, para la cartera de mi hijo fondos/etf acumulación. Para la mía, prefiero distribución puesto que espero en breve suplir en gran medida rentas del trabajo por rentas del capital… Prefiero ir recibiendo rentas con los dividendos que estar pendiente de ir vendiendo ese famoso 4%. Saludos.

Ok, gracias @rubiales. Le daré una pensada ya que es una manera de invertir en las NovoNordisk, Roche, SAP, etc. en las que no invertiría directamente. Además, la dopamina del dividendo… pues ahí está.

Un saludo.

Es un indexado al eurostoxx sin uk

Lleva AstraZeneca y Hsba (banco) también uk… A parte de shell en el top 10.

De hecho Reino Unido es el país que mas pesa en la cartera con mas de un 20%.

Cierto , estaba equivocado . Y eso que es la tercera posición de mi cartera .

Si os gusta el VEUR en distribución, os enamorará el MEUD en acumulación. TER 0,07%.