Hola Alvaro. Puede ser el problema que no hayas rellenado la casilla de devolución por doble retención internacional? Es la quinientos y pico.

Casilla 0029 IRPF 2018 “Ingresos íntegros”

(Suma de todos los dividendos brutos recibidos. Valores Extranjeros y Españoles)

Casilla 0029 IRPF 2018 “Retenciones”

(Suma de todas las retenciones practicadas en destino. Valores Extranjeros y Españoles)

Casilla 0588 IRPF 2018 “Rendimientos netos reducidos …”

(Suma de todos los dividendos extranjeros brutos sujetos a retención de origen. Es decir todos menos los de UK o cualquier otro país cuya retención de ORIGEN sea 0)

Casilla 0588 IRPF 2018 “Impuesto satisfecho en el extranjero”

(Suma de todas las retenciones practicadas en origen con el tope que marque el convenio de doble imposición para cada país)

Nones. A eso llego ;X

Claro. Cuando metes exclusivamente los dividendos extranjeros en el programa padre y no pones retencion en destino ni rentas del trabajo lo que hace el programa padre automaticamente es aplicar el minimo exento personal y despues aplica el IRPF a esas rentas.

Yo acabo de hacer el ejemplo con 20.000 euros. El minimo exento son 5.550. Siguiendo las leyes fiscales los primeros 6.000 tributan al 19% (de los que se descuenta el minimo exento, es decir, quedan 450 euros que tributan al 19% = 85,5 euros) y el resto, 14.000 tributan al 21% = 2940. Sumo y sale 3025.5.

El programa padre me dice

Cuota líquida estatal : 1.512,75

Cuota líquida autonómica: 1.512,75

Resultado a ingresar o a devolver: 3.025,50

Asi que cuadra con mi calculo.

3.025,5 / 20.000 = 15,1275%

Asi que si ahora meto la retencion en origen en el apartado de doble imposicion internacional me devolveran ese 15%

En mi ejemplo de los 1500 euros que antiguamente estaban exentos la cuota liquida estatal y autonomica eran 0 y la devolucion de la retencion en el extranjero no se hacia.

Tiene pinta de que @alvaromusach ha metido algun dato mal en el programa padre porque si no pones retencion en destino el programa padre te la calcula. ¿No habras metido la retenciones sin mas al meter los dividendos? La retencion en origen solo hay que meterla en la parte de doble imposicion internacional.

Mañana lo miro con calma. Juraría que he metido en rentas mobiliarias los dividendos brutos y 0 de retención en España. Por tanto de aquí entiendo que va al 19% todo a tributar como renta del ahorro.

Y en el apartado de doble deducción las retenciones en origen… y aunque meta aquí lo retenido en origen el cálculo que se refleja tras introducir los datos es 0… es decir que no me descuenta nada por la retención internacional.

Mañana lo detallo de forma más precisa

¿Pero has hecho la simulacion con mas de 5.550 euros de dividendos? Porque eso es el minimo exento y si no metes mas rentas se resta de los dividendos y tributas 0 y por lo tanto no puedes recuperar la retencion en origen.

A ver si con un ejemplo todo el mundo se aclara:

Dividendos brutos cobrados en USA: 20.000 euros

Retencion en origen: 3.000 euros (15%)

Retencion en destino (España): 0 euros porque trabajo con IB

Minimo exento personal: 5.550 euros

No tengo mas rentas

Tengo que pagar:

El 19% de los primeros 6.000 euros en dividendos (menos 5.550 del minimo exento), es decir, el 19% de 450 euros = 85,5 euros

El 21% de los 14.000 euros restantes = 2.940 euros

Total a pagar 3.025,5 euros

Meto todos los datos en el programa padre y me sale que tengo que pagar 25,5 porque ya ha hecho sus compensaciones y calculos.

Yo tengo que pagar 3.025,5 euros en España.

La deduccion por doble imposicion internacional me permite recuperar integros los 3.000 euros retenidos en USA.

En la declaracion me sale a pagar 25,5 euros.

Resultado, de los 20.000 euros me quedan 16.974,5 euros netos.

Yo lo he hecho como tu y me sale igual.

Queria comprobar las diferencias entre una MLP en USA que tiene un tipo en origen del 37% y uns accion de USA normal con el 15%, pero me ha sido imposible por los 5550 euros que no tributan. Y ahora no se como comprobarlo.

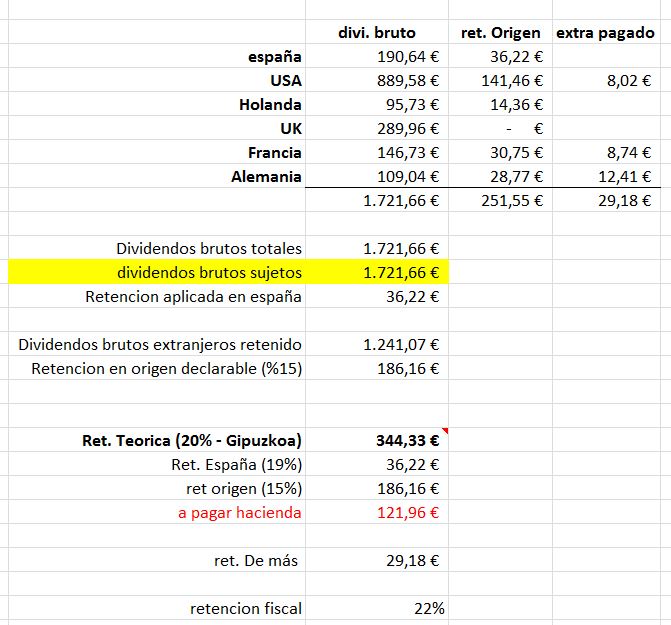

yo aquí, el esquema mental que tengo es el siguiente:

- la hacienda de Gipuzkoa calcula que le toca recibir el 20% de los dividendos que he cobrado

- luego me acepta el importe que he pagado en el extranjero hasta el 15% de los dividendos correspondientes. En este caso si tengo MLPs o Francia y Alemania, ese ya es mi problema

- la diferencia a pagar es entre el 20% de todo y el que me reconocen es lo que voy a tener que pagar.

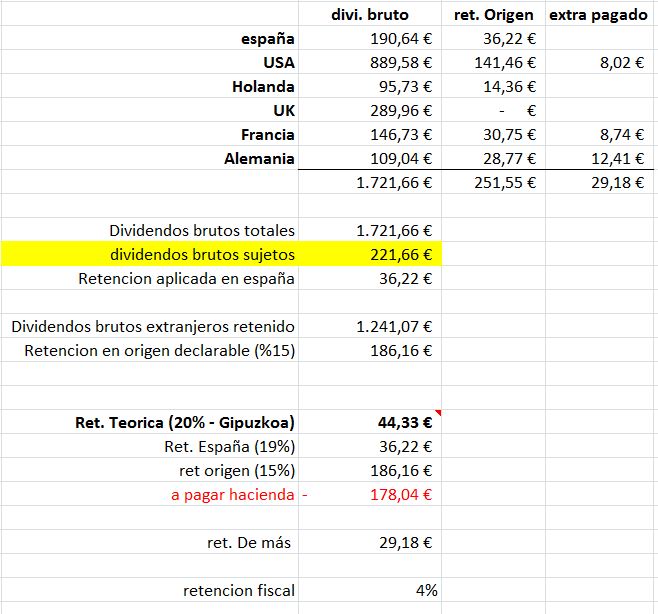

a mí la duda me entra cuando te dicen que los primeros 1500e están exentos:

- entonces los dividendos con retención serían 221.66€.

- como en el extranjero tengo pagados ya 186.16€

- aquí me sale que tocaría que me devuelvan 178.04€. Lo que pasa que esto sale por la retención de origen que Gipuzkoa no me va a devolver. Entiendo que el computo global me saldría a 0€, no?

Gracias @vash pero me temo que no es eso mi error. He avanzado en los números y aunque tengo más luz, hay algo que se me escapa de los cálculos:

1.- Supongamos:

Rentas del trabajo: 100.000€ (con eso ya me como toda afectación de mínimos exentos).

Retención del trabajo: 30.000€

Pago seguridad social: 2.875€.

Opción a) Tengo acciones USA en IB que me pagan 20.000€ de dividendos en USA, me retienen un 15% de dicha cantidad que son 3.000€ y en España 0€.

Opción b) Tengo acciones USA en IB y acciones españolas en ING. Cobro 10.000€ en acciones USA con retención USA de 1.500€ y 0€ en España. Cobro otros 10.000€ en acciones españolas con retención sólo en España de 1.900€.

Meto ambas opciones en el simulador de Hacienda y lo que me sale me encaja perfectamente y caigo en la cuenta de algo que no veía ayer:

En la Opción a) sale una cuota de 33.062,68€, una retención de 30.000€ y un diferencial a pagar de 3.063,68€.

En la Opción b) sale una cupta de 34.563,68€, una retención de 31.900€ y un diferencial a pagar de 2.663,68€.

Aparentemente sale peor la Opción a) en 400€, pero (y esto no lo veía ayer) se debe precisamente a que esos 400€ que ahora tienes que pagar, ya antes los cobraste. Y eso se debe a que en la Opción a) sobre los 20.000€ de dividendos brutos, tras quitarle las retenciones te quedaste con 17.000€… y en la Opción b) te quedas con sólo 16.600€.

Así que claro que sale peor hacer la declaración metiendo sólo retención extranjera, pero lo que sale peor es justo lo que te has llevado previamente. Digamos que al hacer el IRPF te equilibra lo que ingresaste de más previamente por tener un broker que no retiene la parte española.

Hasta aquí todo perfecto y realizado con el simulador de la AEAT en 10 minutos… pero sigo con un duda esta vez real:

2.- La duda que mantengo:

Al hacer alguna declaración real y rellenar el apartado de doble deducción internacional, rellenas primero las rentas en el extranjero de la base general (en mi caso 0 porque trabajo en España), luego las rentas en el extrajero de la base del ahorro (los dividendos cobrados en el extranjero) y por último el impuesto satisfecho en el extranjero…

Pues bien, pongo todo eso y algún año el resultado es un asombroso “0”. Es decir que a pesar de que me han retenido en el extranjero y que sobrepaso holgadamente el mínimo exento (por las rentas del trabajo), no se me considera que se me ha retenido en el extranjero.

Y no sé por que diablos puede ser, porque he hecho lo mismo que en la simulación. Ayer tenía una idea errada de que precisas rentas en España, y ya veo con las simulaciones que no es eso. ¿Puede ser que eso ocurra en años en que en el ahorro tengas pérdidas fiscales por aflorar pérdidas con ventas?.

No creo que sea eso porque cuando he metido perdidas por ventas de acciones he seguido recuperando la retencion en origen de los dividendos de ese año.

Incluso estos años que se pueden desgravar las perdidas contra dividendos sigo recuperando la retencion en origen

Parece que tu TME (tipo medio efectivo) es cero pelotero. Se calcula de la siguiente manera:

1º) Se determina la Base Imponible del Ahorro (BI) que incluye, además de dividendos, intereses de depósitos, plusvalías de acciones, fondos de inversión y demás elementos de esta parte de la declaración del IRPF. Todo va en el mismo paquete.

2º) Se restan las posibles exenciones que se tengan para obtener la Base Liquidable del Ahorro (BL). En el caso más normal de que no las haya, la BI será igual a la BL.

3º) Se aplica el mínimo personal y familiar restándolo de la BL para obtener la Base Liquidable del Ahorro sometida a gravamen (BLG).

4º) Sobre la BLG es sobre la que se aplican los tipos impositivos para calcular la Cuota Íntegra del Ahorro (CI).

5º) Sobre la CI se aplican las posibles deducciones que se tengan para obtener la Cuota Líquida (CL). Lo normal es que la CI sea igual a la CL.

Con esto ya tenemos el parámetro que determina la cantidad que vamos a recuperar: el Tipo Medio Efectivo de gravamen de la base del ahorro (TME) = CL / BL.

Mientras el TME no alcance el valor del mínimo reflejado en el convenio de doble imposición siempre recuperaremos menos de lo retenido en origen. Si es cero, es cuando no recuperamos nada.

Eso es por esto

- La Ley 6/2018 de 3 de Jul (Presupuestos Generales del Estado para el año 2018) modifica el Art. 20 LIRPF (con efectos desde el 05/07/2018)

Los contribuyentes con rendimientos netos del trabajo inferiores a 16.825 euros siempre que no tengan rentas, excluidas las exentas, distintas de las del trabajo superiores a 6.500 euros, minorarán el rendimiento neto del trabajo en determinadas cuantías. ( Art. 20 LIRPF )

Este es el hilo en que lo hablamos, por si da algo de luz:

Salen 2.935€ de Base imponible del ahorro.

Sale lo mismo, Base liquidable del ahorro = 2.935€

El mínimo personal y familiar se va a aplicar íntegramente en la parte general del IRPF, dado que los ingresos del trabajo son bastante decentes. No me queda nada del mínimo personal y familiar que se pueda aplicar al ahorro… así que entiendo que la Base Liquidable sometida a gravamen (BLG) = 2.935€

Aplico los tipos impositivos y me sale en la parte del ahorro un gravamen de 278,88 en la parte estatal y otros 278,88 en la autonómica. Total 557,76€. El tipo medio de gravamen de la parte del ahorro sale del 9,49% en la parte estatal y del 9,49% en la autonómica.

En este punto ya se mezclan ahorro y trabajo… para dividirse entre parte estatal y parte autonómica… así que ya no lo tengo 100% claro, pero supongo que el CI son esos 557,76€.

Esto me hizo sospechar que por donativos me pudiese deducir tanto que acabase en una CL=0. Pero (1) eso supondría que las deducciones por donativos se aplicasen sólo a la parte del ahorro y creo que aplica ya a la suma total de ahorro más trabajo y (2) tras eliminar los donativos veo que tampoco parece eso ya que me sigue saliendo deducción por doble imposición internacional 0… a pesar de rellenar los dividendos percibidos en USA y sus retenciones.

Grrrrrrrrr

Aprovecho para agradecer los intentos de encontrar explicación. Pero no se trata de que en ingresos del trabajo tenga pocos ingresos y que entonces me empiece a aplicar el mínimo personal y familiar en la parte del ahorro. Trabajo y gracias a Dios los ingresos de la parte del trabajo son altos, por lo que la explicación debe ir por algún otro lado.

He repetido la simulacion con 70.000 de ingresos de trabajo, 0 retenciones en el trabajo, 2935 dividendos en el extranjero y retencion en origen 440,25. Sin meter la doble imposicion me sale a pagar 20.972,44 y metiendolo 20.532,19 asi que me sale que la recupero integramente.

@alvaromusach Disculpa si lo has puesto ya, pero no lo veo. ¿Te sale la base imponible general cero o es distinta de cero? Si fuese cero, tendríamos la explicación y sería porque hay otras deducciones que la están aminorando, como aportaciones a planes de pensiones, ascendientes a cargo, etc… Si no es cero y efectivamente el tipo del ahorro es 19-21-23%, es todo un expediente X…

Voy a hacer la autopsia inversa. Iré eliminando una a una cada posible partida hasta que “aflore” la deducción. Comenzaré con pérdidas de compra/venta de acciones, luego plan de pensiones, etc…

Ingeniería fiscal inversa. Nivelazo!

Ya lo tengo con la ingeniería fiscal inversa. Si elimino las pérdidas en compra/venta de acciones en dicho año, de golpe “emerge” la deducción por doble imposición internacional.

Por tanto de alguna manera, si tienes pérdidas en C/V de acciones que sean superiores a lo que has percibido por dividendos, debe imposibilitarse la recuperación de lo retenido en el extranjero.

¿Porqué?. Pues me da que aquí ya entra el complejo mundo de las compensaciones de saldos positivos y negativos… teniendo saldo positivo de dividendos, positivo de cuentas y negativo de C/V. El negativo de C/V se compensa con el 25% del postivo de dividendos y cuentas… el exceso de negativo pasa a los 4 años siguientes con las posibles ganancias futuras.

Eso hace que quede otro 75% del saldo de dividendos y cuentas para tributar en ese año… pero por algún extraño motivo, ese 75% ya no permite que aflore la doble retención internacional.

Por ahí es por dónde anda el bicho. Por eso si elimino las pérdidas en C/V no me queda nada a compensar en los 4 años siguientes y ya “emerge” la doble tributación individual.

Pa’nota.