Olvídate, dos generaciones y la pasta fundida "seguro"![]()

![]()

![]()

Apostamos? A ver quien tiene razon?

Lo que no se me ocurre como podemos comprobarlo

Quizas con una sesion de ouija

Respuesta De Gregorio a alguien que le pregunta : qué opina de los que invierten en fondos en vez de en acciones por sus ventajas fiscales?

Lo primero piensa que las ventajas fiscales las dan los políticos. Y se las dan a aquello en lo que a ellos les interesa que la gente invierta su dinero. Porque las ventajas fiscales se dan para distorsionar las decisiones naturales y eficientes de la gente, ya que para que la gente haga “lo mejor” no hay más que dejarles hacerlo. Por eso las “ventajas fiscales” son un instrumento de ingeniería social, para llevar a la gente por donde ellos no querrían ir, y no les interesa ir. Además de eso, lo que se paga en impuestos por los dividendos es mucho menos que lo que se paga en comisiones a los fondos, y que el efecto negativo de las desventajas matemáticas de la inversión indexada (incluso aunque sus comisiones sean 0). @Bass

Sí, Gregorio dice que los fondos indexados compran más de las acciones más caras y menos de las más baratas. Y que esto es una desventaja matemática indiscutible.

Y para demostrarlo, tiene publicados los resultados auditados de su cartera de las últimas dos décadas destrozando al MSCI World.

![]()

, yo tampoco lo destrozo.

, yo tampoco lo destrozo.

Pero le doy pataditas en la canilla, ni para tarjeta amarilla.

Si?

Y yo matándome a encontrar un buen fondo exótico que me de rentabilidad, y lo tenemos en casa ![]()

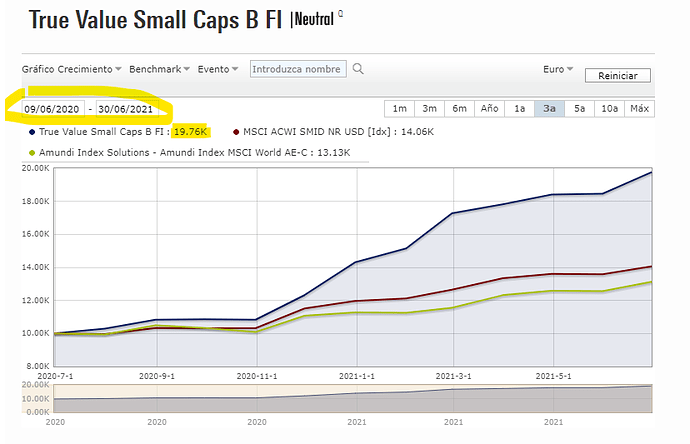

El True Value Small Caps que lleva @ifrobertocarlos va como un cohete. Casi ha duplicado en poco más de un año.

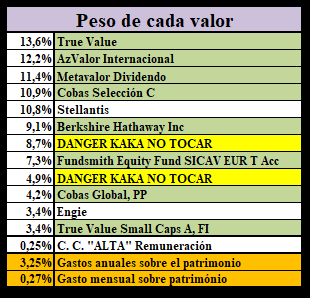

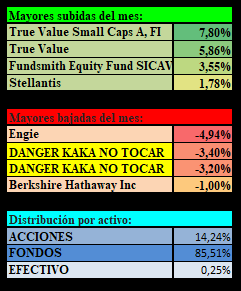

Si @fran , lo conozco, y Small Caps es un segmento que estoy estudiando para incorporarlo en la cartera de mi hija, pero todavia no lo tengo demasiado claro. Me falta darle unas cuantas vueltas a como quedaria mi cartera global en cuanto a volatilidad, estos fondos tienen una volatilidad muy alta.

Quizas estoy esperando a ver si se clarifica hacia donde va el mercado, que parece que esta parado.

Aunque mi preferencia va hacia otras gestoras.

Y desde abril de 2020 que empezó ha hecho más que duplicar

En abril, como casi todo el mercado, estaba en los infiernos.

Ya, y tuvieron la suerte de empezar justo en ese momento

El que lo quiera, que apure, lo van a cerrar pronto.

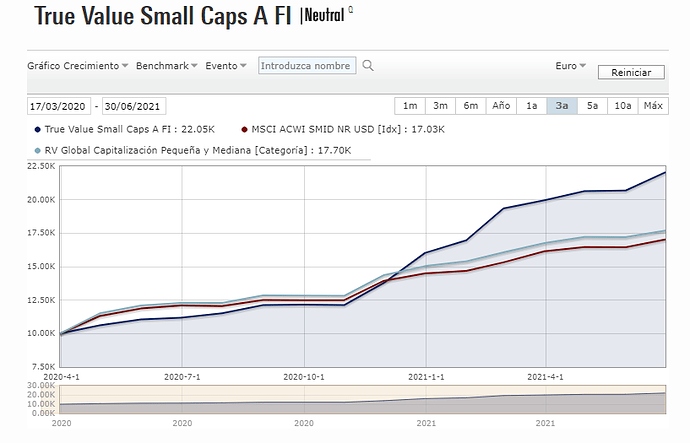

Yo lo cogí al principio, categoría A (Comisión 0,95%) ahora están por la C.

Suerte… y valentía para empezar un fondo cuando el mercado está en caída libre. Igual que se ha hecho un +100% podría haberse hecho un -40% y quedar jodido para un buen tiempo en cualquier comparación.

Suerte, valentía y muy buena gestión, que llevan más de un 120% si no me acuerdo en poco más de un año, y no ha hecho eso el mercado

Hablo desde la ignorancia, pero la verdad es que me sorprendería que el 17 de Marzo 2020 dijesen “¿Abrimos un fondo small caps ahora con dos cojones?” y el 21 de Marzo 2020 ya lo tuvieran disponible.

Yo supongo que empezarían con el papeleo meses antes y que cuando acabaron coincidió que el mercado estaba como estaba.

Al comentar @ifrobertocarlos las diferentes clases del fondo he ido a morningstar para ver cuando empezó a tener VL el fondo y en efecto, es el 17 de marzo.

Este es el impresionante gráfico desde entonces, como bien decia @corepo y otros llevan más de un 120% desde inicio

Sin quitar ningún tipo de merito a los de True Value, evaluar un fondo con un año de vida, no es precipitado?

@abatidor, seguro que tienes razón en lo que dices.

Ahora, también es cierto que es nuestro sueño húmedo poder empezar a invertir y disponer de “mucho” dinero en momentos de caídas generalizadas. Otra cosa es estar en ese momento y tener los huevos de hacerlo.

Ellos tenían la opción de al abrir, no invertir y esperar o empezar a formar la cartera.

Y otra cosa, si contando la rentabilidad desde el momento de abrir y comparando con otros de su categoría desde ese mismo momento, son comparaciones en casi igualdad de condiciones. Si los que ya estaban, vendieran todo y comprarán lo mismo que ellos la rentabilidad sería igual desde esa fecha. Parece claro, no?

Hacer trampas sería comparar la rentabilidad “en” 2020, ya que uno empezó justo en la caída, y los otros se la comieron toda. También parece claro, no?

Muy cierto, pero si es Paco, mola más.![]()

Si alguno supiera el momento exacto de meterse en algún producto sería la leche y si ya aciertas en el momento de salir sería la pera, para todo lo demás @Bass.