Hay un rayito de esperanza para esta nuestra comunidad ![]()

But, this is only one part of the story, BofA notes, highlighting that dividends remain an important part of total returns.

While dividends accounted for a meager 16% of total returns in the past decade, they historically contributed 40%. Should dividends revert to their historic levels, the S&P 500’s total return could rise significantly, particularly if investors reinvest them.

“If dividends reverted to their average contribution, assuming reinvestment, the equal-weighted S&P 500’s total return would clear 8.3% p.a. over the next decade," the note points out.

CURIOSIDADES DE LOS INVERSORES MINORISTAS

Al inversor español le gusta el dividendo . Siempre ha sido así, en un país en el que las cotizadas han priorizado, históricamente, la retribución al accionista. Pero ahora le gusta incluso más.

Hacienda, también le ha dado like a este comentario.

![]()

![]()

Para los que les guste pecar

10 acciones con dividendos altos de las que nunca has oído hablar

Artículo actualizado el 29 de noviembre de 2024 por Bob Ciura

…

Lo peligroso es cuando una empresa decae. Los dividendos se pagan con los flujos de efectivo de la empresa. Si la empresa ve que sus flujos de efectivo disminuyen o, peor aún, pierde dinero, puede reducir o eliminar sus dividendos.

La caída de las empresas es un riesgo importante en las inversiones de alto rendimiento. Las caídas de las empresas suelen coincidir con las recesiones o acelerarse durante ellas.

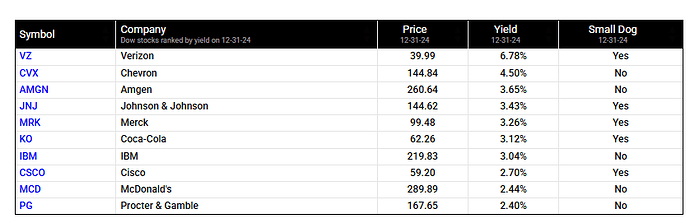

Las siguientes 10 acciones con dividendos altos de las que nunca ha oído hablar tienen rendimientos actuales superiores al 5%, retornos esperados positivos durante los próximos cinco años y capitalizaciones de mercado inferiores a $8 mil millones, lo que significa que son de pequeña o mediana capitalización…

Pues nada envidiable esa cartera para cualquier dividendero la verdad.

¿te refieres a que te parece buena?

Quitando IBM las demás me parecen todas una buena inversión a largo plazo.

IBM la daba por desauciada hace un tiempo y como era una posición pequeña no la vendí y la llevo ahora con unas plusvalias del 80%.

Nunca lo hubiera dicho.

yo no confío en ella, ha ido perdiendo moat y no tiene pinta de que lo vaya a recuperar, se ha quedado atrás

La que más me gusta de esa lista ahora mismo es Amgen.

No sé si buena es la palabra. Pero dime en qué cartera de este barrio no están el 90% de las listadas jeje.

Yo firmaba tener esas posiciones como core de mi cartera.

Yo de esa lista solo llevo Chevron

Yo todas menos Chevrón, IBM y McDonald’s.

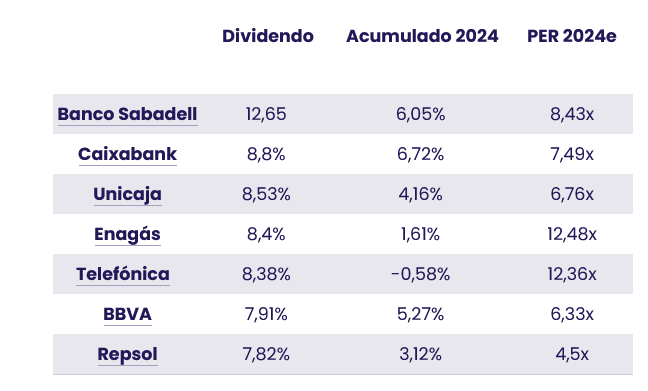

Que alguien ponga los Dogs del Ibex ![]()

Marchando…

De los dos of the down llevo a JNJ, PG y MCD. Aunque últimamente también se me ronda entrar en KO. Luego Verizon y Chevron los llevo dentro del ETF TDIV.