No te arrepentirás creo yo. Para mi la mejor empresa del mundo.

Yo estaba entre ampliar JNJ o iniciar posición en ABT. Al final me he decidido por lo segundo, aprovechando el bajón de hoy.

Pues ya somos 2.

Yo ya tenia algo cuando estaba a 159 hace unos meses y volví a entrar recien.

En cualquier caso, un pequeñita corrección desde máximos, sigue viniendo de una buena subida desde principios de año.

De hecho está igual que hace 1 mes

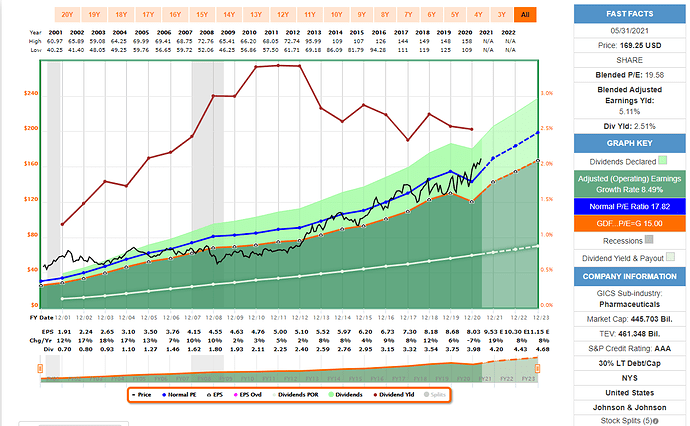

Dejo este pequeño aporte, a mi personalmente me ayudan muchísimo estos gráficos.

PD: es el de JNJ, que no he capturado el nombre.

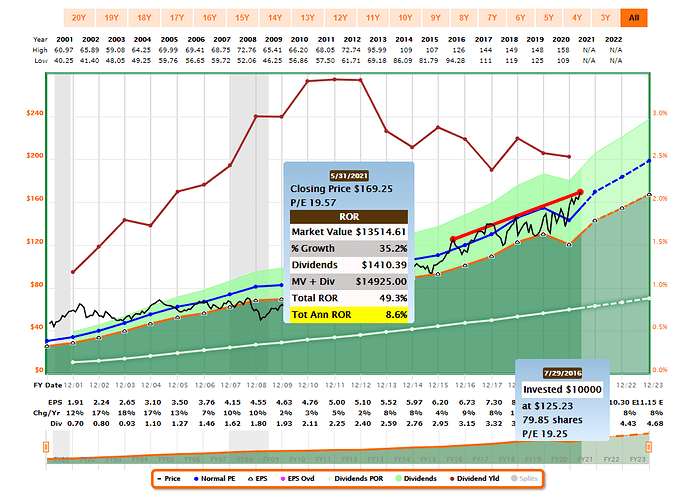

Como reflexión, algo que miro yo siempre en esta herramienta es ¿Cuánta rentabilidad anualizada ha dado este valor comprándolo en varios puntos históricos que ha cotizado a este PER?

En este caso obtuvimos un 8.6% comprándola justo un poco más barata que ahora (y teniendo en cuenta un pico por una valoración muy elevada respecto al promedio de toda su historia)

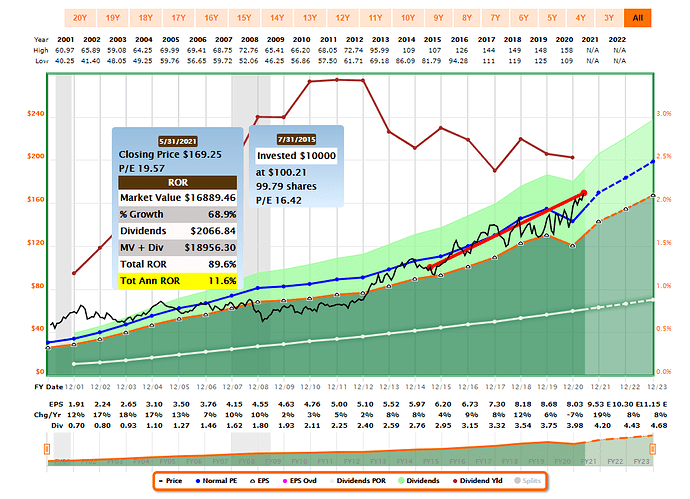

Sin embargo, comprándola en cualquier punto por debajo de su media, y no me he ido a las bajadas importantes, ni si quiera he señalizado el fondo, ya nos vamos a 11.6% anualizado:

Me resulta muy interesante hacerlo con frecuencia en todos los valores, porque notas una y otra vez como pagar caro respecto a la media suele proporcionarte un 5-8%, y pagar barato o en la media, situación que se da infinidad de veces, retorna valores más cercanos al 9-13% anualizado.

Para mi entender esto es clave de cara a elevar el retorno de una cartera, ya que pagar por encima de la media lo veo como un sacrificio de retorno voluntario. Puedo hacer esto una y otra vez, y los resultados suelen ser bastante similares en cualquier valor.

Con lo cual, invertir en un valor a un precio mas alto que tu precio medio de coste no es tan mala opcion o, al menos, la diferencia de rentabilidad no es relevante.

Promediar al alza es casi la unica opcion para entrar en ciertos valores, como el expuesto, J&J

Gracias por este aporte

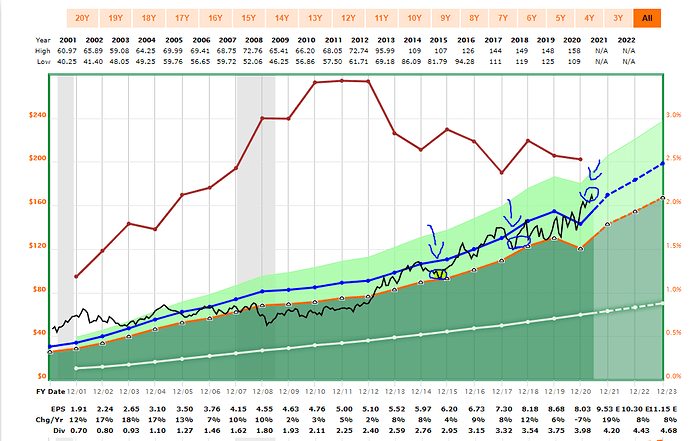

Precisamente es uno de los motivos por los que he expuesto este gráfico. Leo muchas veces “me es imposible comprar JNJ o x valor popular barato”.

Viendo esa gráfica básicamente entre 2018 y 2020 ha ofrecido decenas de puertas de entrada. Lo mismo en 2016, entre 2006 y 2013, y varios puntos sueltos. En definitiva, nunca han faltado oportunidades.

Y ojo, a veces noto cierta “presión” por entrar o ampliar un valor. ¿Realmente es necesario? Lo que todos buscamos es ganar dinero. Comprar caro solo por “cumplir” reduce el yield, la rentabilidad, el margen de seguridad…

Si x valor se empeña en no dejarme entrar (cosa que como he expuesto es difícil que suceda, incluso en un valor tan querido como este), simplemente voy a otro.

Asi es, pero esto, no te lo tomes como una critica porfa sino para darnos cuenta del hecho, de lo dificil que es tomar una decision en esas condiciones, siempre lo vemos a toro pasado. Imaginate en mi caso, con una primera entrada sobre 90, y que quiero ampliar y la empresa sube y sube, a 100, a 120, etc. Mi ultimo precio de entrada ha sido en los 160 largos, casi un 80% por encima de mi primer precio.

Por eso, con esta empresa y semejantes siempre uso el mismo punto de entrada, una RPD del 3%

Totalmente de acuerdo, nadie puede decir que para conseguir la IF sea necesario haber invertido en J&J

Descuida, nunca me tomaría nada a malas, aquí estamos todos para lo mismo, aprender.

En este caso que expones:

Las dos primeras compras a mi juicio son perfectas. Están a una valoración muy buena con ese margen de seguridad tan importante. Que JNJ siga subiendo no es ningún problema. Puede hacerlo manteniendo el mismo PER.

El “problema” es la última compra a 160. Ya está en un pico que yo personalmente no entraría. Al ver esa valoración simplemente me espero a que vuelva a su media o baje por debajo una vez más, porque aunque no podamos prever el futuro, invirtiendo de forma consistente en esos picos tienes toda la estadística en tu contra.

Hay demasiados ejemplos de lo que puede causar pagar un precio exigente por una acción. Por lo que es un terreno que yo prefiero evitar.

Yo tambien lo veia asi, pero su RPD no estaba muy lejos de ese 3%. Ademas, de mis posiciones core, no es la mas atrasada pero si en la que hacia mas tiempo que no entraba.

Y el papel que le reservo a J&J en mi cartera, al menos de momento, es ser una de mis 5 primeras posiciones, ese nucleo que me de cierta estabilidad en la cartera para capear temporales.

Hacer esa compra fue como tener programada una compra un dia de cada mes y ver que de las que quieres comprar ninguna esta a un precio atractivo.

Solucion?

No hacer nada, si, puede ser, pero la bola de nieve tiene que ir rodando poco a poco, le falta muy poquito para rodar sola.

Comprar una de las mejores empresas , en mi opinion, que tenemos en el mercado y que puede aportar esa estabilidad o reductora de volatilidad de la cartera.

Ese es uno de mis objetivos ahora, reducir algo la volatilidad, no es que lo pase mal en las caidas, en realidad me pongo nervioso por ver tantas empresas en las que poder entrar, pero lo paso bien, y de cara al futuro quiero pocos sobresaltos, tranquilidad.

Creo que son conceptos distintos los que estáis contemplando como parámetros de condición. No es lo mismo aceptar como ok el que se ofrezca un yield determinado, el 3% por ejemplo, sin más, en modo absoluto e independientemente de cualquier otra consideración a considerar ese yield de forma relativa con respecto a un valor medio histórico.

Se puede comprar cuando ofrezca ese 3% a piñón, en cuyo caso estará importando nada el hecho de que ese rendimiento suponga que la empresa pueda estar sobrevalorada o no y se puede comprar ese mismo 3% en aquellos momentos en los que el mismo suponga que la empresa está infravalorada con respecto a sus datos históricos.

Creo que son cosas distintas, y el comprar una empresa cuando ofrece un determinado yield ofrece mucha mas incertidumbre/riesgo de qué deparará su TR en el futuro que si esa compra se hace cuando sus valoraciones medias históricas dicen que en ese momento está por debajo de estas.

Esto que perfectamente puede ser rebatido con el recurrido “es imposible saber que va hacer una empresa en el futuro y por eso da igual cuándo compre y cuánto la estudie” creo intuir que estadísticamente podría ser respaldado con que en determinadas circunstancias hay mas probabilidades de obtener un mejor TR a futuro. Mayor probabilidad de éxito cuanto mayores sean las restricciones en los límites de esas circunstancias. Lo del a toro pasado no es “tan así” atendiendo a valoraciones previas, que vale que no son la bola de cristal del futuro, pero que sí pueden despejar un porcentaje nada desdeñable de incertidumbre.

Y me reitero en lo que ya dije en su día de que si luego de forma consciente se obvian esas circunstancias por el hecho de seguir contribuyendo al hecho de que la bola gire se estará contribuyendo a engordar la famosa estadística esa que dice que la mayoría de los inversores obtienen rendimientos inferiores a los rendimientos medios del mercado y que por lo tanto da igual cuánto se analice o cómo se analice una compra.

Y ahondando en el tema, yo sí creo que esas diferencias en los rendimientos anualizados terminan por abrir brecha con el paso del tiempo. Evidentemente mas sustancial en carteras con mas largo recorrido por la edad del inversor que aquellas en las que sean menos los años futuros a considerar, pero lo del interés compuesto no es casualidad.

Por cierto @alfan, muy buen aporte el comentario que has hecho sobre lo expuesto en esos fast graphs de JNJ. Mas adelante creo que volveré sobre ellos porque hay un par de detalles sobre los que tengo especial interés. Gracias por subirlos.

Un saludo.

@alfan , cuando hablas de esas compras por encima o por debajo de la media, ¿a qué media te refieres, 52w, rpd 5y?

@faemino En este ocasión estoy siendo simplista con el PER. A veces la simpleza es lo que mejor funciona, sobre todo en estos valores más estables y predecibles.

En el gráfico está representado por la barra azul, y es la media de cotización del PER en el periodo que muestra el gráfico. Es bastante visual, linea de precio por encima “caro” o por encima de la media, y por debajo “barato”.

En el caso de Fastgraphs me permite también filtrarlo por price/sales, price/FCF… y puedo ir cambiando el gráfico para ver el múltiplo que mejor funciona, o al menos, al que más ha tendido acercarse en todo su recorrido cotizado.

Es una forma bastante simple de invertir, pero considero que escogiendo buenas empresas y haciendo el trabajo previo de análisis… funciona realmente bien para elegir momentos de entrada.

Un 9-13% es superar la rentabilidad del mercado.

Comprar cuando el precio esté por debajo de la línea azul es algo muy simple, sería muy fácil de arbitrar, ¿no?

¿Por qué no hay ningún fondo de inversión siguiendo esa estrategia tan sencilla y que supera el mercado?

Un 9-13% lo obtengo con datos pasados en valores que sabemos han ido bien, también existen las ovejas negras que pueden tirar ese porcentaje en el total de la cartera. No obstante, en el caso de que algo haya salido mal, el retorno, o en ese caso la pérdida, seguiría siendo menor.

Dicho esto, me resultaría muy interesante seguir una cartera con las empresas de mi radar y monitorizando su evolución respecto al índice siguiendo ese parámetro.

Respecto a los fondos, el eterno debate que no tengo intención de sacar a la luz de nuevo. No me gusta mezclar churras con merinas, o fondos con una cartera individual, que viene a ser lo mismo.

En cualquier caso, no he dicho que sea una estrategia para batir al mercado, solo que estadísticamente las rentabilidades son superiores por debajo que por encima de la linea, lo que no es significativo de que sea una rentabilidad anualizada matemática, hay muchos otros factores.

Batiendo o no al mercado, es bastante probable que la rentabilidad anualizada sea superior por debajo que por encima. Y era el único mensaje que quería dar.

No te enfades @alfan. De verdad que no quiero atacarte. Solo quiero entender tu punto de vista. A lo mejor estoy yo equivocado y me convences de que hay sistemas para batir al mercado.

Pues entonces el sistema no sirve. Si no supera al mercado, mejor indexarse.

Repito que no busco ningún enfrentamiento. Si veo que te molesta, no comentaré más.

Descuida, puedes seguir cuando quieras.

Si bate o no al mercado no puedo afirmártelo, ya que es un método que no he empleado hasta hace poco.

El motivo por el que lo expongo es porque se que yo, y varios miembros en este foro, no quieren indexarse.

Ya sea por preferencias personales, el “morbo” de operar, tener ya una cartera de valores formada o cualquier circunstancia habida y por haber, hemos elegido este camino.

Hay muchas personas que prefieren mantenerse en acciones aunque sepan que no van a batir al mercado. En ese caso, considero que este punto es muy relevante. Porque batas o no al mercado, estoy seguro de que a largo plazo es un factor que puede propulsar mucho la rentabilidad de una cartera.

Si vas a mantenerte en una estrategia por preferencias, aunque sepas que es perdedora, mejor ganar un 4-5% que un 2-3% anualizado.

Y si resulta que esta estrategia si puede alcanzar el 9-13%, el tiempo me lo dirá.

A fin de cuentas no es nada innovador, es simplemente lo que han ido predicando todos los grandes cada día de su vida, comprar las cosas por debajo de su valor con algo de margen de seguridad.

Hay muchas empresas en los dividend kings/aristócratas que pese a comprarlas baratas dan rentabilidades bajas por su crecimiento orgánico reducido. También sectores muy laterales como telecomunicación y negocios cíclicos. Por lo que las empresas que decides meter en la cartera, siguen teniendo gran peso.

Y el coste de oportunidad de mantenerse esperando a estar por debajo de esa línea que marca a la media cómo se computa? porque por ejemplo ahora mismo muy pocas estarán por debajo de la línea con los precios que tenemos actualmente. Si esperamos 2 años y JNJ sigue a 170$ pues a lo mejor pisa ya la línea y nos sale mejor rentabilidad pero estos 2 añitos que nos hemos comido al 0…

y cuando JNJ esté por debajo de la línea (pongamos que baja a 140$), pues muchas otras también lo estarán (por decir algo, 3M a 160$, MSFT a 200$, MDT a 90$, etc) y el SP500 también habrá bajado, pongamos que a 3.300. Ahí las probabilidades de que todo te ofrezca mayor rentabilidad aumentan al bajar las valoraciones, lógicamente. Entonces al final es market timing y esperar a comprar cuando baje la bolsa.

Me resulta muy complicado concebir un entorno en el que no pueda comprar absolutamente nada.

En este caso hablaríamos de coste de oportunidad de JNJ, pero yo no lo veo como tal, si veo un valor más barato que JNJ, lo prefiero antes que tener un JNJ a un precio que no quiero.

Si en 2 años JNJ no ha bajado de esa linea, cosa complicada atendiendo a su historia, no pasaría nada. Otros múltiples valores se habrían puesto a tiro en ese transcurso de tiempo. Es lo que comentaba de la “presión”, yo no veo ningún valor como obligatorio ni me ciño a ninguna ponderación. Si algo está bien, lo compro.