Ya puestos el Money Weighted Net Total Return After Taxes Adjusted to Inflation (MWNTRATAI).

Se os esta quedando un apellido indio de puta madre😂

Aún hay hueco para incluir el coste de oportunidad…

Yo no concibo otra cosa

y la volatilidad, tened en cuenta la volatilidad, que a todo el mundo le gusta dormir bien

Y la perspectiva de género. Don’t forget.

Si incluís el Q+ podéis pedir una subvención por crear un indicador que cumple con los criterios ESG

Yo me quedé en C++.

Otra web para ver el TR

Muy interesante, gracias @Cerri2 ![]()

Enero de 2024 (YTD):

- Mi cartera de acciones: +1,02%

- MSCI World EUR NR: +2,91%

Qué alegría más grande.

Otros índices:

- MSCI Spain EUR NR: +0,21%

- MSCI Germany EUR NR: +0,72%

- MSCI UK EUR NR: +0,34%

- MSCI USA EUR NR: +3,25%

Vendo AXA y BMW con plusvalías y Imperial Brands con minusvalias.

Mando el dinero a MyInvestor para aportarlo al Fidelity MSCI World.

Últimamente me parece que vendes varias posiciones en lugar de la obligatoria por trimestre, ¿han aumentado las ganas de hacer limpieza? ![]()

Sí

![]()

Con los indices en máximos. ¿FOMO?

Es por chinchar un poco.

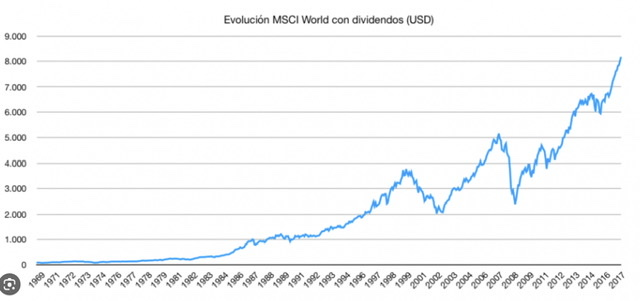

Los índices se pasan mucho tiempo en máximos:

Además que no estoy metiendo dinero nuevo. Estoy aportando al World con dinero de la venta de las acciones (que forman parte de esos índices que están en máximos).

Vamos, concretamente lo de hoy, es pasar de tener un dinero en 3 acciones a tenerlo en 1500.

Llegará un día que tu alegría sea grande de verdad porque tu cartera también será el MSCI World ![]()

otro que ve BMW cara ![]()

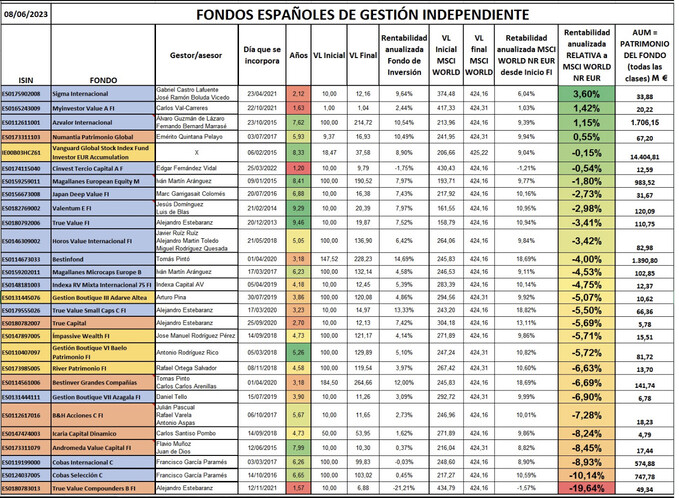

Comento también por aquí algo que he puesto en masdividendos. El verano pasado puse esta tabla de bravepawn:

En esa tabla aparecían 4 fondos por encima del Vanguard Global Stock:

Parece que ahora Azvalor acaba de caer otra vez por debajo del Vanguard.

De hecho, de los 4 fondos que aparecían por encima del Vanguard en la tabla de @Bravepawn hace 8 meses, solo Numantia continua por encima.

El resto de fondos no los he mirado.