Voy dejando por aquí el mejor vídeo que he visto en bastante tiempo:

Stay the course @Bass

Muy bueno el video

Alguien que cuente la moraleja ? Para los que no controlamos el idioma Yanki  ???

???

Yo me lo he puesto con subtítulos también, si no me pierdo más de la mitad

Habla de como comportarse en una situación como la que tenemos donde los índices van marcando maximos día si y día también.

El discurso de J. Bogle es del 1997 donde vivían una situación similar y el YouTuber lo compara con el momento actual, para demostrar qué el discurso de Bogle sigue siendo válido a día de hoy.

Jugando con el pasado y el presente da cinco pautas para mantenerse fiel a la gestión pasiva independientemente de la situación del mercado y sin dejar que te afecten las emociones.

El último consejo es: Stay the course

En 2009 se pudo comprar el indice por debajo de su cotizacion de 1997

También lo muestra en las gráficas, pero 12 años no es el largo plazo ![]()

Además con la estrategia pasiva también hubieras comprado en el 2009 incluso más participaciones ![]()

La teoría funciona… veremos la práctica ![]()

pero también esas empresas maravillosas y que tantos nos gustan, no? KO, JNJ, MSFT… o solo era el índice el que estaba carete?

Interesante documento sobre la inversión por factores:

Un par de extractos sobre cosas que ya hemos comentado:

“Hay quien argumenta que estos periodos de underperformance son la razón por la cual las primas ofrecidas por los factores no han sido eliminadas por el arbitraje. Incluso hay quien declara que las primas son solamente la compensación que los inversores obtienen por el riesgo que asumen.”

“Además, es importante que recordemos, como inversores, que el hecho de que ciertos factores hayan batido el mercado a largo plazo no garantiza que esta circunstancia se repita en el futuro. También es importante recalcar que los resultados obtenidos en dicho estudio deberían de tomarse con cautela dado que éstos podrían verse distorsionados por el periodo atípico de mercado que recoge el horizonte temporal de veinte años analizado: dos fuertes caídas de mercado (burbuja de las punto-com y Lehman Brothers) y una década de excepcionalidad monetaria, con los tipos de interés en mínimos históricos y una gran inyección de liquidez por parte de los principales bancos centrales.”

En conclusión: la inversión en factores es más arriesgada y no hay garantías de que mejore al índice en el futuro.

Edito: aviso a @lomejorporllegar que seguro le gusta ese artículo

Gracias por compartir @Bass

Además de los temas mencionados que son de índole más teórico también hay que tener en cuenta la puesta en práctica de añadir factores a nuestra inversión. En concreto, indices que mimeticen el value tirando con sesgo a small caps y con bajos TER yo no he sido capaz de encontrar.

Por todo esto, coincido en que lo más sensato es el MSCI world

Hola Bass,

Una pregunta sencilla, dónde llevas Novo Nordisk? mercado danés? ADR? alguna bolsa europea? Gracias

Saludos

NYSE: NVO

Es lo único que me dejaba comprar ING

Un saludo

Desde luego Wood va a ser un personaje recordado mucho tiempo, no sé si por aciertos o desaciertos, pero se ha hecho un nombre.

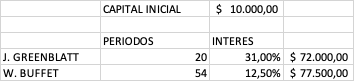

Por eso sigue currando Buffet, aun no es IF

jeje

Currar es ganar dinero haciendo lo que te gusta?

Hoy Rallo en su directo recomendando como inversión para jóvenes la indexación (ojo, ha dicho que no al Ibex) y @Bass sin decir nada porque estaba viendo viendo de Cathie Wood y su gestión activa. Qué me he perdido?

Todavía no he visto el directo pero Rallo ya ha comentado la indexación otras veces.

Una vez, en uno de sus vídeos, le dije que por fin se había dado cuenta y se había pasado a la indexación. Él me respondió al comentario y me dijo que recomendaba la indexación para personas “no expertas”.

Llevo muchos años leyendo, viendo y escuchando a Rallo. Él está a favor (o estaba) del Value. De hecho, le escuché recomendar hace muchos años los fondos de Bestinver.

No se puede saber de todo y la inversión no es el punto fuerte de Rallo

Buffet por lo que se aprecia, se ha tirado a preservar capital.

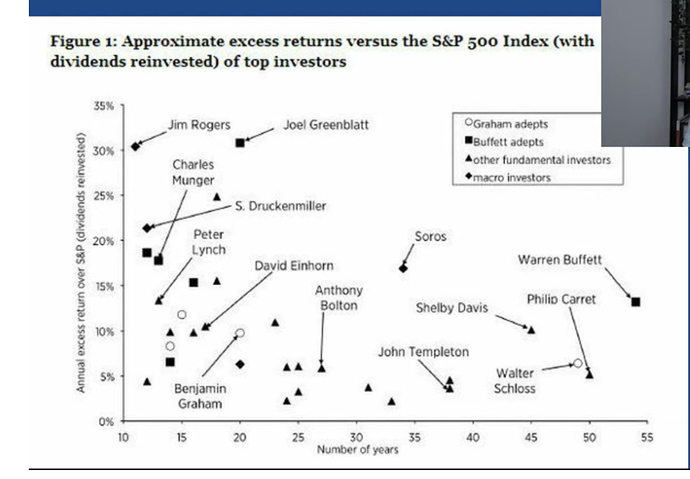

La primera regla de Buffett es no perder dinero. Cuando empezó celebraba reuniones en su casa invitando a médicos de su ciudad y gente a la que se le suponía con pasta, les invitaba a un caldo de pollo que preparaba su mujer y les garantizaba al menos un 6% de rentabilidad. Así que bajo ningún concepto se podía permitir perder dinero, pues se le iba en ello su carrera y sus finanzas. Parece que le fue bien con esa regla de “no perder dinero” porque en ningún año de su larga carrera tuvo un retorno negativo. Todo un hito.

Se le critica a veces por ser demasiado conservador (en sentido negativo), una fama que en parte se ganó diciendo aquello de “no invierto en este negocio X porque no lo entiendo” refiriéndose generalmente a las tecnológicas, pero en estas afirmaciones había no solo humildad sino a veces también cierto humor cínico. Buffett es un tío muy listo (“the smartest guy in any room”, se ha dicho de él) y puede entender las tecnológicas tan bien y mejor que la inmensa mayoría de los inversores.

Y va el viejito este bonachón que no invierte en tecnológicas porque no las entiende y que ya solo sabe tener el dinero parado y llega el año 2016 y se compra el 5% de AAPL a toca teja. La revalorización que lleva es brutal. Seguramente ha ganado más pasta invirtiendo en esta tecnológica que el 99,9% de los inversores / expertos en tecnología del mundo.