Algunos de los mejores inversores son… ¡personas muertas o inactivas! Lecciones para el inversor de largo plazo

¿Quiénes son los mejores inversores? Se trata de una pregunta cuyas respuestas pueden ser múltiples y variadas, pero un estudio interno llevado a cabo por Fidelity sobre los resultados de sus clientes, con el fin de determinar qué tipo de inversores habían obtenido mejores rentabilidades durante el período 2003 – 2013, nos muestra que los mejores inversores o estaban muertos (es decir, aquellos cuyos activos quedaron paralizados mientras se solucionaban todos los asuntos relativos a la herencia) o inactivos (personas que cambiaron de trabajo y “olvidaron” que tenían un plan de pensiones o un fondo de inversión).

¿Qué lecciones podemos aprender de esta evidencia?

El autor de The Conservative Income Investor, en un artículo publicado a raíz del citado estudio de Fidelity, señala que su sensación sobre por qué las personas fallecidas son mejores inversores que la inmensa mayoría es que no tienen el sesgo de lo reciente (este sesgo hace referencia a que los individuos tienden a dar más importancia a los fenómenos más recientes) y, en consecuencia, no venden las acciones simplemente porque el precio de la acción cayó o porque estiman que las malas condiciones económicas de corto plazo se perpetuarán en el futuro.

El fenómeno de comprar cuando los precios suben y están altos y vender cuando caen y están más bajos, está muy extendido desafortunadamente. A finales de 2018 lo vimos en varios fondos españoles, en los que se registraron salidas de dinero netas justo en el momento en el que era más atractivo invertir. Son muchos los sesgos emocionales y cognitivos que acechan a los inversores, e “invitan” a ejecutar este tipo de comportamientos negativos que llevan a cosechar peores resultados que los índices.

En el año 2012 el Instituto Dalbar publicó un estudio que revelaba que durante el período 1992 – 2012, los inversores obtenían tres puntos porcentuales menos de rentabilidad anual que el S&P 500 y que el período medio de conservación de una acción era tan sólo de seis meses . Esta forma de participar en el mercado de valores implica que tratas de convertirte en adivino de la evolución de los precios a corto plazo (algo que está abocado al fracaso en la inmensa mayoría de ocasiones), en lugar de tomar posiciones en una compañía y participar del crecimiento de dicho negocio.

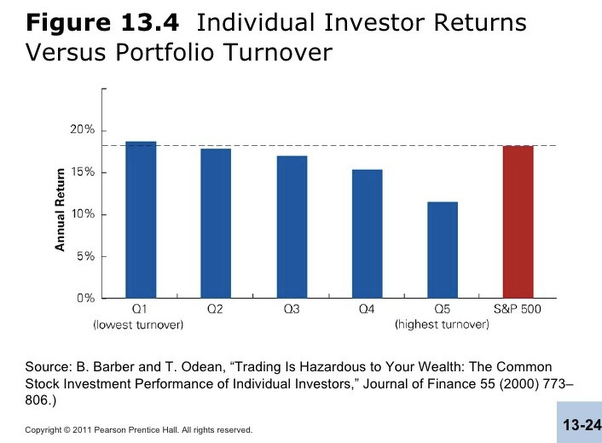

Otra evidencia interesante es la que aporta el siguiente gráfico, en la que se clasifican los retornos de los inversores según su nivel de rotación o frecuencia de operaciones. Así, el cuartil 1 (Q1) es el que menos ha tocado su cartera mientras el Q5 el que más. Y claramente se observa que los más inactivos fueron los que tuvieron mejores resultados, incluso muy ligeramente por encima del S&P 500. En cambio, aquellos más “nerviosos” y activos cosecharon rentabilidades relativas muy pobres.

(Fuente: Urban Carmel)

Otra parte del problema puede residir en el efecto producido por los medios de comunicación al resaltar las quiebras de empresas como Enron, WorldCom o Lehman Brothers entre otras, sugiriendo que las grandes empresas no son seguras. Pero la realidad es que las compañías del S&P 500 son extraordinariamente poco propensas a declararse en quiebra. Si compras una compañía del índice S&P 500 hoy en día, tan sólo hay un 1,5% de probabilidad de que la empresa quiebre en los próximos cinco años , según The Conservative Income Investor. Ahora bien, cada año ciertas empresas son sacadas del índice y muchos inversores actúan como si la salida de este índice supusiera que la compañía ha entrado en decadencia.

Sin embargo, lo que ignoran es la investigación llevada a cabo por Jeremy Siegel que muestra que las compañías que son excluidas del índice S&P 500 en realidad tienen un mejor desempeño que las compañías que les sustituyen. Siegel apunta que comprar el S&P 500 original y mantenerlo de forma indefinida otorgaría un 1,5% adicional de rentabilidad anual en comparación con el índice S&P 500 que incorpore los nuevos cambios. Esto es debido a que las bajas valoraciones con las que cotizan las empresas que abandonan el selectivo proporcionan una base para proporcionar mayor rentabilidad en el futuro.

Según esta argumentación, ¿por qué alguien compraría y mantendría a largo plazo acciones cuando ni siquiera General Electric continúa ya en el Dow Jones original? Según esta lógica, 11 de los 12 valores originales del Dow Jones quebraron, pero lo que el inversor ignora es que por ejemplo American Cotton Oil es ahora parte de Unilever, American Tobacco se dividió en varias compañías y cambió su nombre por el de “Fortune Brands”, Distilling & Cattle Feeding Company es ahora Millennium Chemicals o que Tennessee Coal, Iron and Railroad Company se fusionó con U.S. Steel, su principal competidor, y en la actualidad sigue operando con total normalidad. La única excepción la constituye U.S. Leather Company, que fue excluida del índice en 1928 y liquidada en 1958 como consecuencia de su quiebra. De este modo, si compraste las 12 compañías originales del Dow Jones, aún seguirías teniendo acciones rentables de 11 de las 12 compañías originales. Y el único fracaso (U.S. Leather Company), fue el resultado de una mala gestión empresarial, más que una quiebra como consecuencia de un deterioro de sus productos.

Teniendo todos estos aspectos en mente, no es de extrañar que los inversores fallecidos sean los mejores . Es evidente que cuando estás muerto no puedes vender cuando las acciones han caído. Alguna gente parece pensar que tener acciones es un camino de rosas, con constantes aumentos de beneficios, dividendos y revalorización del precio de la acción. Sin embargo, nada más lejos de la realidad, ni siquiera en las acciones que a día de hoy han otorgado mayor rentabilidad en el pasado, como los casos de Amazon o Netflix atestiguan.

Desafortunadamente, el estudio de Fidelity no proporciona muchos detalles que nos ofrezcan explicaciones más detalladas sobre por qué las cuentas inactivas obtuvieron mejor rentabilidad. Puede ser porque las personas tienden a actuar demasiado rápido viendo las caídas de los precios de las acciones como una destrucción permanente de riqueza en lugar de una oportunidad para comprar más .

Además, la tendencia del inversor medio a rotar la cartera, vender aquellos valores o sectores que están pasando un mal momento y comprar aquellos otros más calientes, lleva a que las rentabilidades de sus carteras quede por detrás de los principales índices bursátiles. Ya lo dijo Warren Buffett en su día, “ Gran parte del éxito se puede atribuir a la inactividad. La mayoría de los inversores no pueden resistirse a la tentación de comprar y de vender constantemente ”.