Reunión de BRK de este año 2021:

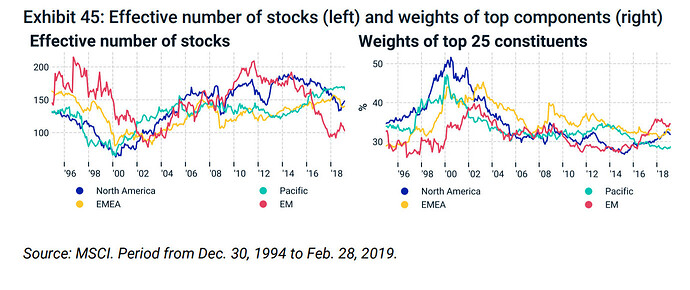

He encontrado que aquí se pueden consultar todas las empresas que componen cualquier índice de MSCI y con sus pesos correspondientes:

Solo hay que desplegar y seleccionar el índice que nos interese, hay un montón.

El que quiera replicar posiciones de, por el ejemplo, el MSCI World Quality, Momentum, Value o Minimun Volatility lo tiene fácil.

Creo que definitivamente ya lo podemos añadir a la Cazadivipedia.

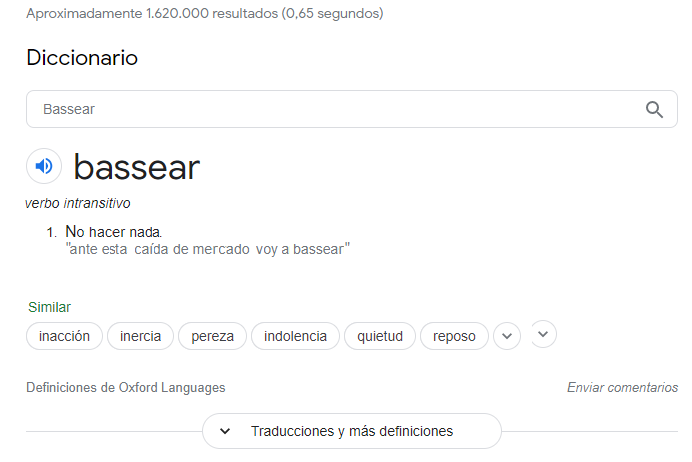

Bassear

-

Verbo Intransitivo: No hacer nada

“Ante esta caída del mercado voy a bassear”

Hacerse un Bass / Marcarse un Bass

-

loc. verb. coloq.: No hacer nada

“Ante esta caída del mercado me voy a marcar un bass”

Quizás no sería tan extremo. Yo diría que la bolsa es un casino pero si diversificas y mantienes, tienes las probabilidades a tu favor (me suena haber leído esta frase a alguien pero ahora no recuerdo a quién).

Por cierto, me he modernizado. Ahora no digo que no vendo, ahora utilizo el término holdear.

Yo holdeo

Qué estarás leyendo?

Ya sólo estás a un paso de firmar con …

![]() BTC

BTC ![]()

NOOOOO, es hodlear, hodlear, y luego hay que poner cohetes

@Bass , renovarse o morir

Replica física vs. réplica sintética

Publicado el 19 mayo, 2021 por Unai Ansejo

3 Votes

En el artículo Réplica física, por muestreo o sintética (fondos indexados y ETFs)explicamos las diferencias en los fondos indexados de réplica física (tienen las acciones o bonos que conforman el índice) con los de réplica sintética (el fondo indexado firma un contrato derivado o total return swap con un banco que se compromete a pagar al fondo la rentabilidad del índice a cambio de una comisión).

Si uno accede a las posiciones de un fondo indexado de réplica sintética, habitualmente observará que la cartera de acciones o bonos no tiene nada que ver con el índice que se quiere replicar. A esta cartera alternativa se le llamada «cesta de referencia» y el derivado que se firma intercambia la rentabilidad de esta cesta por la rentabilidad del índice que se busca replicar. En este caso estaríamos hablando de un swap unfunded.

Otras veces veremos que directamente sólo hay una posición en un instrumento derivado llamado Fully funded swap o algo similar. En este caso, en el balance del fondo indexado no habrá acciones ni bonos, pero lo que si existirá es una cartera colateral (Collateral pool) a la que el fondo tiene recurso en caso de impago del derivado, pero de la que es muy difícil obtener información.

Por otro lado, en el caso de la réplica física, si miramos las posiciones del fondo, veremos o bien todas las acciones o bonos que conforman el índice (réplica física o completa) o la mayoría de las posiciones (réplica por muestreo).

Ventajas y desventajas de los fondos de réplica sintética

Las principales ventajas de los fondos de réplica sintética son:

- En general menor volatilidad: tienden a seguir el índice que replican con menos volatilidad que los fondos de réplica física, especialmente en el caso de inversiones más ilíquidas como los mercados emergentes o las empresas de pequeña capitalización.

- Posible mejor fiscalidad: en algunos casos, como la inversión en acciones de Estados Unidos, permiten evitar la retención del dividendo del 30% que sufren los fondos indexados de réplica física (15% en el caso de ETFs).

Las principales desventajas de los fondos de réplica sintética son:

- Menor transparencia: la transparencia del origen de la rentabilidad y de los costes en los fondos de réplica sintética es mucho menor que la de los fondos de réplica física.

- En general, menor rentabilidad: en los casos donde no hay mejor fiscalidad para la réplica sintética, la rentabilidad acaba siendo menor que el fondo de réplica física comparable (fuente: Vanguard, estudio práctico para ETFs que siguen el índice MSCI Emerging Markets, An overview of physical and synthetic ETF structures, diciembre 2020).

- El riesgo de crédito asumido es elevado.

En Indexa preferimos evitar el uso de los fondos de réplica sintética porque pensamos que sus ventajas no compensan el elevado riesgo de crédito que se asume. Sin embargo, como vimos en el artículo El préstamo de títulos en los fondos indexados, los fondos de réplica física también asumen cierto riesgo de crédito, aunque mucho más limitado (de media sobre el 1,5% en el caso de los fondos de acciones de Vanguard).

A partir de allí, uno se podría preguntar: ¿Por qué rechazamos el riesgo de crédito del derivado de los fondos de réplica sintética pero aceptamos el riesgo de crédito del programa de préstamo de títulos de los fondos de réplica física?

La respuesta es el tamaño del riesgo de crédito. Como vimos en el artículo El préstamo de títulos en los fondos indexados, el porcentaje de títulos prestado por los fondos de Vanguard en los años 2018 a 2020 ha sido de tan sólo un 1,5%, mientras que el derivado que se firma en los fondos de réplica sintética expone el 100% del fondo. A pesar de todos los mecanismos de mitigación de riesgo que se establecen incluso por regulación, en nuestra opinión es un riesgo que es mejor evitar cuando se pueda.

Si observamos la cantidad de dinero invertido en ETFs en función del tipo de réplica comprobamos que los inversores opinan de forma similar a nosotros. En Estados Unidos, el porcentaje de ETFs de réplica física es superior al 99% y en Europa es superior al 85%:

Conclusión

El riesgo de crédito de los derivados que forman parte de los fondos indexados de réplica sintética es sustancialmente superior al riesgo de crédito asumido por el préstamo de títulos que realizan los fondos indexados. En nuestra opinión, en la medida de lo posible, conviene evitar los fondos de réplica sintética.

Hostia cómo están las cabezas ![]()

Nosotros usábamos lo de hold en el póquer (hace más de 15 años) porque es el término técnico y estaba todo en inglés (fold, hold, raise…). Como dijo el maestro:

You’ve got to know when to hold 'em

Know when to fold 'em

Know when to walk away

And know when to run

Me ha llegado al soul.

He said, "Son, I’ve made a life

Out of readin’ people’s faces

Knowin’ what the cards were

By the way they held their eyes

So if you don’t mind my sayin’

I can see you’re out of aces

For a taste of your whiskey

I’ll give you some advice"

Charla reciente de Unai Ansejo en Value School. Me ha encantado lo que comenta del oro y de los REITS (lo que comenta del oro creo que vale igualmente para el Bitcoin).

Pero cuando de verdad he flipado es desde el minuto 1:11:00 hasta el 1:21:30:

“Cuanto menos toques la cartera, mejor.

…

Cuando el mercado cae, compras más barato pero compras en momento de mayor incertidumbre. De tal manera que, la rentabilidad esperada (corregida) por riesgo va a ser muy similar a que si hubieras comprado antes.

…

El mercado arbitra muy rápidamente las oportunidades

…

En un momento de muchísima incertidumbre, los inversores van a demandar más rentabilidad esperada

…

Cada vez estoy más convencido de que, probablemente, la rentabilidad corregida por riesgo no cambie mucho a lo largo del ciclo bursátil

…

Abajo ganarás más, pero vas a dormir peor.

Abstraerse y aportaciones periódicas”

B R U T A L!!

Eso es decir con palabras lo que llevo pensando mucho tiempo y no he sido capaz de expresar.

Hoy me voy a la cama contento.

Me encanta, cuanto más vueltas y planificación peor. A todo esto el MSCI se va a pegar un costalazo en junio.

¿Por qué?, ¿es que has comprado?

![]()

Buenísimo aporte Bass. Muchas gracias!

Estoy pensando hace tiempo añadir para una mayor diversificación el MSCI World cada X meses de forma periódica o cuando no sé qué acción comprar. Seguramente el ISHARES ETF Core MSCI World que tiene ING.

Al final me gusta porque es uno de los principales índices que reflejan la economía mundial y me gustan los valores que lleva y que aporta una diversificación y (generalmente) rentabilidad brutal.

Me suena que habías comentado una vez porque preferías los fondos a ETF pero no localizo en el hilo. ¿Puedes refrescarme la memoria?

Por otro lado, no termino de entender porqué no lleva nada (o apenas) de Asia, pienso en empresas como Alibaba por ejemplo si es un índice mundial.

En cualquier caso me gustan sus posiciones y es el índice que más me gusta junto con el S&P500.

Un saludo!

Simplemente es que me da más tranquilidad un fondo y de Vanguard. Además al hacerlo en Myinvestor también he diversificado en el broker, ya que mi cartera de acciones está toda en ING.

Realmente no creo que tengas problema si te gusta ese ETF. Es de réplica física y BlackRock (iShares) es la mayor gestora del mundo.

Pues porque ese fondo es un indexado al MSCI World, según veo en Morningstar. El MSCI World sólo incluye empresas de países desarrollados.

Para que tuviera compañías de países emergentes, tendría que estar indexado al MSCI ACWI. China y Corea del Sur se consideran países emergentes.

Saludos