Por supuesto que pueden saberlo, y lo saben. Yo cuento con ello. La agencia tributaria invierte mucho en i+d. Otra cosa es que esten sobre ello. Supongo que haran rastreros aleatorios de infinidad de operaciones y a alguien que no este haciendo los deberes le tocará la china.

Es demencial pero con hacienda se invierte la carga de la prueba, además de que es la joya de la corona en la administración (compara con justicia, que puede declarar alguien con requisitoria en un juzgado en otro juzgado que está puerta con puerta y no se enteran) y como dice Rubifen invierten mucho en I+D.

Hacienda sabe que la información es poder y cada vez tiene mas y de mas fuentes (bancos, el SII, la próxima factura electrónica…). Muchas veces se mueven por indicios y piden aclaraciones. Si les cuadra todo ok, pero si no…

Por un lado, al hacer la declaración de la renta el cálculo de plusvalías ahora puedes sacarlo directamente de la cartera de acciones que ya figura en la web de la AEAT aunque tú no la hayas dado de alta. Ahí tienen como mínimo los importes de compra (el número de acciones no me acuerdo, y el valor final lo saben si has hecho venta, pero no sé si tienen el valor actual).

En cuanto a los bancos, informan todos los años del saldo a 31 de diciembre y del saldo medio de las cuentas de los últimos tres meses del año, a efectos de patrimonio. A mí esto me sale en la sección “Mis impuestos y Renta” del BBVA. De otros bancos ya no me acuerdo porque lo consulto antes de hacer la declaración y luego paso del tema.

Y aunque no aparece en los extractos de información fiscal del banco, desde hace algunos años también comunican el total de entradas y total de salidas de las cuentas bancarias. Lo que no informan es del detalle de las operaciones, solamente el total de gallinas que entran y gallinas que salen.

Me sorprendería que los brokers localizados en España no tengan obligación de informar del valor de las acciones depositas, aunque tampoco puedo afirmar que sea así porque la verdad es que no lo sé. Me parecería lógico que informen más o menos igual que en las cuentas bancarias (valor a 31 de diciembre y saldo medio de los últimos 3 meses).

De hecho, parezco tonto, las acciones del BBVA las tengo en el BBVA, y también aparece en la información fiscal a efectos de patrimonio: número de acciones y cotización. No indican fecha, y no coincide con la del 31 de diciembre, supongo que será la media de los últimos 3 meses del año.

Raro sería que esa misma información no la reciba Hacienda. Como por suerte o por desgracia yo no estoy lejos de tener que pagar impuesto de patrimonio tampoco me he puesto a investigar esto.

EDITO:

Y Clicktrade también indica el valor total de la cartera a 31 de diciembre (no me he fijado en si coincide o no). De ING no tengo guardado el extracto, pero será igual.

Aparentemente todos proporcionan la misma información al cliente, raro sería que no fuera a la AEAT la misma información.

Dónde tú ves un “raro sería que no informasen a hacienda” yo veo un dato personal del que nadie ha de disponer sin habilitación legal para ello.

¿Y por qué crees tú que Hacienda, encargada de recaudar impuestos sobre patrimonio, no va a tener habilitación legal para conocerlo? Lo mismo que tiene habilitación legal para conocer tus rentas.

Ahí lo tienes:

Artículo 39. Obligación de informar acerca de valores, seguros y rentas.

- Las entidades que sean depositarias de valores mobiliarios deberán suministrar a la Administración tributaria, mediante la presentación de una declaración anual, la siguiente información respecto de los valores en ellas depositados:

a) Nombre y apellidos o razón social o denominación completa y número de identificación fiscal de las personas o entidades titulares, a 31 de diciembre de cada año, de acciones y participaciones en el capital o en los fondos propios de entidades jurídicas, negociadas en mercados organizados. Asimismo, se informará sobre el número y clase de acciones y participaciones de las que sean titulares, de su valor nominal, así como de su valor conforme a lo dispuesto en el artículo 15 de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio.

Hacienda es diferente al resto de administraciones, las requisitorias, etc. Aquí no hay distingos de comunidades autónomas aunque se resistan ni por supuesto inviolabilidades de ningún tipo, al contrario.

Así ha empezado el año (YTD, EUR, NR):

MSCI Germany: 6%

MSCI Spain: 5,85%

MSCI UK: 4,14%

MSCI USA: 2,09%

(Por cierto, Irlanda 7,40%).

Estoy en 2,11%

Para variar, te da la sensación que vas bien, hasta que te comparas con los índices.

2022 fue la excepción.

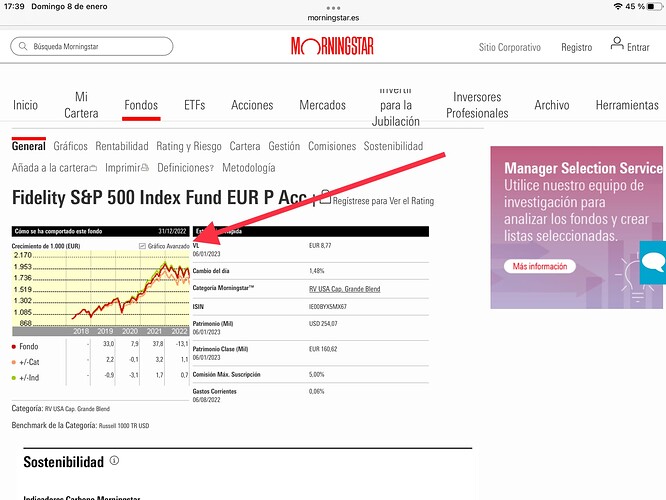

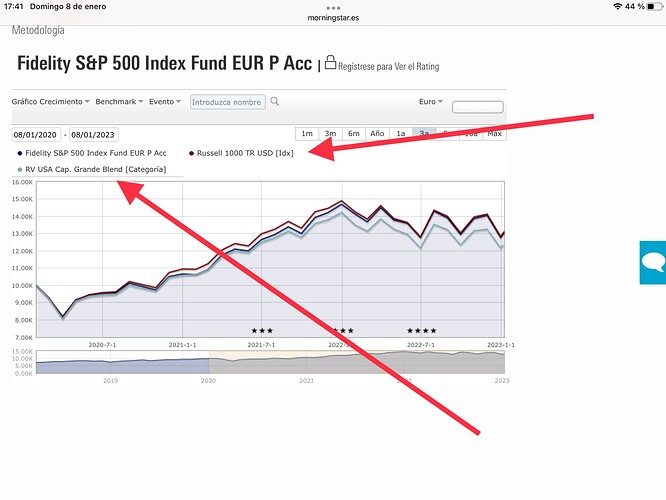

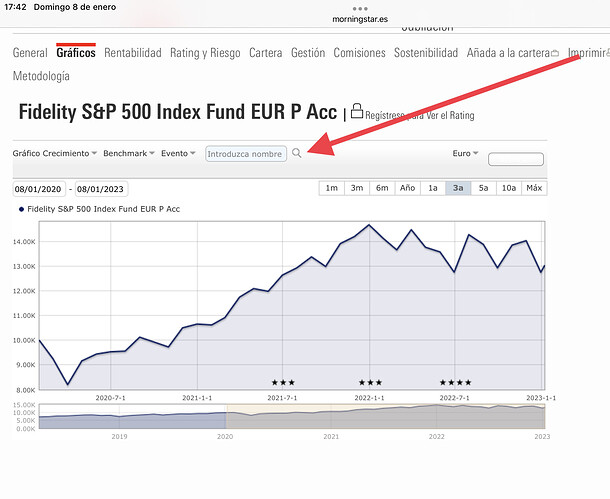

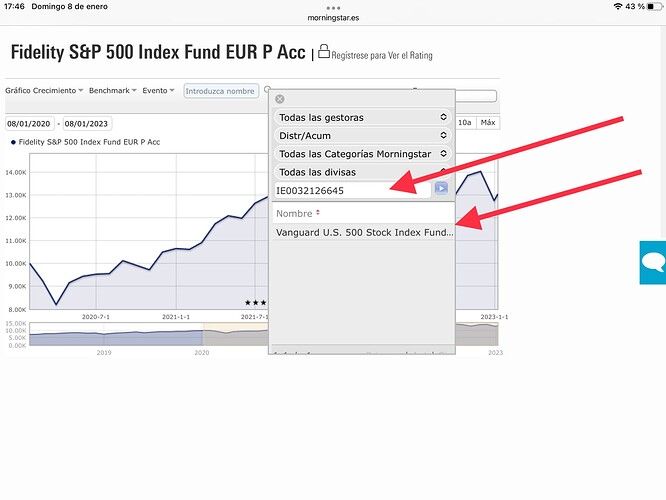

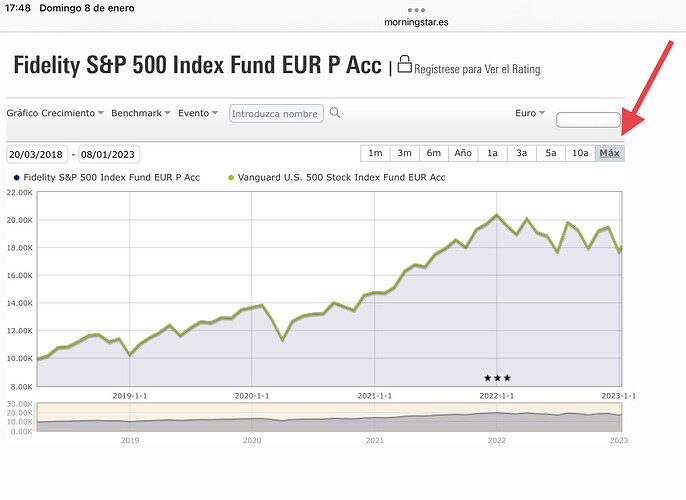

Hola @Bass , quería preguntarte una cosa, ¿cómo haces esas gráficas en las que comparas dos o tres fondos?, me parece que es de la web de Morningstar pero no logro ver cómo puedo hacerlo. Quería comparar dos fondos muy parecidos y me vuelvo loco para poder hacerlo (FIDELITY SP500 Index Fund - IE00BYX5MX67 y el VANGUARD US500 Stock Index - IE0032126645)

Gracias de antemano.

Vaya currada @Bass , muchas gracias. Lo probaré luego tranquilamente.![]()

Que dice Pablo Gil que el truco está en comprar abajo y vender arriba. Literalmente lo mismo que dice mi cuñado.

Ya saben señores, el que es pobre es porque quiere:

Por lo menos dice que el DCA hay que hacerlo sobre índices y no sobre acciones. Algo es algo.

No creo que esté muy alejado de tu pensamiento en este caso.

Lo que dice es que de hacer DCA, es solo recomendable en activos que son estructuralmente alcistas, y que entre más valores agrupe un índice, mejor (recomendando específicamente el MSCI ACWI).

Su otro punto es que en valores como BTC con una ciclicidad espantosa donde de media te cae un 80% cada ciclo tal vez es buena idea tomar algo de beneficios si por arte de magia te haces un x59 en pocos meses o semanas, y creo que es un consejo bastante sensato.

Luego si que puedes criticar algunos puntos específicos de sneaky picking para cuadrar los ejemplos, pero no veo que la idea general sea mala.

Es mejor comprar abajo y vender arriba que hacerlo al revés

144k seguidores. Tela. Otro que ya sabemos de lo que vive, y no, no es de sus acciones u operativa en el mercado.

Es curioso porque se ha esmerado en desvirtuar el DCA cuando es algo que siempre se ha dicho que debería de hacerse sobre indices (más todavía en el largo plazo). Pero pone ejemplos de inversión DCA durante décadas en acciones.

De manera normal quien invertiría en una única empresa (o unas pocas) haciendo DCA el dinero ahorrado durante décadas?

Se que antiguamente en este país lo de ir recolectando matildes, algun banco y alguna utility a modo de PP era típico, pero estamos de acuerdo que eran otros tiempos y a día de hoy una temeridad.

Estos vídeos son otro granito de arena más en la extraña guerra que se vive en sitios como twitter entre largoplacistas y cortoplacistas, llevándose al extremo los argumentos para desvirtuar las herramientas del contrario. Algo que me parece bastante estúpido y más en gente adulta.

Sí, sí, está claro. Por si no se entiende, lo que he escrito encima del vídeo es irónico y lo que he escrito debajo no.

Yo también creo que el DCA hay que hacerlo sobre índices y que hacerlo sobre acciones es un error. Lo que me parece muy mal es la idea de que se pueden comprar acciones abajo y vender arriba. Y que si no lo haces es que no tienes suficiente formación o suficiente “expertise”. Vamos, que si no lo haces es porque eres tonto.