Esta vez has ido a pillar colocando a San ahí

Gracias @miguel_angel_sanz @mr-j.

Me interesa. ![]()

Ya estoy haciendo planes para 2021, aunque no sabemos qué planes tiene 2021 para nosotros ![]() .

.

Revisando el historial de dividendos, va a ser realmente difícil recuperar lo perdido por lo que pagaba SAN (lo que denota cuánto dependía de ella, otra razón para odiarla). Espero que el crecimiento progresivo de las que tengo, lo vaya compensando.

Podría aumentar las de alto dividendo (Tabaco, T y petróleo), pero ya he situado a todas ellas en el máximo de aportación y no quiero polarizar demasiado buscando yield. Ése es un clásico error en el que intento no caer.

Esos meses son bastante fuertes en mi cartera; cobro de: vz, at&t, cvs, ohi, kmi y sbux.

Me lo voy a tomar como que ya has llegado a tu objetivo en dividendos, como Chowder. Enhorabuena! ![]()

![]()

Lo siguiente, el Bitcoin ![]()

![]()

Según la hoja de ruta voy 3 años por delante, a crecimientos estimados de dividendo 10% y 8,91%.

Pero ya has visto el fiasco de 2020.

Lo siguiente, más almuerzos y conversaciones para evitar que me hunda en el lado oscuro ![]()

Esos meses son bastante fuertes en mi cartera; cobro de: vz, at&t, cvs, ohi, kmi y sbux.

y a añadir mas que pagan en esos meses, TXN GD P&G BMY ABBV AAPL ACN APD COST HRL LOW MA NNN RY

¿Luis a la izquierda, Chowder a la derecha? ![]() :

:

Yo no acabo de entender eso de “como voy adelantado en los objetivos de dividendos”, me puedo jugar pasta en apuestas high growth. Es curioso, porque nunca había leído a Chowder irse fuera de las empresas de dividendo. Pues si vas adelantado en tus objetivos, precisamente quiere decir que la estrategia implementada esta dando buenos frutos y lo suyo es seguir por esa senda para seguir adelantando el trabajo, ¿no?

¿Es esto la nueva MMM a mas de 250$? ¿El nuevo beat and raise? ¿Borrachera de éxito y euforia en casa Chowder? Permaneceremos atentos a la pantalla ![]()

Pues Luis, te va a tocar renovar la presentación de Chowder, a ver como introduces esto del high growth en la presentación, ya lo veo para las jornadas Objetivo 2035 de 2021 ![]()

Para mi que se ha dado cuenta de que le hubiera ido mejor indexándose y en vez de admitirlo públicamente se ha propuesto recuperar el terreno perdido por una tercera vía.

Muy buena la foto ![]()

![]()

Más que explicaciones, justificaciones que da:

- Está creando una cartera-legado para sus hijos ahora que sabe que no son unos vagos malcriados (a buena hora) y por eso se ha dedicado durante unos meses (lo escribe ahora) a estudiar empresas de muy alto crecimiento, teniendo en cuenta que calcula le quedan unos 15-20 años vida.

- En el caso de su hijo, dice que lleva casi el doble de dividendos de los previstos en hoja de ruta, y en vez de ir a por el doble o jubilarle antes (tal y como dices), está convencido va a sacar mucho más rendimiento con estas empresas. Cuánto tiempo las va a aguantar o si son especulativas para sacar un 200%-vender-comprar dividendos, ni idea.

- Últimamente escribía que había empezado a aconsejar a jóvenes de su entorno acerca de la creación de cartera. Puede haber influido que muchos le pidieran tecnología.

- En el Chit-Chat hay un forero llamado Wigan4 (he copiado algún comentario ocasional suyo) con la cabeza muy bien amueblada y que combina dividendos y mucho crecimiento (tiene doble pensión por haber trabajo en ejército y están cubiertos sus gastos, eso hace). Quizá Chowder no es tan impermeable y algo le ha calado.

- La explicación de @ruindog también puede ser posible.

Lo que está claro es que cuando le da por algo, va a por todas. Y parece está muy, muy medio en esto, para el pequeño% que está dedicando de momento (sus compras no son extremadamente elevadas en cantidad de $).

Lo interesante va a ser ver en qué acaba todo esto, aunque desconozco el plazo de tiempo.

ya lo veo para las jornadas Objetivo 2035 de 2021

Ojalá puedan celebrarse esas y otras que se tuvieron que suspender Significará estamos mejor que ahora. Y podremos comentar esta “moda” con unas cervezas, habiendo cuenta que pasarán meses y algún resultado habrá.

El mamón se aburre. Se ha pasado ya los dividendos y necesita adrenalina  .

.

Esto va a ser un mal de muchos consuelo de tontos pero aquí hay otro con SAN y BBVA a los que espera que suban un poco más para vender y quitármelos de encima. Así que yo también voy a cobrar menos en 2020 que en 2019 pero espero que sólo sea un alto en el camino. Si continúa el ritmo que llevamos espero que sea dentro de muy poco

Lo de cobrar menos no sólo por estos dos que también voy servido de mall reits. Suerte que nunca me metí ni en aerolineas ni hoteles porque voy directo a cantar BINGO!!

Hola Luis, dónde puedo encontrar la página que hace esa tabla?

¿Qué tabla?

nada, ya he visto que era de SSD. estoy leyendo tu hilo y voy por marzo  que pasará?

que pasará?

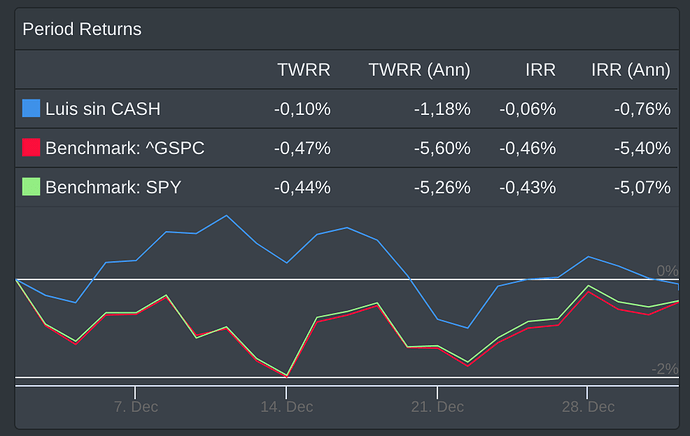

Diciembre 2020

Cartera:

TWRR -0,1% (SPY -0,44%).

Ventas:

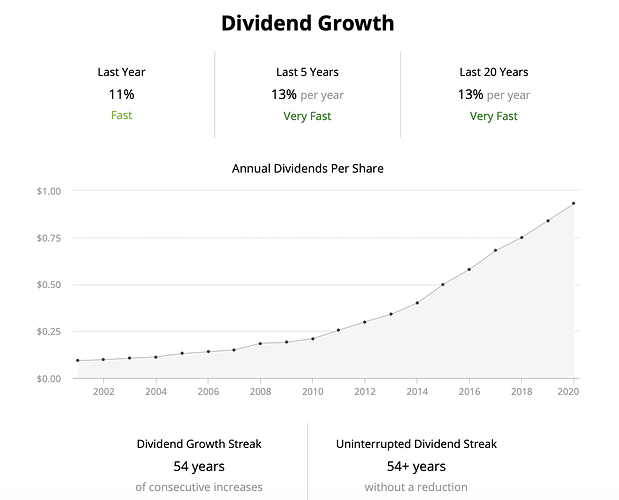

- HRL: A ver, ¿cómo justifico la venta de una empresa que tiene una media de incremento de dividendo anual del 13% los últimos 10 años…

Dos factores: Chowder (ofuscado por su lado oscuro) y dividendo. Compra inicial en 2017 y ampliada en 2020. EL rendimiento en € ha sido del 13%. Mucho mejor que otras (en este momento tabaco y petróleo) pero bastante mediocre respecto a otras (tecnología y algunas Staples). Y además la RPD no llegaba al 2.5% YOC.

Así pues, venta en medio de una pájara de convicción. Para volver, tiene que ser a buen precio y mejor RPD (difícil será).

-

SYY: Clara demostración que un 100% de nada, es nada. Comprada en suelo de marzo a 38$, tan sólo 10 acciones. Vendida a casi 76$. Así pues la ganancia ha sido ridícula. La acción se ha disparado y vuelto a cotizaciones previas con RPD < 2.5%. No iba a hacer crecer la posición, y no tenía sentido dejarla en cartera.

Un ejemplo típico de “¿Por qué no compré más?”, pero en pleno pánico de mercado y esperando el famoso “falta la segunda caída” la mejores compras del año ha sido cantidades mediocres. -

TSLA: Pasado el 21 de diciembre y con la acción ya en el SP500, ha vendido la mitad de posición y ya decidiré si compro alguna más en función de su comportamiento. Ya veremos si fue buena idea o no, al final es un 50% independientemente de todas la opiniones que hay ahora sobre esta empresa y similares.

-

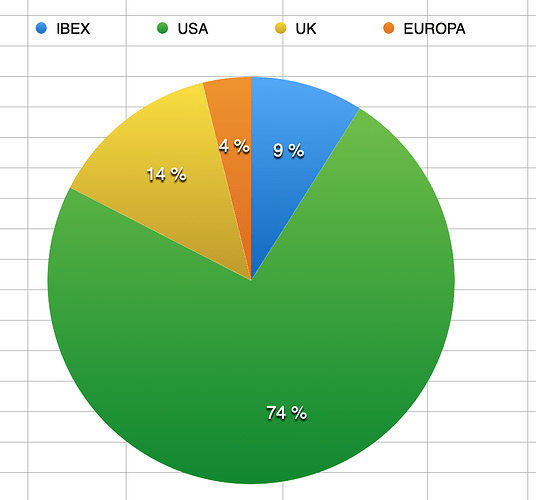

REP: Nuevo recorte de dividendo (el segundo desde que tengo la empresa). No tiene la calidad suficiente para seguir en la cartera. Prefiero usar el dinero de la venta para ampliar CVX y seguir en el sector con más tranquilidad. La venta, tras ex-date, por lo que cobraré en enero, y además al mejor precio del mes (pura suerte). Sigo recortando IBEX (sólo quedan Enagas y Naturgy).

Compras:

Un porrón.

-

PEP: amplío posición con el dinero de la venta de HRL. Al precio de compra, la RPD era casi 3%, por lo que aumento dividendo.

-

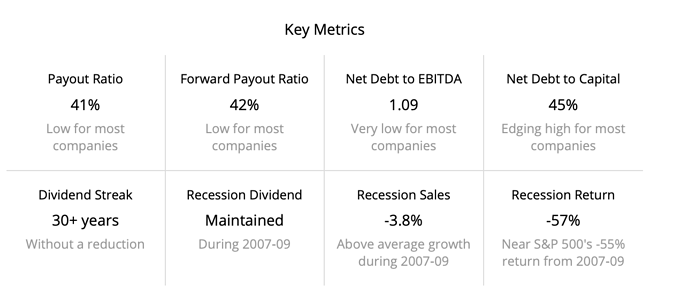

MRK: muchas ganas tenía de entrar en esta empresa: en el TOP de CQSS. Entrada con compra algo mayor de lo habitual usando el dinero de HRL. RPD > 3%. Además, comprada antes de ex-date por lol que me aseguro empezara cobrar en enero.

-

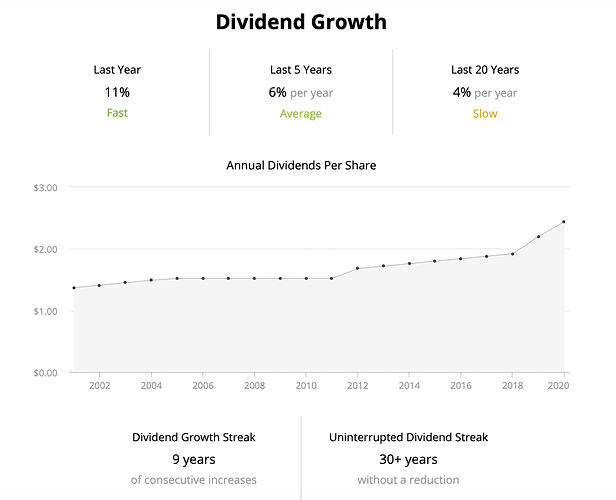

O: Aumento posición en dos compras. RPD > 4% me servirá para aumentar el cobro de dividendos. Todavía me queda un tiro más para completar posición.

-

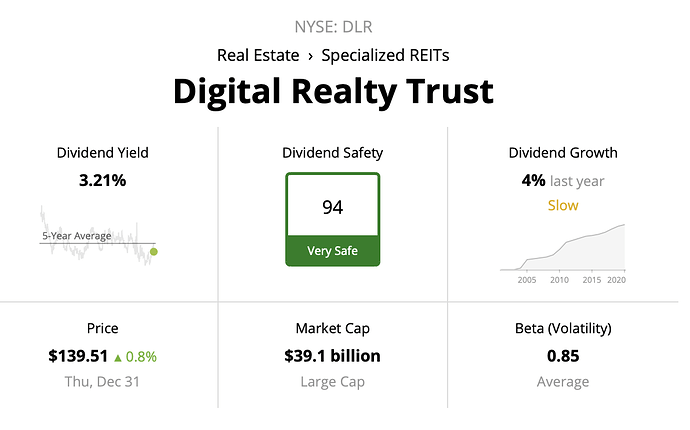

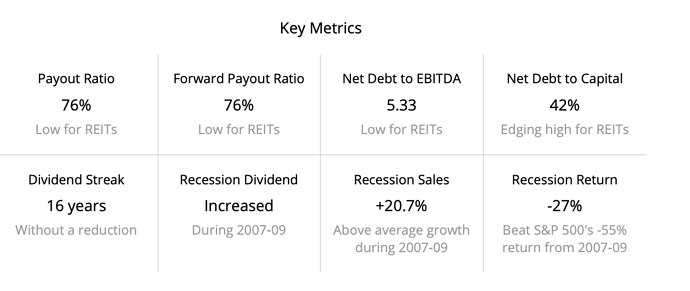

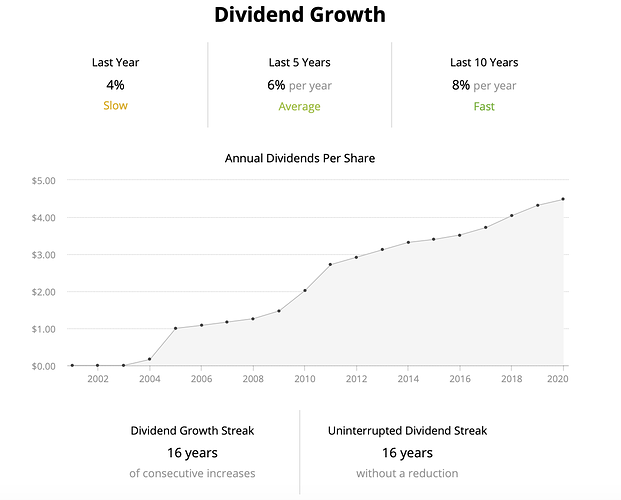

DLR: Otras empresa que pese a no salir especialmente bien parada en el CQSS, tiene muy buenas referencias en el chat de S.A. respecto a inversiones y futuro. Un REIT de centro de datos, de los mayores de mundo y en un sector que no para de crecer.

Comprada a precio aceptable en el suelo de este mes, con RPD de 3.4%.

Los números no son espectaculares, pero confío en el futuro de la empresa y su nicho.

-

NEE: Amplío posición. Se supone la utility USA de mayor calidad y además energía renovable, que está muy de moda. RPD mediocre pero le espero buen TR por su crecimiento. Recordad que hace poco intentó fagocitar a DUK.

-

RIO: Pues con la venta de IMB me quedaban sueltas unas libras. Diageo se disparó, así que completo posición de una de mis mejores inversiones (comprada en Brexit y tras aumentar precio medio, está en +92%).

-

ABBV: Con el dinero de venta de TSLA. Farmacéutica, RDP 5% y reciente incremento de 10% en el mismo.

-

AMGN: Con el dinero de TSLA. Otra empresa de Farmacéutica-biotecnología, de gran calidad y con reciente incremento de dividendo de 10%. RPD 3%.

-

ITW: Comprada antes de ex-date. Precio caro pero industrial de mucha calidad que quiero aumentar. Baja RPD pero estero buen TR.

-

BEP: Este año esta empresa se ha salido. Me ha dado acciones de BEPC por split y ahora en diciembre nuevo split 3:2. Con esta compra completo posición y mantengo YOC 5%. La tengo en +69%.

Recortes de Dividendos:

- Abril: RDS (recorte 66%), San (suspensión).

- Mayo: DIS (suspensión), IMB (recorte 33%).

- Junio: SPG (recorte 38%).

- Diciembre: D (recorte 33%). de 94c a 63c.

- Enero 2021: REP (recorte 35%)

Dividendos congelados en CVS.

Dividendos:

A pesar de las compras y movimientos hechos de cara a este mes, he recibido un 8% menos que 2019.

Así pues en el total de los dividendos de 2020 no se cumple objetivo.

Historia del nefasto 2020

Una breve recapitulación.

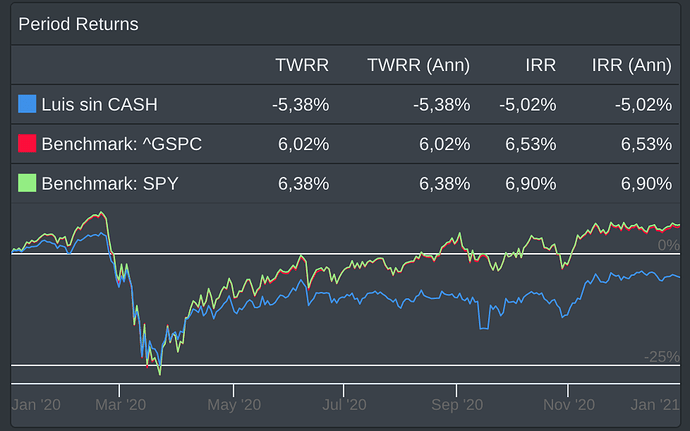

TWRR -5,38% (SPY 6,38%).

Esa diferencia que se ha marcado la cartera tras caer al mismo nivel en marzo 2020, lo han marcado las FAANG-tecnológicas de las que tanto se habla. Es lo que hay. Teniendo en cuenta el año que hemos llevado, a pesar de las grandes recuperaciones, ya me doy con un canto en los dientes tener tan sólo un -5%.

Ventas:

Desde luego, mucho B&H no hay ![]()

Las ventas han sido o para aumentar calidad de cartera (sacar peor calidad), mal rendimiento (muchas vences va todo unido) y la pájara de HRL.

- MAP

- Engie

- Veolia

- SAN

- SPG

- AzValor

- IMB

- HRL

- SYY

- TSLA

- REP

Dividendos:

Desastre.

En 2020 he cobrado un 5% menos que 2019. Pese a bastante cantidad de nuevo dinero invertido.

Obviamente, hay diferencia entre los incrementos de capital y dividendos los primeros años a después.

El crecimiento “orgánico” de los dividendos de una cartera es el calculado a partir únicamente de los incrementos de las empresas y dividendo reinvertido, no del nuevo capital, pero la verdad no sé cómo separar en los cálculos.

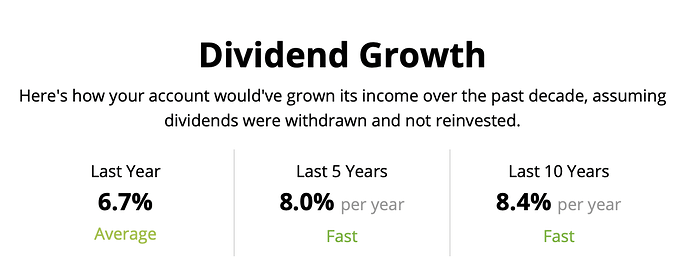

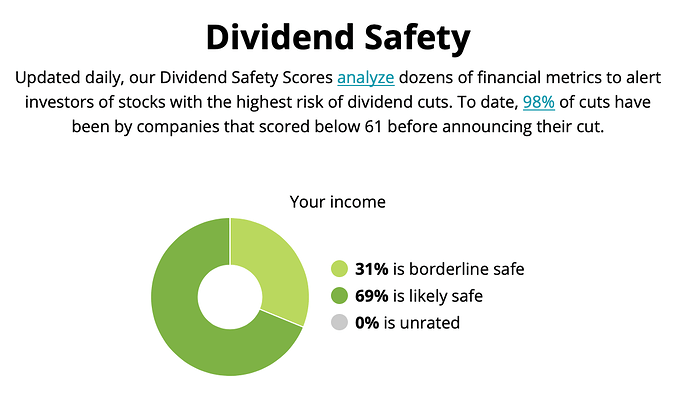

En la página SSD este el incremento que calcula, pero es falso ya que no tiene en cuenta empresas no-USA por lo que UK e IBEX no están.

En resumen. No se ha cumplido el objetivo previsto y además he ido algo hacia atrás.

Para 2021, teniendo en cuenta mi gran ponderación USA, la divisa va a afectar condicionando por el momento una disminución de aproximadamente 10% al cambio, por lo que también dificultará cumplir un incremento para 2021.

La buena noticia: a cambio desfavorable para dividendos, favorable para compras.

Asunto Chowder:

¿Drogas, ¿aburrimiento?, ¿ha visto la luz?.

En dos meses ha tirado por tierra los criterios DGI y se ha lanzado al salvaje Oeste del High-Growth. Sin embargo, tiene en cuenta el TR, justificando que busca mucho crecimiento y se permite sacrificar crecimiento de dividendo por estar varios años por delante del objetivo previsto (hoja de ruta).

He seguido pegando los movimientos que hace en la cartera de su hijo, pero llegado este momento, pienso no son de utilidad para aquellos que se acerquen al estilo de inversión DGI e incluso puede desorientarlos (entre los que me incluyo). Sobretodo porque quien entra suele leer por el final en vez del principio.

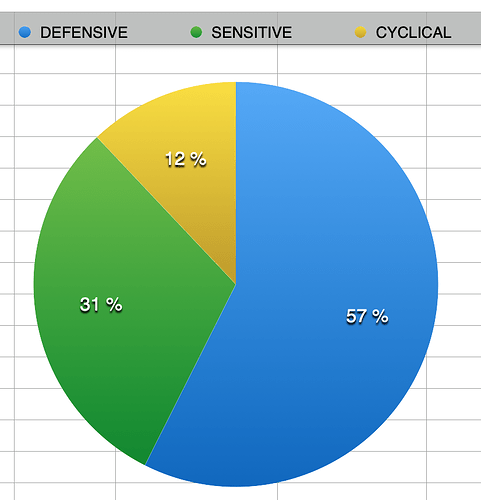

Cartera:

Teniendo en cuenta que no cubre bien empresas UK e IBEX (usa los ADR), así queda a final de 2020.

Objetivos 2021:

- Unas jornadas Objetivo2035, CZD o lo que se tercie.

- Una visita a Zaragoza (o Pirineos) para tomar unas birras.

- Venta de los fondos Cobas y Magallanes. Todo el dinero a compra de empresas para intentar aumentar las posiciones más rezagadas.

- Cobro de dividendos >10% respecto a 2019-2020.

- No caer en el lado oscuro (al menos, no mucho).

- Juntar las ganas para empezar a estudiar la oposición que se acerca.

Y mejor no sigo que esto se pude hacer eterno con lo de las proposiciones de año nuevo.

Este año he pedido a los Reyes Magos: El Hilo de @ruindog.

Espero hayáis tenido unas buenas fiestas y os deseo lo mejor para 2021. Al menos, no acaba en 5…

y ahora, con todos ustedes…

Lo vi, lo vi, ahí to chiquitínnnnnnnnn según se mira a la derecha del que queda a la izquierda tirando un poco p’arriba y otro poco p’abajo ![]()

![]()

![]()

Con lo de los dividendos no te fustigues en exceso, es posible que sea la tónica general habida cuenta de cómo ha ido el año.

El crecimiento “orgánico” de los dividendos de una cartera es el calculado a partir únicamente de los incrementos de las empresas y dividendo reinvertido, no del nuevo capital, pero la verdad no sé cómo separar en los cálculos.

Con esto ando igual, esta misma tarde comentaba que no veo manera fácil de hacerlo. En mi caso creo tenerlo medio resuelto mentalmente. Y digo mentalmente porque me falta intentar llevarlo a la práctica … Yo tengo en una de las hojas donde registro las posiciones segregadas las que voy comprando/añadiendo en cada operación, que luego se agregan y forman los totales de ese activo. Pero como cada nueva operación queda segregada y se le calculan los dividendos que va generando sería cuestión de crear/aplicar las fórmulas para mediante criba de fechas ir agregando si procede o no y de esta manera poder obtener un total con nuevas aportaciones incluidas y otro sin ellas. Pero del dicho al hecho … a ver si hago por ponerme a ello y lo intento plasmar a ver que sale.

Aunque lo de separar también lo que provenga de reinversión de lo que provenga de capital nuevo lo veo difícil, por no decir imposible ahora mismo. Al menos creo que podré obtener lo procedente de crecimiento puro, sin reinversión.

Feliz año 2021 para ti también, buen trabajo haces con tu hilo.

Un saludo.

Una visita a Zaragoza (o Pirineos) para tomar unas birras.

Si que te pegas kilómetros para beber cerveza! xD

Cómo te ha dicho, @ciguatanejo, @luisg, no te fustigues con los dividendos. Recuerda que hace un año nos dábamos palmaditas en la espalda con el año tan tremendamente bueno que habíamos tenido. Este ha tocado cruz…

Al final esto vendrá igual que la bolsa a largo plazo, en forma de diente de sierra ascendente.

Por otro lado, tremenda cartera. Muchísima calidad y poquita mortadela de aceitunas. Si señor.

Un abrazo

Al final otro criterio para comprar empresas será que su logo sea rojo para poder camuflar mejor el del SAN

Un -5% para un año como este no está nada mal, además viendo que has aprovechado para hacer limpieza por el camino. Lo aprendido referente a comprar calidad ya se notará en futuros años.

Lo de Chowder ya veremos como le sale, igualmente tenemos que ver que él juega con que ya tiene los dividendos que necesita, así que la sensación se centra en quedarse con ese flujo que ya le sirve y con lo nuevo a ver si pega algún ‘pelotazo’. Podemos decir que se ha visto como Roberto Carlos, pero su opción ha sido más ‘agresiva’.