Pues la SICAV de Francisca Serrano va fenomenal

Los Gestores Value también lloran.

- Francisco García Paramés asegura que por ello han comprado valores fuera del Viejo Continente.

- Otros gestores como Gonzalo Lardiés o Ángel Fresnillo también se quejan de los precios caros de la renta variable.

- Los productos ‘value’ se están quedando atrás en el ranking de 2017, que lideran en España los fondos menos activos.

Me parece extraño que se quejen de que Europa está cara, cuando en 2015 y 2016 ha dado buenísimas oportunidades.

¿No leyeron a Cazadividendos en su post sobre Europa de febrero de 2016?

El problema es que al no aprovechar estas oportunidades y equivocarse en algunas apuestas, tienen que jugar al doble o nada con empresas como Teekay.

Me pregunto si los foreros de cazadividendos lloran alguna vez

Hay varias razones por las que un gestor de fondos lo hará peor que cualquiera comprando una selección de 25 valores por ejemplo :

- Comisión fija, no asociada a beneficios.

- No tienen su capital invertido en el fondo.

- Tratan de no arriesgar. Prefieren acabar con ganancias mediocres, pero positivas . Poco riesgo, poco beneficio.

- Son netamente alcistas.

- Están obligados a estar invertidos, por lo que se comerán subidas y caídas siempre.

- Si tienen una gran capitalización invertirán en acciones de grandes empresas únicamente con lo que su rendimiento será muy parecido al de un índice (por ejemplo el 40% de la capitalización del nasdaq son 6 empresas)

Los fondos de Francisco García Paramés básicamente no invirtieron en el 2015 y en el 2016 porque no existían. El periodo de inactividad que firmó Paramés tras su salida de Bestinver en el 2014 era de dos años, así que dificilmente podía llevar a cabo las compras que comentas.

En relación a la escasa rentabilidad de Paramés en este 2017 puede ser algo circunstancial (otros fondos value como True Value o Valentum lo están petando), ya que en una inversión con un largo horizonte temporal no puede ser evaluado por pocos meses. Yo veo claro el tema de Teekay y Aryzta, no me parecen apuestas todo al rojo o al negro.

Periodos como el actual ya lo hemos vivido. Los que ganaban un 10% diario con sus Terras y sus empresas puntocom se reían de Buffett y Paramés, y en el 2001 se demostró quién había invertido de forma correcta y quien había estado ganando fruto de la suerte y estando al rebufo de burbujas. De hecho, uno de los fondos españoles más rentables de este año es uno del Ibex de Caixabank que en 10 años tiene rentabilidades anualizadas negativas.

En conclusión y retomando el hilo principal, es imposible aprovecharse de los precios fe 2015 cuando tu fondo existe desde el 2017.

Un saludo.

Hablar de que un fondo que se ha iniciado en enero de 2017 tenía que haber comprado X o Y en 2015 o 2016 ya invalida cualquier argumento. Pero es que, incluso aunque el fondo hubiera estado invertido antes, la tesis sigue siendo la misma; ¿qué importa si hace 2 (o 20) años la bolsa europea estuvo barata, si lo que él dice es que hoy está cara?

Creo que para dar un argumento lo razonable es informarse mínimamente. Si lo hubieras hecho, sabrías que Parames no se justifica por los malos resultados que va a obtener, sino que sólo explica el motivo por el que muchas de sus inversiones están fuera de Europa. Es más, en su conferencia él considera que su fondo internacional tiene un potencial de revalorización muy grande (70%), por lo que piensa que durante los próximos años va a batir a los índices (a los que otorga poco potencial en general).

Lo que intento explicar es que eligiendo nosotros acciones en 2015 y 2016 no necesitamos un fondo.

Sobre justificarse, entiendo que simplemente puede ser una respuesta a un periodista. Le dejas a un señor tu dinero para que invierta por ti. Te cobra el 2% anual o lo que sea. No hay garantía de éxito, sólo resultados pasados.

El gestor es un insider de la industria y goza de toda la publicidad gratuita de los medios más importantes. Y cuando el fondo Iberia baja en el anual y Teekay pierde un 7% la pasada semana dice que encontrar valor en Europa está difícil.

Perdona, pero es que sigo pensando que tu interpretación no es la correcta. Tú puedes pensar que en 2015 y 2016 no necesitas un fondo, y eso puede ser cierto o no serlo (dependerá de la rentabilidad que hayas obtenido en cada uno de los ejercicios). Sin embargo, él no se justifica de ninguna manera; esa frase está sacada de su conferencia anual de inversores, en la cual le preguntan el motivo por el cual tiene una parte relevante del fondo invertida en Asia y América y menos en Europa, y su respuesta es que Europa, en genera,l está cara. Eso no es ninguna justificación de ninguna rentabilidad pasada, presente o futura, es sólo la explicación del motivo por el cual tiene distribuida la cartera de esa forma. En cualquier caso, es muy sencillo, cualquier persona que quiera hacerlo, podrá compararse durante los próximos años y ver si obtiene o no más rentabilidad que este u otros fondos, y de esa forma ver si es capaz de batirlos. El que sea capaz de sacar más rentabilidad a 5 años, lo lógico y normal es que invierta por su cuenta.

No entiendo muy bien qué quieres decir. ¿Publicidad de la prensa? Es de los pocos gestores activos que ha batido a los ínfices de forma consistente durante más de un cuarto de siglo.

¿Para ti fue el performance de Buffet desde el 97 al 2000 fue un engaño y una estafa? ¿O fue fue consecuente con sus ideas y no se metió en burbujas que arruinaron a muchos?

Por cierto, en du conferencia dijo que su fondo nacional se había revalorizado un 10%. Lejos de sacar pecho, afirmó que dichos resultados fueron consecuncia de la suerte en el corto plazo.

Si tienes razón Darío sobre los resultados pasados, pero sobre lo que pasará a partir de ahora nadie lo sabe, y lo estáis dando por hecho.

Y si es así, lo lógico es llevar en cartera Teekay y Aritza o directamente los fondos de Paramés. ¿Los lleváis?

Decir que un fondo tiene un 70% de posibilidades de revalorización es publicidad. Garantía ninguna.

Creo que interpretas las cosas como te interesan y no como son. Paramés no ha dicho en ningún momento que su fondo tenga un 70% de posibilidades de revalorización. Lo que ha dicho es que el potencial de revaloración del fondo es del 70%; es decir, que analizando las compañías que componen el fondo, y la valoración que él da a las mismas, considera que su valor es un 70% superior al actual. Otra cosa es que mañana o pasado, o este año, el fondo vaya a subir, bajar o quedarse igual, porque eso nadie lo sabe (como el propio Paramés se encarga de repetir continuamente). Y por cierto, yo sí que soy partícipe de uno de sus fondos, y es una de mis principales posiciones, y llevo siendo partícipe de fondos suyos desde hace 12 años y, la verdad es que me ha ido muy bien. Por supuesto, nadie garantiza que él lo vaya a hacer bien los próximos 25 años, tal y como ha hecho los 25 anteriores, pero yo desde luego le doy bastante confianza con ese track record. Por otro lado, tampoco nadie da ninguna garantía de que cualquier acción (o la inversión en bolsa en general) vaya a comportarse igual los próximos años que cómo lo ha hecho en el pasado. La incertidumbre es inherente a la inversión.

No estoy muy de acuerdo con la idea que se transmite, personalizandolo en Paramés, porque no creo que haya llorado en absoluto. Simplemente ha explicado que aunque tradicionalmente sus inversiones se localizaban mayoritariamente en Europa, el hecho de ver pocas acciones baratas a día de hoy le ha hecho invertir en otras zonas del resto del mundo. De ahí a llorar creo que hay un trecho.

Por otro lado, en el caso de Paramés creo que su trayectoria y sus números lo avalan. No es un vende-humos ni nada por el estilo. Lo que no quita para que se equivoque y cometa errores. Él es el primero que lo advierte.

Y ya por último, aunque tienes razón en lo que comentas, en mi caso particular mi pequeñísima participación en Cobas no es buscando que inviertan en Basf, Shell, Allianz, etc…que son empresas mundialmente conocidas y en las que me resulta sencillo invertir, si no que precisamente me interesa que busquen opciones como Israel Chemicals, Teekay, etc…que son empresas que creo que quedan fuera del círculo de competencia de un inversor particular aficionado.

Los fondos value buscan empresas que piensen que están infravaloradas para que, si se equivocan, el peñazo sea menor y si aciertan el beneficio sea mayor.

Si piensan que un mercado tiene precios muy ajustados o ven que en otro hay empresas que pueden subir un 50% en vez de un 45%, entonces lo lógico y consecuente es que se metan en las que les dan mayor retorno.

Cuando dicen que Europa les ha echado del mercado, lo que probablemente quiera decir es “Las empresas con la capitalización en la que nos planteamos invertir están a unos múltiplos tan ajustados que el potencial de revalorización que nos sale en nuestros cálculos es demasiado bajo para lo que buscamos o no nos resulta atractivo en comparación con este mismo grupo de empresas en otras geografías”. Pero ya sabes lo que dicen, a buen entendedor, pocas palabras bastan.

Lo cual no quita que tú seas un crack y tuvieras todo en Adidas y te suba un 20% con la presentación de resultados. O que te pillase la oferta de OPA a Unilever y ganases otro 20%. El mercado se comporta como le da la gana y aunque estos gestores tuvieran las ideas correctas y tu no, podrían pasar 5 años y quedar como unos pringados.

Al final buscamos aumentar las probabilidades, pero eso no garantiza nada.

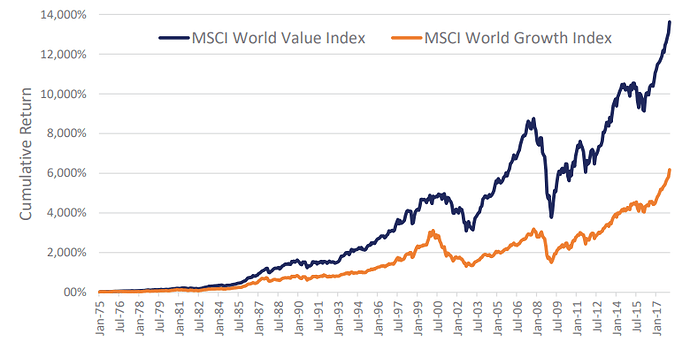

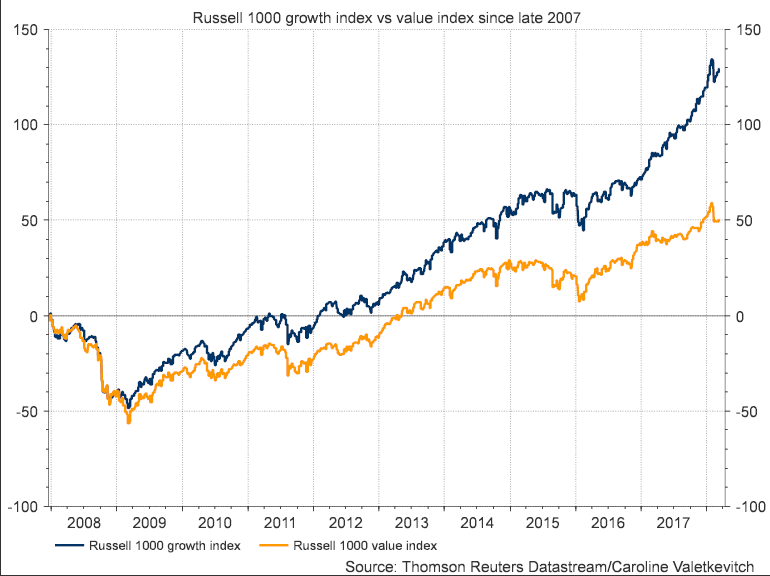

Al value le ha ido muy mal en los ultimos 5 años. Y en los ultimos 15 años le ha ido rematadamente mal. Pero la bola de nieve de la indexación hace que las empresas growth aún crezcan más y eso beneficia al value ![]()

![]()

![]()

Vamos muy mal pero es bueno que vayamos mal y los demás vayan mejor.

No caigamos en la falacia ad hominen y demos por sentado que es falsa su afirmacion solo porque la emita un gestor value.

Hay que analizar el mensaje y no descalificarlo porque no nos guste el mensajero.A mi me da igual si Cobas o Magallanes suben o bajan, y tambien me da igual si Berkshire sube o baja. Lo que me interesa es lo que puedan decir Parames, Terry Smith o Buffett y analizar si es cierto o no y las causas y consecuencias de lo que afirman.

Doy por hecho que los que invertimos por ejemplo en Imperial Brands somos tontos. En 2017 estaba mal y ahora esta peor. Si nos quejamos sera por corporativismo, por no tener ni idea, hacer mal Value, estar equivocados, analizar mal las empresas, etc y si nos quejamos es que ponemos excusas.

Supongo que en 1999 solo podían hablar los que invertían en Terra y ganaban. Los que se quejasen diciendo que era una burbuja y humo serian vistos como corporativistas llenos de excusas por no tener buena rentabilidad y no dar los resultados que se les exigían por aquel entonces.

Y los que hablaban de la burbuja inmobiliaria serian otros que ponian excusas por no haber comprado pisos a tiempo …

Y no defiendo a los gestores Value, critico el mensaje de “si no tienes rentabilidades buenas no puedes hablar de bolsa porque solo estarás mintiendo para justificarte”. Ese mensaje es muy peligroso, viene a decir que todo aquel que no siga la moda o lo que se espera no tiene derecho a opinar y si lo hace le ningunearemos porque no ha dado los resultados que esperamos de el y por lo tanto no puede tener voz ni voto.

No he dicho nunca ésto. Hablamos de gestores profesionales que cobran por gestionar el dinero de otros. Sé que soy muy crítico, pero ¡son 15 años que el value lo hace peor que el growth! Te parece poco! Como para no merecer una crítica!

Hola:

Yo llevo varios de estos fondos value en cartera, con aportaciones desde 2017 que empecé a invertir. Por ahora mi sensación es agridulce, y si sigo con ellos es por 3 motivos:

- Aún tengo liquidez dentro de mi plan de inversión, repartido en años

- Considero que 2 años no es tiempo suficiente para valorar la estrategia de estos fondos

- Creo que son gente muy buena profesionalmente hablando y que lo pueden hacer mejor que los índices

Ahora bien, he visto cosas que no me han gustado nada:

-

Según ellos, desde 2017 es el momento del value. Entiendo que esto es largo plazo y tal, pero si han obtenido rentabilidades tan bajas bajo mi punto de vista es debido a muy malas elecciones en ciertos valores (Aryzta es un error reconocido en una gran posición, y Teekay ya veremos, por ejemplo). Porque sí, el índice value se ha comportado peor que el growth, pero no está en negativo.

-

Ligado con lo anterior, la obsesión de todo este tipo de fondos de irse a empresas raras. Magallanes la que menos (Gestamp, Inditex, Repsol) pero vamos, que siempre parecen querer demostrar su valía con empresas exóticas. Pero también es verdad que esto siempre ha sido así. Igual que el trading/especulación, que anda que no hacen… si no que justifiquen sus inversiones en OHL o Duro Felguera

Y aquí hago mención particular a azValor, el cual no llevo, con sus materias primas. ¿No será que quieren tener razón con su narrativa sí o sí, y están arriesgando demasiado? -

Mucho marketing y autobombo. Todos estos fondos “presumen” de no realizar campañas de captación de clientes y dicen ser humildes en la inversión. Sin embargo, y esto puede ser subjetivo, han aparecido en un montón de medios en repetidas ocasiones siempre diciendo lo mismo, que básicamente es publicitarse.

Y las dos más importantes:

-

Todos ellos, todos, han vendido sus carteras como antirrecesión, que están tan baratas que si la bolsa bajaba ellos no, etc. Bien, en el 4T2018 bajaron lo mismo o más que los índices. Que es normal, a mi no me preocupa que baje, pero me mosquea mucho que se vendan como antirrecesión y como que no van a bajar cuando saben de sobra que si la bolsa baja su fondo también, porque todo baja. Y más aún una cartera con empresas de materias primas, automoción, barquitos, empresas con elevada deuda, etc

-

Tras las caídas de finales del año pasado, han vendido de nuevo el momento de la gestión value porque “antes todo estaba muy caro y no había potencial, tras una bajada del 20%… oh yeah, es el momento y lo vamos a petar”. De esto me mosquea que antes de la bajada el mensaje era el mismo, pese a que resulta que en realidad no veían potencial. Es decir, pensaban que las rentabilidades iban a ser bajas por el momento del mercado, pero hicieron todo lo posible por vender lo contrario y embolsarse la comisión del 2%

Resumiendo, personalmente voy a dejarles más tiempo a ver cómo se comportan y que mensajes transmiten. Pero tengo muy claro que esto es un negocio y están explotando su pasado y vendiendo mucho humo para embolsarse su comisión, con una gestión mejorable. Pero al final esto es “sencillo”, si en 2 o 3 años siguen por detrás de los índices adiós y punto. Lo malo del largo plazo es que ver un error lleva años

Un saludo

El Buffet español.

El Buffet británico.