Tiene un historial corto de incremento de dividendos, segun SA 10 años

Si, es por el recorte de 2008-2010. Pero bajo mi punto de vista es más importante la visión global de si es una empresa que suele subir el dividendo o no. Por que fallen un tiempo a mi no me importa demasiado la verdad. Todas las empresas sufren de vez en cuando.

Lo que hay que tratar de diferenciar es lo de siempre, si son problemas temporales o no

Tienes razón, Vash.

Aunque el ratio Debt/Equity, creo que M* lo calcula con la deuda a largo plazo (sin netear), de todas maneras ni con esas me cuadran las cuentas.

Me voy al balance del 2019 y veo:

Total non current liabilities 2019: 1,62 B

Total equity:14,68 B

A mí me sale Deb/Equity 2019 = 1,62 / 14,68 = 0,11. No sé de donde saca M* el 0,35.

En todo caso las non current liabilities quedan eclipsadas por sus Cash and cash equivalents 2019 de 4,87 B. Por lo que ponerse a calcular el ratio es trabajo pa’ná.

Si, de acuerdo, lo que ocurre es que PFE forma parte de un pequeño grupo de empresas, una pareja, que no son santo de mi devocion.

Y la he tenido en cartera pero no tuve problemas para venderla con plusvalias, para eso si me vale, incluso hasta puede que este sea un gran precio para venderlas despues, o no. Pero para dejarla en cartera a largo plazo, no

Una ración de utilities americanas…

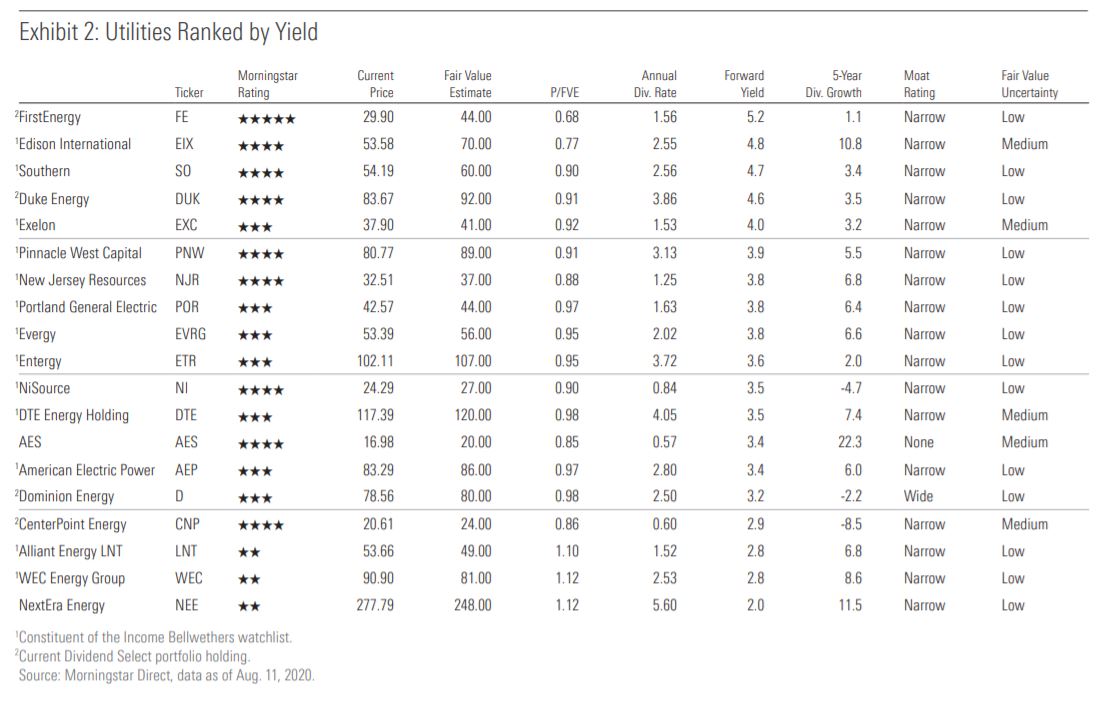

All conventional metrics for valuing utilities using earnings, book value, and dividend yield have come down from the record peaks reached earlier this year. We think the following utilities offer investors an opportunity for capital appreciation and yield well above the peer group.

Edison International EIX will always contend with California political risk. However, California’s progressive energy policies also create more growth opportunities than most other U.S. utilities have. Edison’s electric-only business, recent regulatory success, and $5 billion annual investment plan give us confidence that the company can increase earnings 6% annually beyond 2020. Edison has stakeholder support to harden the grid against natural disasters, integrate renewable energy, and support electric vehicle adoption. Now with the stock trading at a sizable discount to its peers and offering a nearly 5% yield, Edison offers a triple play of value, growth, and income.

We think Duke Energy’s DUK valuation discount to peers is unjustified, given the company’s favorable regulation and investment opportunities that support consistent earnings and dividend growth. Florida remains one of the most constructive regulatory jurisdictions, with sector-leading allowed returns on equity, automatic rate base adjustments, and strong growth investment potential. North Carolina continues to support Duke’s growth investments in electric and gas transmission and distribution infrastructure. South Carolina’s recent rate-setting decision was disappointing, but we think Duke has enough growth in the state to compensate. With the Atlantic Coast Pipeline pipeline canceled, management can now focus on executing its sizable regulated growth opportunities.

Southern SO is undergoing one of the most dramatic transformations in the usually stodgy world of regulated utilities. In 2000, almost 80% of electricity sold to customers was generated using coal. We estimate it will be less than 20% by 2030, and the company recently announced a goal of low- and no-carbon generation by 2050 that will probably require the closure of the remaining coal plants. Nuclear, natural gas, and renewable energy are all increasing their share of generation. Southern has been providing investors with annual dividend increases of 3.0% to 3.5% for the past 10 years, and we expect increases to continue at about this rate.

4 Stocks With Healthy Dividend Growth Potential

These utilities feature low payout ratios, solid investment opportunities, and constructive regulatory environments–though they’re not cheap.

Despite the headwinds posed by COVID-19, utilities continue to have strong growth prospects, healthy financials, and growing dividends. We think the following utilities have the best dividend growth opportunities, boosted by low payout ratios, robust capital investment opportunities, and constructive regulatory environments.

We forecast that NextEra Energy (NEE) can increase its dividend 11.5% annually over the next five years, well above its peer group average and the highest in our coverage universe. Additionally, its lower-than-average 62% payout ratio gives NextEra greater flexibility to increase its dividend as cash flows grow. Constructive rate regulation in its service territories and long-term renewable energy contracts at NextEra Resources provide additional dividend support.

American Water Works (AWK) has begun accelerating its dividend growth with annual increases averaging over 10% during the past seven years. We expect 10% annual dividend growth to continue for the next five years. The company’s 56% payout ratio based on adjusted 2020 earnings is low for the sector; thus we believe there is room to increase the dividend modestly faster than earnings growth.

Sempra Energy (SRE) has derisked its portfolio, focusing on regulated distribution and transmission utilities that are the keys to its healthy capital investment plan. This portfolio pivot, its lower-than-average payout ratio, and cash flows from the contracted Cameron LNG trains should allow Sempra to increase its dividend over 9.0% annually during the next five years.

Lastly, the managers at Atmos Energy (ATO) have targeted a conservative 50% dividend payout ratio. With our 7.5% earnings growth estimate, we believe Atmos’ annual dividend growth could top management’s 6%-8% target during the next five years. Atmos enjoys constructive regulation at all of its subsidiaries.

Many of the utilities we cover have strong growth prospects and healthy financials that should allow them to easily grow their dividends. For a few utilities, however, dividend growth may be more challenging.

Hawaiian Electric’s (HE) shareholders were treated to a rare dividend increase of 3.2% in the first quarter of 2019–the first in 20 years–and a similar increase in 2020. Once past the impact from COVID-19, which likely will result in no increase in 2021, we project average annual increases of roughly 3% for 2022 through 2024. Hawaiian Electric continues to be a confusing story for investors, as it derives roughly two thirds of consolidated earnings from an electric utility and about one third from Hawaii-based American Savings Bank. The Hawaiian economy, driven in large part by tourism, affects both businesses. And that reliance on tourism will weigh on Hawaiian’s dividend growth.

Consolidated Edison (ED) has increased its dividend for 46 consecutive years and raised it 3.4% in January 2020. Indeed, Consolidated Edison’s focus on electric and natural gas distribution, combined with decoupled and forward-looking rates, has produced among the most stable earnings in the utilities sector. We believe the dividend is safe considering the conservative strategy of the company’s nonutility businesses and the favorable regulatory framework for its New York utilities. However, we estimate the economic impact of COVID-19 will reduce average annual dividend increases to about 2.4% over the next five years.

PPL (PPL) plans to spend $13.8 billion at its domestic and international utilities through 2024. These regulated growth opportunities support 4% annual rate-base growth through 2024, one of the lowest growth rates in the sector. Beginning in 2023, we think it will be difficult for PPL to offset an expected decline in returns in the United Kingdom under the proposed regulatory framework. As a result, we forecast dividends will increase less than 1% annually through 2022.

Lastly, PG&E (PCG) suspended its common dividend in late 2017, and the company likely won’t bring it back until at least 2023 based on regulatory requirements in the bankruptcy exit plan. We expect it will take PG&E at least three years post-bankruptcy to accumulate the $6.2 billion of earnings that regulators are requiring before it can initiate a dividend

Lo peor de lo mejor?

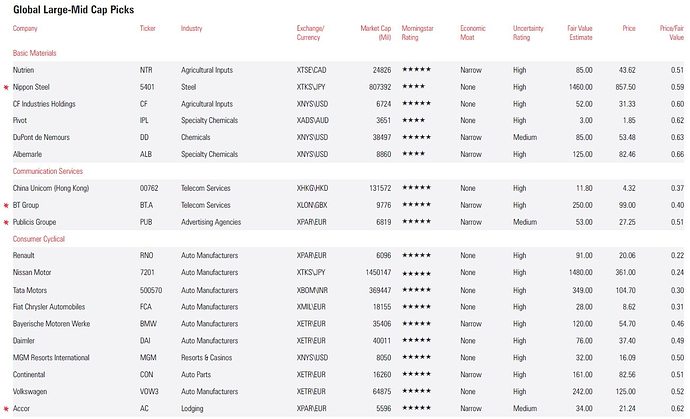

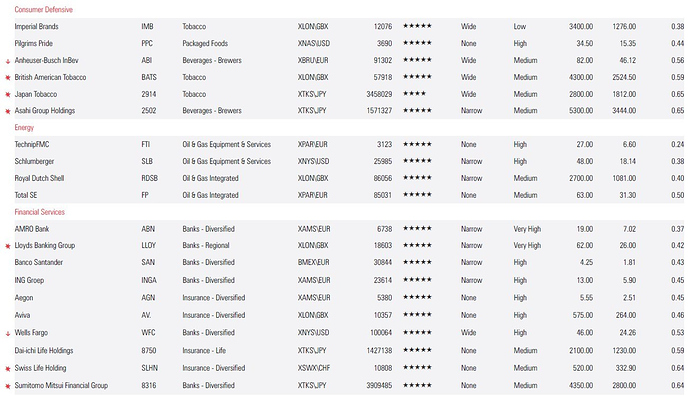

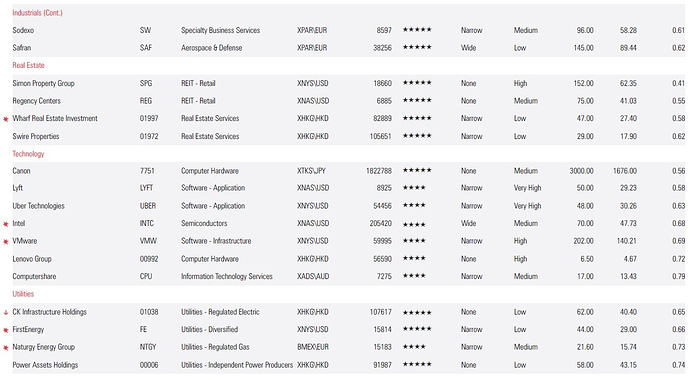

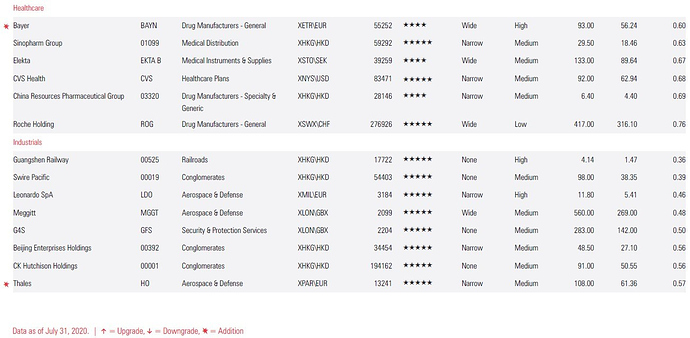

La lista de selección de Morningstar Global Large-Mid Cap ofrece una descripción general de las acciones globales valoradas de forma más atractiva. La lista incluye las acciones de mediana y gran capitalización más infravaloradas sobre una base ponderada por sector y ajustada al riesgo del Morningstar Global Markets Large-Mid Cap Index. La lista no pretende ser una cartera modelo. La lista de selección global de capitalización grande-media sirve como generador de ideas para inversores con acciones prometedoras, divididas en varios sectores.

Caro y barato

El índice Morningstar Global Markets Large-Mid Cap subió un 5,22% en julio para finalizar el mes en 3.869. El mercado parece tener un valor razonable desde una perspectiva ascendente, con el descuento promedio para las acciones en el índice llegando al 1% a fines de julio, un poco menos que el 2% del mes anterior.

En términos relativos, la tecnología es el sector más caro, cotizando con una prima del 19% en promedio al valor razonable. El mayor descuento se encuentra en el sector energético, que en promedio está un 32% por debajo del Valor Razonable.

Si nos fijamos en las valoraciones de la lista de selección global de gran capitalización media, vemos un descuento promedio del 44% del valor razonable. La energía es el sector más barato con un descuento del 62% respecto al Valor Razonable.

La mayoría de los nuevos nombres de este mes provienen de los sectores de consumo básico y financiero, cada uno de los cuales aportó tres nombres. De estos, British American Tobacco tiene el descuento más alto con un 41%.

Los novatos De las acciones que son nuevas en la lista, destacamos los siguientes ejemplos basados en las fortalezas que los analistas de acciones de Morningstar han identificado para ellos:

Nippon Steel

El estímulo fiscal y monetario del gobierno japonés para los próximos Juegos Olímpicos podría impulsar el crecimiento económico nacional e impulsar la demanda de acero. El gobierno chino fomenta la consolidación y la reducción de la capacidad de la industria siderúrgica china; esto podría tener un efecto en los mercados de exportación de Nippon Steel. La reducción continua de costos y la expansión a grados de acero de alto rendimiento pueden mejorar la rentabilidad de la empresa.

Publicis Groupe

Esta empresa opera de manera más eficiente que sus competidores, como lo demuestran los mayores márgenes operativos, tanto en tiempos económicos altos como bajos. La adquisición de Sapient proporciona acceso al mercado de medios de programas y publicidad digital de más rápido crecimiento. Aunque el mercado de la publicidad está cambiando, siempre habrá un gran mercado para el diseño, la producción y la entrega de materiales publicitarios a clientes de todo el mundo.

Se espera que la participación de mercado de Accor Accor , que ahora representa alrededor del 5% del mercado mundial, crezca, ya que la compañía posee el 10% de las habitaciones de hotel en construcción. Las inversiones y adquisiciones recientes (Fairmont, Raffles, Mantra, Mantis, Movenpick y Atton) brindan una diversificación muy necesaria de la oferta y se expanden al atractivo segmento superior de marcas de lujo internacionales.

British American Tobacco

La reciente adquisición de Reynolds America ofrece una mayor exposición al mercado estadounidense, un mercado atractivo con altos márgenes y margen para nuevos aumentos de precios. El volumen global de BAT se distribuye más o menos uniformemente en todos los segmentos de precios, por lo que está bien posicionado en caso de que cambien las preferencias de los consumidores. La presencia directa en el mercado estadounidense permite comenzar a alimentar allí también los productos de tabaco calentados, si no se obtiene la aprobación de la FDA.

Thales

La presencia en los mercados de exportación de defensa de rápido crecimiento, más que los competidores, ofrece oportunidades de crecimiento para mantenerse por delante de la competencia. La fuerte demanda de la industria aeroespacial comercial y una considerable cartera de pedidos a largo plazo respaldan la sólida generación de flujo de caja. La recuperación de proyectos deficitarios en la industria del transporte también significa recuperación de márgenes y crecimiento de beneficios para todo el grupo.

Intel

Como uno de los fabricantes de chips más grandes del mundo, controlando la mayor parte del mercado de PC y servidores, Intel puede liderar el camino en tecnología si continúa invirtiendo fuertemente en investigación y desarrollo. Esta tendencia continuará por el momento. Una serie de adquisiciones inteligentes han fortalecido significativamente la división de inteligencia artificial, particularmente en automotriz a través de las adquisiciones de Altera, Mobileye, Nervana y Movidius. La división de centros de datos se ha beneficiado del crecimiento de los servicios móviles. Los procesadores para servidores es y seguirá siendo el mercado de mayor crecimiento por el momento.

Consulte la lista completa de selección de capitalización media-grande para agosto aquí:

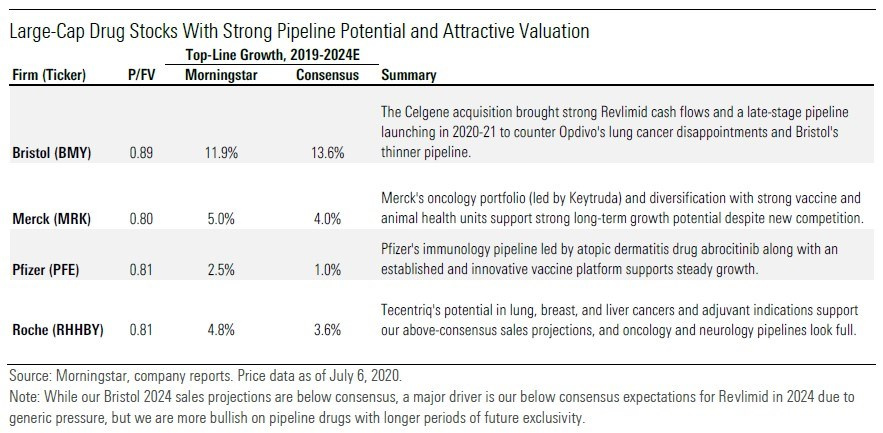

Las cuatro grandes bajo el microscopio

Según los analistas de Morningstar, los inversores subestiman las sólidas posiciones de Roche, Bristol, Merck y Pfizer por diversas razones. Una pequeña descripción:

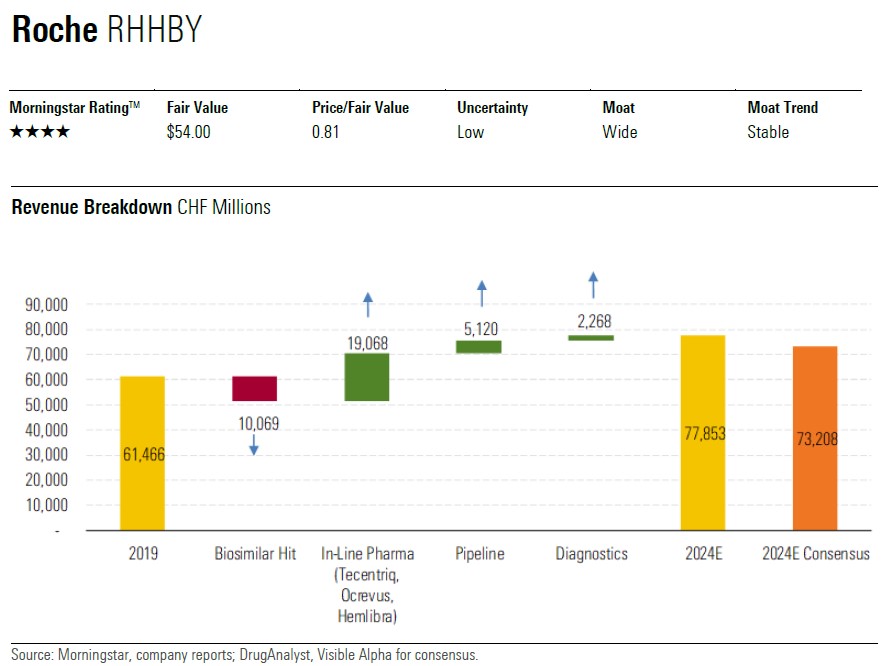

En Roche , Morningstar espera en el campo de la inmuno-oncología que Tecentriq sea aprobado como un medicamento que los médicos pueden recetar para múltiples cánceres. Según Morningstar, esto arrojará alrededor de 11.300 millones de dólares (unos 9.600 millones de euros) para 2024, en lugar de los 6.400 millones de dólares (5.400 millones de euros) que suponen otros analistas.

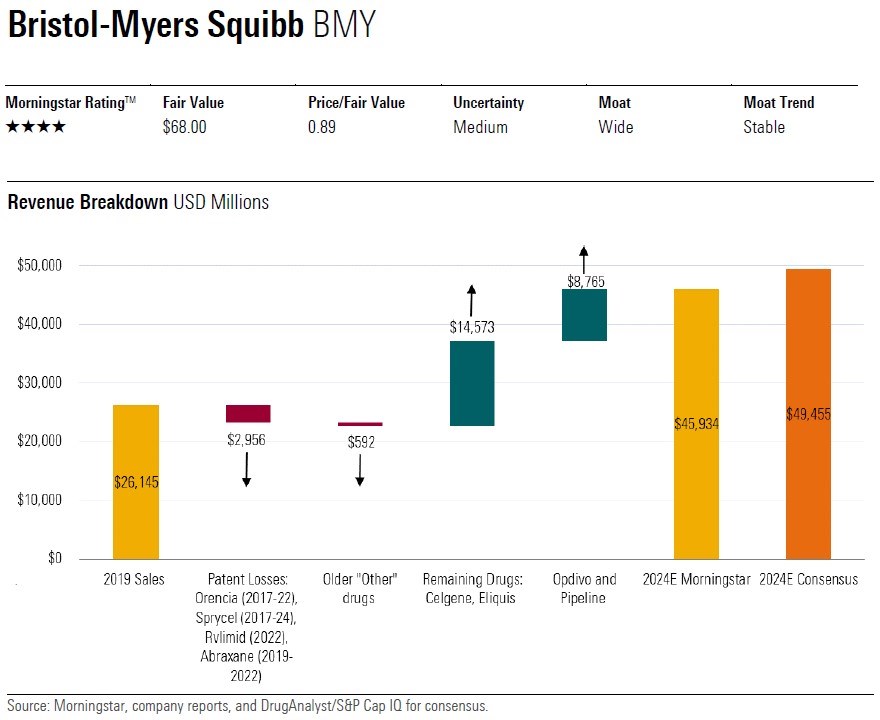

Para Bristol-Myers Squibb , el equipo de Morningstar espera una valoración más alta que otros analistas debido a su activo Opdivo y la adquisición de Celgene. Esto garantizará un fuerte flujo de caja en 2022, el lanzamiento de múltiples éxitos de taquilla potenciales en 2021 y una gran cantidad de asociaciones con otras empresas biotecnológicas y farmacéuticas, con las que Bristol llevará a cabo una investigación de fase inicial sobre varios medicamentos.

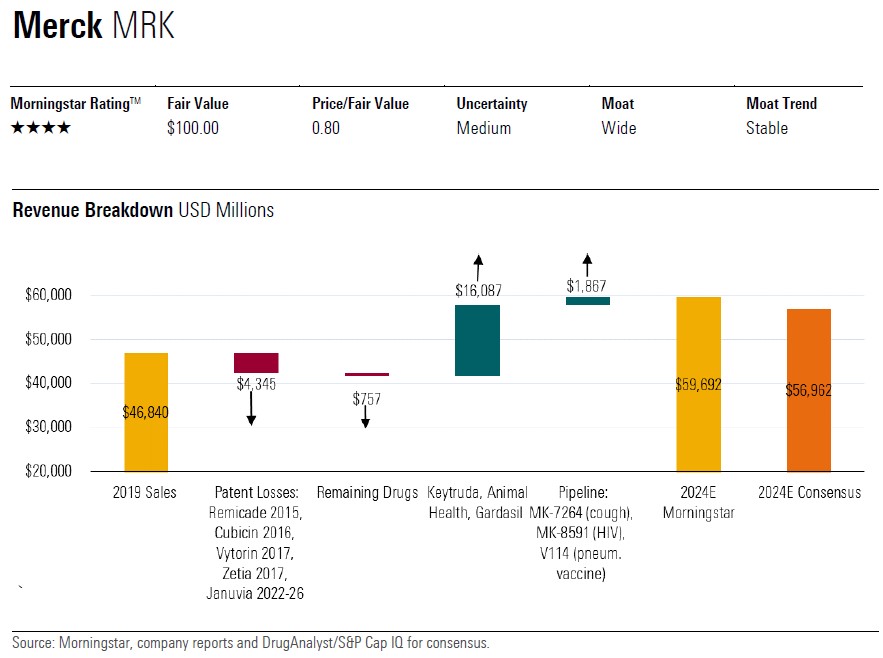

Merck : Morningstar espera que esta compañía farmacéutica continúe dominando el mercado con su medicamento Keytruda, una inmunoterapia prescrita en pacientes con cáncer de pulmón. Y también asume que Merck recibirá la aprobación regulatoria en el futuro para recetar Keytruda para otras enfermedades. Además de Keytruda, Morningstar también espera mucho de Merck debido a su negocio de vacunas y medicamentos veterinarios.

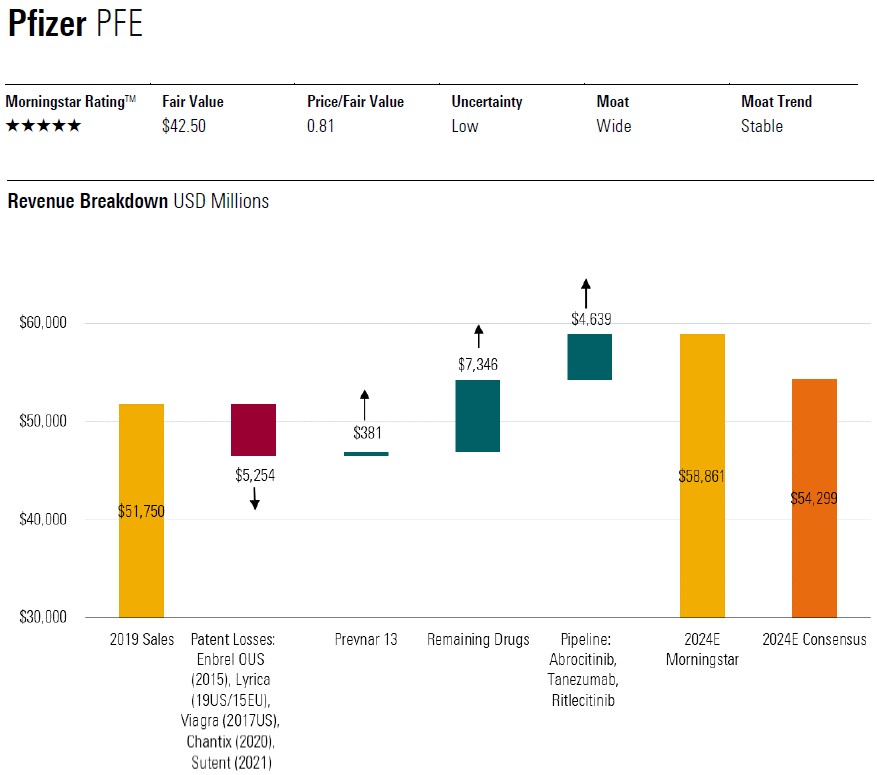

Finalmente, Pfizer . Eso crea una línea prometedora de medicamentos que ofrecen algún tipo de inmunoterapia. Esto dará como resultado varios medicamentos, como abrocitinib, que se prescribe para pacientes con eccema atópico. Finalmente, tres vacunas deberían proporcionar un crecimiento adicional para Pfizer: una contra neumococos, una contra C. difficile intestinal y una contra el virus respiratorio RSV.

Curiosa definicion pero este es el secreto de las farmaceuticas ![]()

![]()

![]()

Solo disponible de forma gratutita durante una semana

Morningstar ofrece una visión general mensual de las acciones europeas con valoraciones más atractivas. La lista de Septiembre 2020 incluye las acciones más infravaloradas sobre una base ponderada por sector y ajustada al riesgo del índice Morningstar European Market Large-Mid Cap

Morningstar ofrece una descripción general de las acciones globales valoradas de forma más atractiva. La lista de Septiembre 2020 incluye las acciones de mediana y gran capitalización más infravaloradas sobre una base ponderada por sector y ajustada al riesgo del Morningstar Global Markets Large-Mid Cap Index

¿Sabéis como sacar las empresas que forman los índices de morningstar? Solo me salen los sectores.

Como este por ejemplo: Morningstar US Small Growth PR USD

https://indexes.morningstar.com/our-indexes/all-asset-types/XIUSA0010L

Al final de la página las tienes

Por si le interesa a alguien hay un ETF que replica este índice