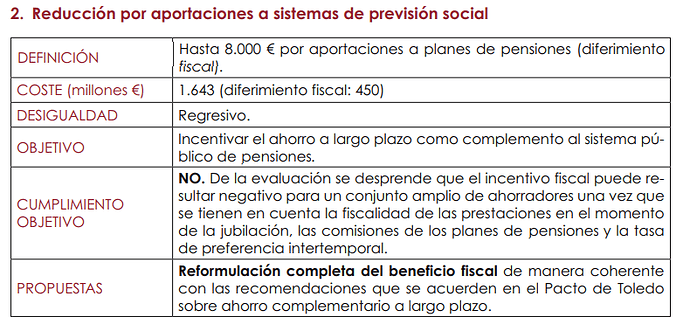

Los planes de pensiones estaban diseñados “fiscalmente” para los “ricos” y para cobrar comisiones los bancos. Dejando de lado lo de las comisiones y teniendo en cuenta las cantidades anteriores de desgravación:

La desgravación se producía por restar la cantidad que metías en el PP de tú sueldo. Esto beneficia a los que más ganan, ya que los últimos 8.000€ están gravados con tu tipo más alto (la progresividad y eso) y si ganas poco o muy poco el último dinero de tu sueldo que está gravado tiene un tipo muy bajo o nulo.

Para una persona que gana 1.000€ al mes (14.000€ al año) y metiera en un PP el 4.000 € (no podía ser más del 30% o 33%, ya no recuerdo exactamente), se podía ahorrar 965 €, ya que pasaba de ganar 14.000 € a ganar 10.000€. 965 € es lo que se tributaba por 14.000 € cuando @cazadividendos hizo el artículo en el que pusiera la tabla con ganancias del capital y ganancias por trabajo (saco de esa tabla la cantidad de 965€).

Con los años se supone que aumentarás tus ingresos y cuando te jubiles y recuperes el PP funciona al revés, todo lo que saque se suma a la pensión como sueldo y como presumiblemente la cantidad sea mayor, presumiblemente los impuestos serán mayores ya que pagarás por todo lo retirado, no solo por las ganancias.

Sin embargo, para alguien que cobrará 100.000 € al año pasaría de pagar 36.004 € a 32.244 € (aprovechando los 8.000€) más o menos la mitad de lo que metes en el PP. Si fueran 4.000 € también serían casi la mitad ya que estaba en los tramos más altos.

Pero cuando esa persona se jubile, con la pensión no va a llegar nunca a esa cantidad de ingresos y la recuperación del PP si se hace poco a poco le supondrá pagar la mitad o menos en impuestos que lo que se había desgravado. Está es la supuesta ventaja a los “ricos”.

Todo esto es suponiendo que se mantienen las condiciones fiscales en el muy largo plazo (toda tu vida laboral).

Ante esta situación, al inicio de mí vida laboral, no me merecía la pena ni por la desgravación ni por el tiempo que me quedaba.

La cosa cambió hace 6 años. El sueldo si merecía la pena ser reducido por desgravación y además ya sabía que este culo no iba a moverse por dinero durante largas temporadas, por lo tanto podría rescatarlo hasta cierta cantidad sin pagar nada de IRPF. Solo este hecho hace que la inversión, a pesar de ser en el PP de Cobas ha sido más lucrativa que solamente la revalorización del PP. Tanto más lucrativa cuanto más alto fuera tu sueldo.

Todo esto es independientemente del PP escogido, pero evidentemente si el PP escogido tuvo un buen total return pues mejor que mejor.

Ha día de hoy, puedes hacer el mismo truco?, si, pero la cantidad total ahorrada será mucho menor por solo poder poner de 1.500 € en 1.500 €, a no ser que la parte de la empresa sea soculenta.