Buenas a todos,

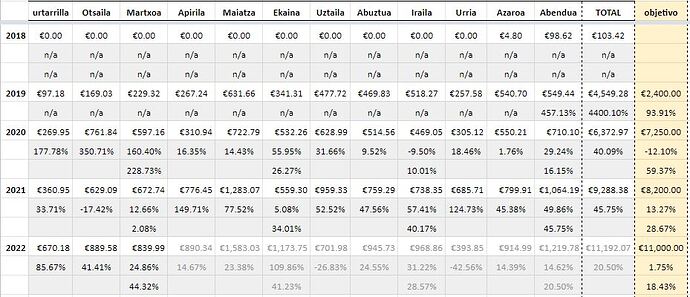

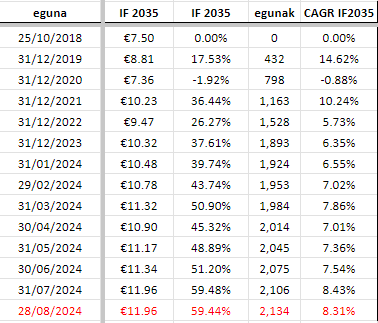

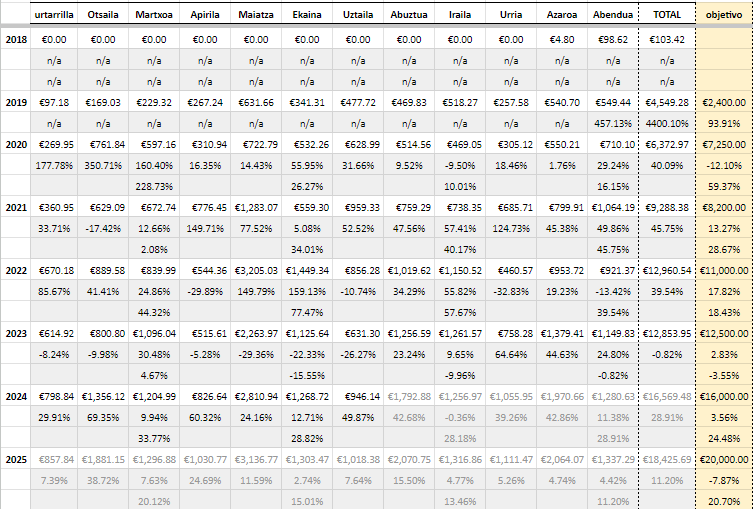

Han pasado ya 6 meses dela año y toca hacer resumen de 6M. El año no iba tan mal hasta que llegamos a Junio. Vaya ostia… de estar positivos hemos pasado a estar en negativo. En cuanto a los dividendos, ha habido ciertos extras que han ayudado a aumentar el dividendo proyectado hasta final de año, pero bueno, ya lo iremos desgranando poco a poco.

Situación cartera

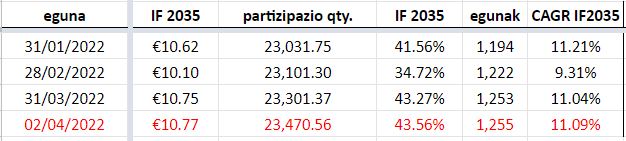

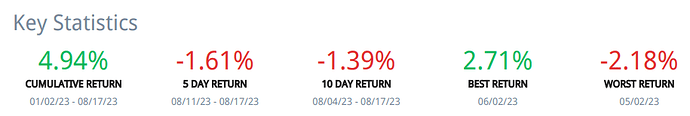

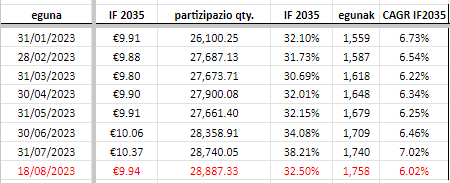

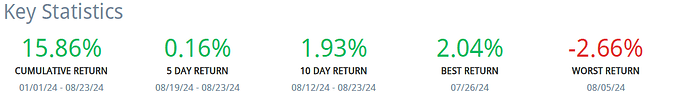

Como ya he comentado, el año iba en positivo hasta que hemos llegado a Junio, nos hemos llevado un “buen viaje” (-8.98%).

La rentabilidad YTD está al -2.67%.

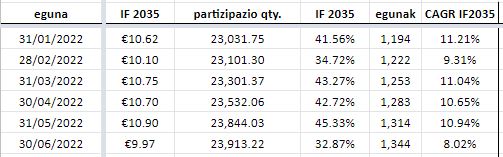

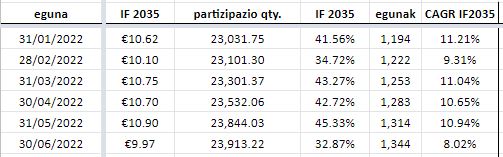

En cuanto a la revalorización de la cartera desde el principio, a finales de Junio se sitúa en un 32.87% lo que nos llevaría a un 8.02% anualizado.

Hay números que no me coinciden pero son los datos que me da el IBKR y todos estos datos de rentabilidades los suelo coger como orientativo. No me rompo la cabeza con que esté bien, mal desajustado o lo que sea… Los datos están TWR y no en MWR.

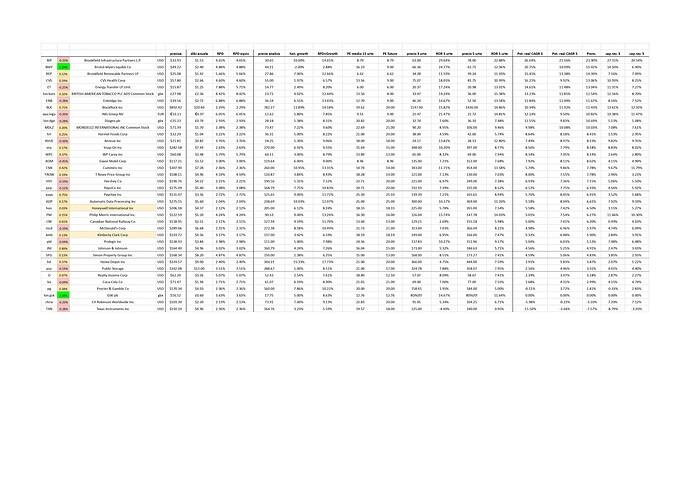

Compras

Energia: ET

Consumo defensivo: PM

Utilities: BIP

Industrial: CMI

Financieras: TROW, BLK, ARCC, MAP, ING, BNP

Consumo cíclico: VFC, ITX

ETF: XCS6 (acciones chinas que cotizan en HK), 36bz (acciones chinas que cotizan en Shanghai)

Ventas o Rotaciones

En las rotaciones he seguido con la estrategia de aflorar pérdidas. En abril vendí acciones de Shell que había comprado en Febrero. De igual manera, en Mayo vendí las acciones que había comprado de Fresenius en Marzo y en Junio vendí las acciones de ITX que compré en Abril. El último movimiento en este sentido ha sido la compra de Mapfre el 6 de Mayo que venderé el 9 de Julio. De Mapfre tengo intención de quitarme toda la posición pero eso os lo explico a continuación.

En mayo, el día que nos dieron las acciones de “Warner Bros”, las vendí y simplemente acumulé liquidez.

Tal como ya comenté en su día, en Mayo vendí MMP y compré ING y BNP.

En Junio he vendido TEF (lo comente en su hilo), AXA y Allianz. Esto lo estoy acumulando en liquidez.

En Julio, pienso vender toda la posición de MAP, ENG e IBE. Estoy en duda de quitarme todas las Bayer o quedarme con ellas. De España me quedarían Repsol e Inditex. De Europa, me quedaría con ING, BNP, “BAYER”, Fresenius, Shell y Unilever.

En UK estoy pensando deshacerme de AVIVA pero todavía no estoy seguro.

Toda la liquidez la estoy acumulando, no por temas de Margen ya que en estos momentos la cartera ya está en una situación muy holgada.

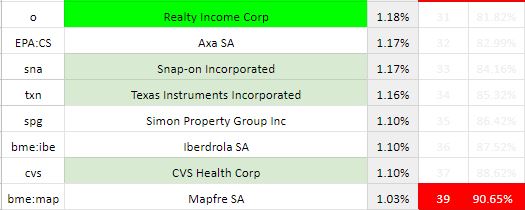

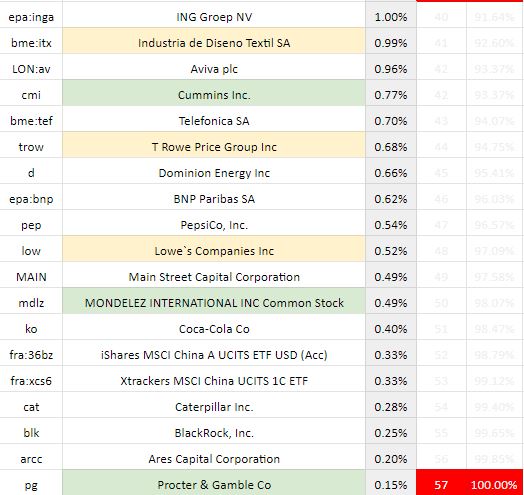

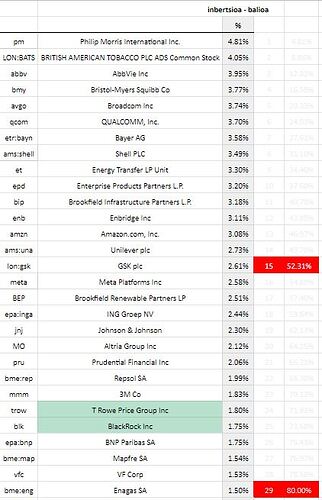

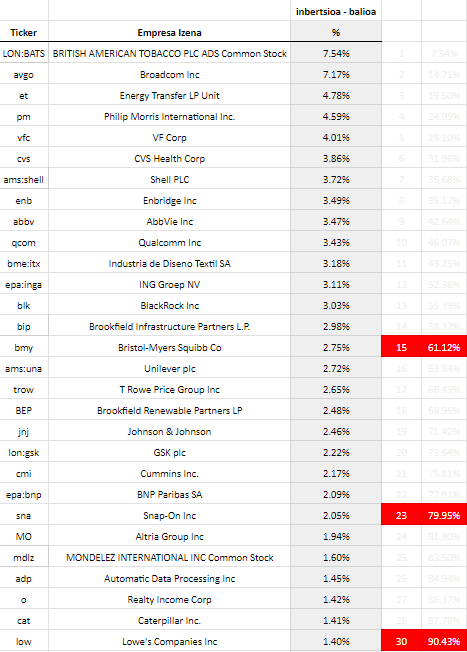

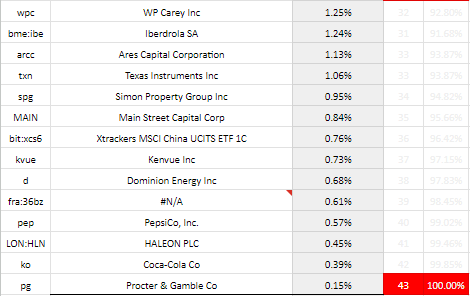

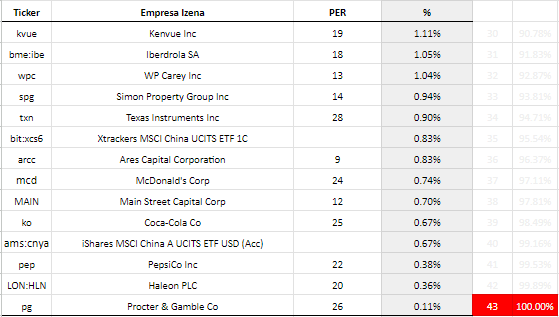

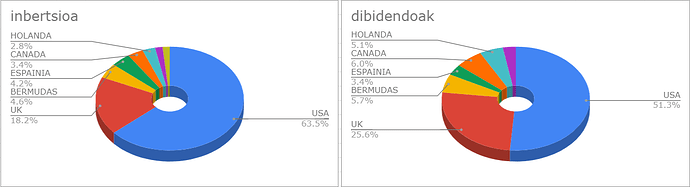

Composición de la cartera

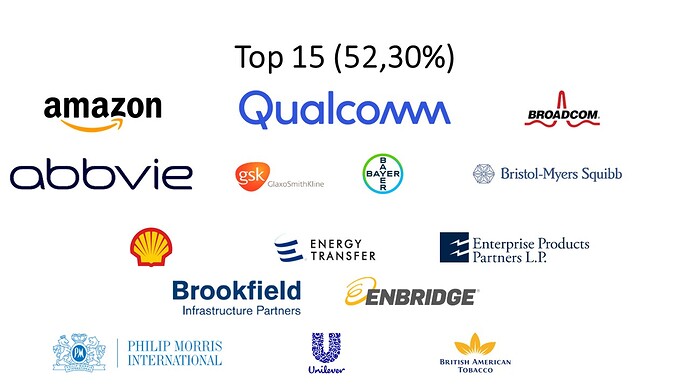

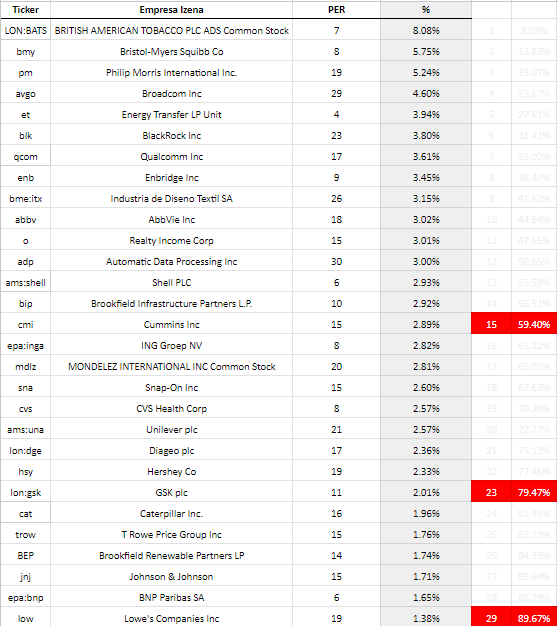

Con todo esto la cartera, se queda con 51 acciones y 2 ETF. El peso de las 15 primeras está en máximos (52%).

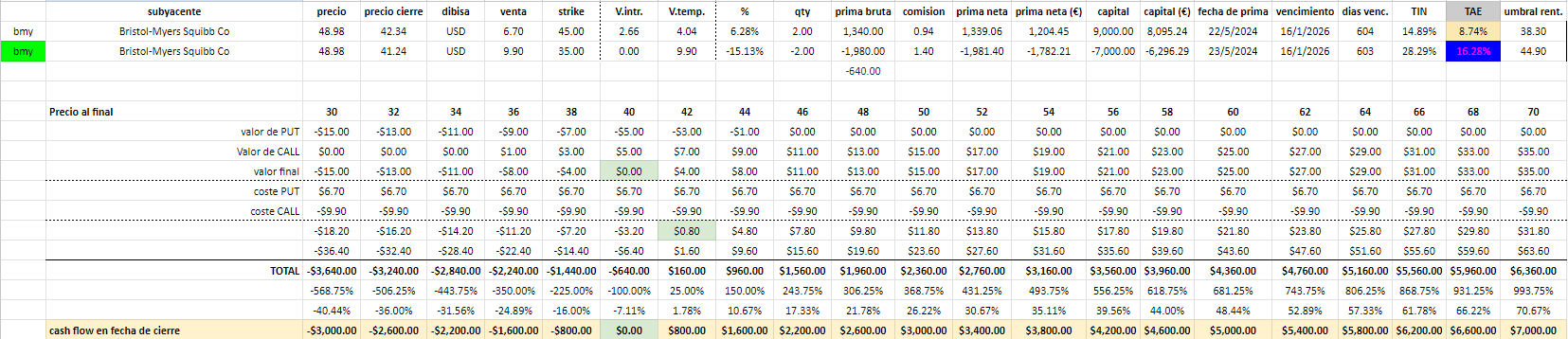

Opciones

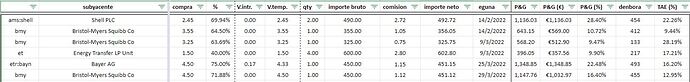

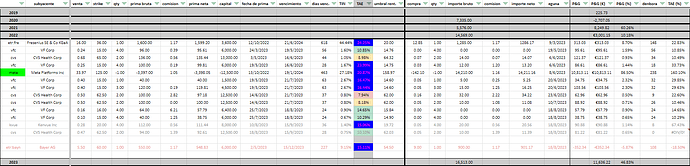

Sigo cerrando PUTs o rolando por acercamiento a la fecha de expiración. Las recompras de este año los podéis ver en la siguiente tabla con las fechas de compra de la opción.

La línea en rojo, sería la opción con el cual he tenido que cerrar en pérdidas. Esta opción la cerrado rolando por otro con un vencimiento posterior. En la siguiente tabla veis la rotación realizada.

Que quede claro que esta rotación es resultado de una operación que ha salido mal. Lo ideal es que pudiese haber cerrado con ganancias, pero es lo que hay, y no quería llegara a Julio con esta PUT viva.

Dividendos

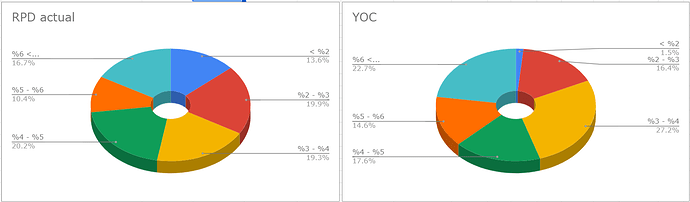

Con los dividendos extra cobrados de AVIVA, alguno más y la paridad USD/EUR, a finales de Junio estaría proyectando unos ingresos de unos 13.000€. Esto estaría muy por encima de los 11.000€ que tenía como objetivo. De todas formas, suponiendo las ventas mencionadas para Julio, el PADI se verá claramente afectado.

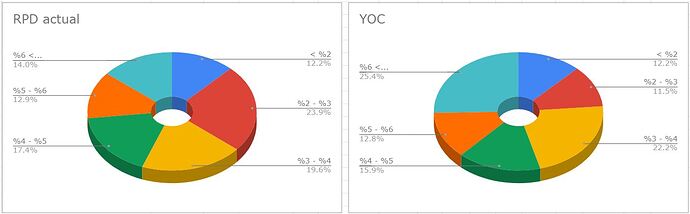

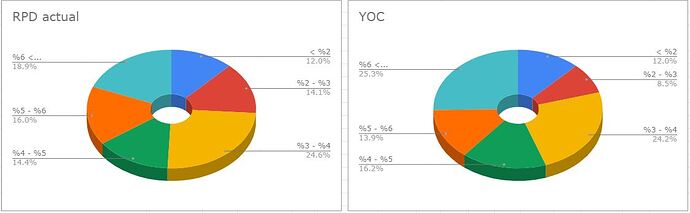

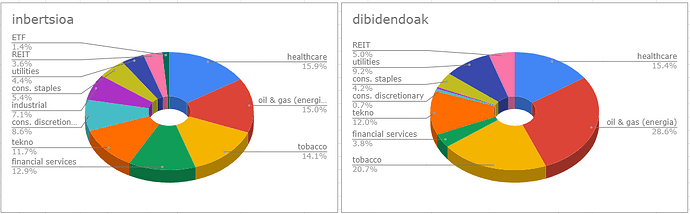

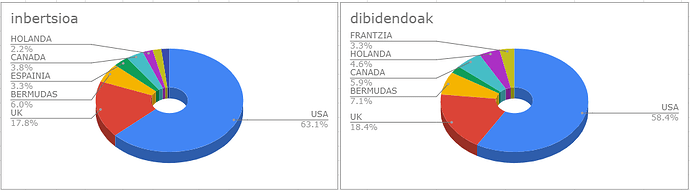

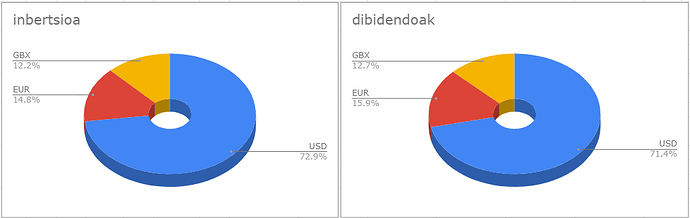

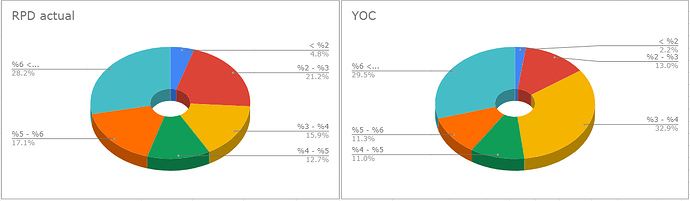

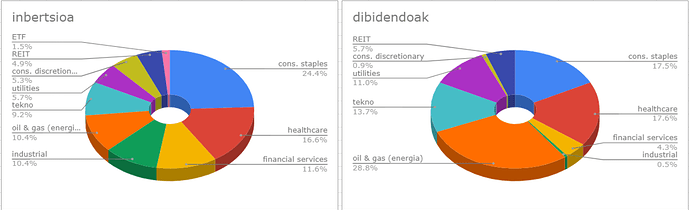

La composición de la cartera por valor de cartera asignado a diferentes RPDs sería el siguiente.

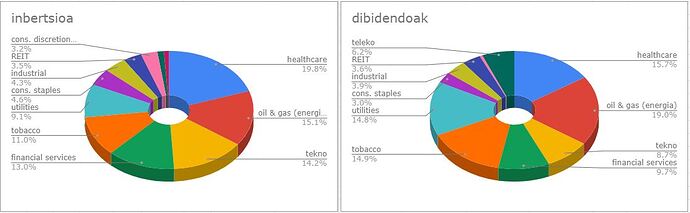

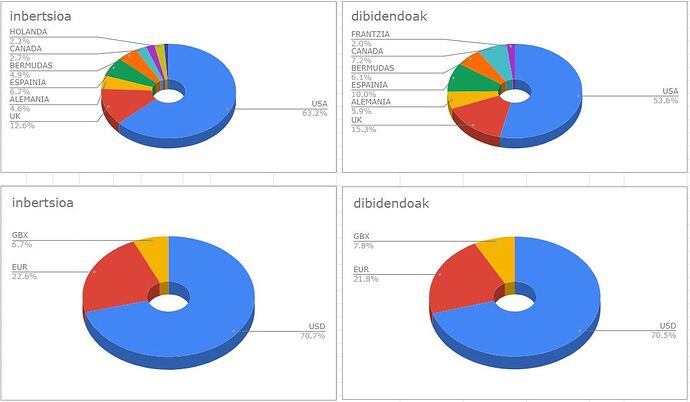

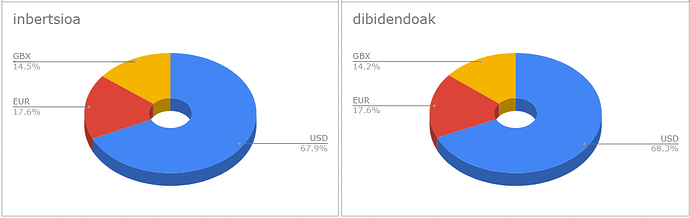

Y a continuación diferente distribuciones de la cartera:

Y con esto ya no me queda mucho por añadir. SUERTE a todos!

.

.

El covid les está dejando dementes

El covid les está dejando dementes