Aquí estoy, fiel a mi cita semestral para intercambiar impresiones sobre lo ocurrido en estos dificilísimos meses en mi cartera. Naturalmente, todo ha estado marcado por el tsunami del coronavirus, tanto en lo relativo a la economía en general, a nuestras inversiones, a nuestro modo de vida, y a la salud, que es claramente lo más importante de todo.

Deseo sinceramente que ninguno de vosotros se haya visto afectado de cerca por el virus, pero será difícil no conocer algún caso dentro de nuestro círculo social. Creo que me puedo considerar afortunado pues en mi familia solo se ha visto afectado uno de mis tíos que, a pesar de su avanzada edad y de haber necesitado oxígeno, pudo superar la fase aguda de la enfermedad, aunque está arrastrando secuelas cuya relevancia es prematuro valorar. Por otra parte, los dos suegros de un buen amigo, murieron por el dichoso virus con una semana de diferencia entre ellos. Tremendo.

Durante el confinamiento he tenido mucho tiempo para el pensamiento creativo y se me han ocurrido muchas ideas, tanto para mejorar mi casa como en lo referente a inversiones. Lo de la casa me ha sorprendido mucho porque creía que ya había exprimido al máximo su funcionalidad, sin embargo he implementado notables mejoras. En cuanto a mis inversiones, sí que era consciente de que mi margen de mejora es muy amplio y he decidido hacer cambios. Mi conclusión es que siempre se puede mejorar y que, por muy bien que vayan las cosas, es estimulante buscar formas alternativas de actuar y de enfocar los asuntos. Es precisamente ese espíritu inconformista e innovador, y no el aferrarse a las tradiciones consolidadas del pasado, lo que ha permitido históricamente el progreso de la humanidad.

Centrándome ya exclusivamente en el tema de las inversiones, el período ha sido muy intenso desde el punto de vista formativo. De marzo a mayo habré asistido fácilmente a unas 10 conferencias semanales on line sobre inversiones. Conferencias de todo tipo: mercados, fondos, macro, fundamental, técnico, empresas… Unas más interesantes que otras, pero todas me han aportado algo.

Toda esta tormenta de ideas externas, junto con mis propias experiencias y convicciones, y la disponibilidad de más tiempo para rumiar conjuntamente todo ello, ha dado como resultado el reforzamiento de algunos planteamientos generales:

- Si los mercados se mueven, los inversores se tienen que mover con ellos. Me parece absurdo permanecer impasible. Ni de lejos puede ser la mejor estrategia. Y esto no quiere decir que tengamos que adivinar el sentido del mercado, que es imposible, ni que tengamos que perseguirlo arriba y abajo con la lengua fuera. Resulta simplemente coherente tener cierta capacidad de adaptación a las circunstancias cambiantes.

- Una estrategia basada exclusivamente en dividendos me parece muy sospechosa. Ya estamos viendo ahora su talón de Aquiles. La lista de acciones que han recortado o eliminado el dividendo necesita varios folios. Solo dentro de mi cartera, hasta 27 empresas lo han hecho, y no descarto que se me haya escapado alguna. Sí, sí, me hablareis de que lo bueno es la estrategia DGI, basada en las empresas buenas que los suben siempre, las aristócratas, y estoy de acuerdo en parte. El pequeño problema es que para vivir de empresas como JNJ, con un dividendo fiable pero bajo, se necesita invertir más de un millón de euros. Yo desde luego estoy muy lejos de esa cantidad. Enhorabuena a quien lo tenga.

- La indexación tampoco es la solución definitiva. Si se observan gráficos de índices amplios en el tiempo, se puede ver cómo incluso los considerados mejores, como el SP500 con su impecable trayectoria alcista reciente, puede pasarse 15 años en pérdidas después de una crisis. Esto solo se lo puede permitir un inversor muy joven que empiece con la inversión ya desde su primer sueldo. Desde luego este no es el perfil más habitual de inversor.

- El resto de estrategias principales comúnmente aceptadas, como el valor o el crecimiento, tampoco funcionan consistentemente en todos los períodos, y como muestra de ello basta pensar en la trayectoria de los fondos de valor de los afamados gestores españoles (AzValor, Cobas, Magallanes, etc) que llevan una racha en los últimos años que le ponen los pelos de punta a cualquiera.

- El trading no lo considero personalmente ni siquiera como una estrategia válida para obtener la independencia financiera. Incluso en el supuesto de que pudiera funcionar de manera consistente en el largo plazo, que los hechos parecen indicar lo contrarío, mi concepto de la independencia financiera no pasa por estar 8 horas al día estresado delante de una pantalla. Creo que antes de eso preferiría tener un trabajo normal aunque no me gustase demasiado.

¿Qué hacer entonces? ¿Hay que dejar de invertir? No, no lo creo. A nivel teórico lo que intuyo como mejor es una especie de multiestrategia, muy flexible, que se vaya ajustando ágilmente a los sucesivos cambios, previsibles o no, que suceden en los mercados. Se trataría de estar sentado ante el inmenso teclado de un piano pero tocar solo aquellas teclas que suenen mejor en las circunstancias de cada momento.

¿Y cómo se hace eso? He pensado bastante sobre ello durante estos meses. Una primera idea de partida podría ser la Cartera Permanente:

(¿Qué es la Cartera Permanente?).

Como ya sabéis, se trata de estar siempre invertidos en cuatro tipos de activos, descorrelacionados entre sí, lo que garantiza un buen rendimiento a largo plazo. El inconveniente obvio de esta cartera es que siempre hay un grupo de activos que están restando rendimiento al grupo o grupos de activos que funcionan mejor en ese momento. Básicamente es un problema similar al de tener las carteras, o las divisas, cubiertas. En algunas ocasiones va a resultar positivo, pero muchas otras veces va a estar lastrando la rentabilidad.

Un intento de mejorar la Cartera Permanente es una estrategia del tipo GAA (siglas de Global Asset Allocation). En estas estrategias se tienen varios tipos de activos, desde 3 hasta 20 o los que se quiera, en los que se puede estar invertido o no (en liquidez) según las circunstancias. Sería algo así como disponer de un cuadro eléctrico con múltiples interruptores e ir encendiendo y apagando zonas en función de las necesidades. Me resultó fascinante descubrir esta idea durante una conferencia de José Luis Cárpatos, en ella citó unos trabajos que tuve la feliz ocurrencia de estudiar:

https://www.traders-mag.es/ebook/2019/09/TradersMagazine2019/assets/basic-html/page-20.html#

Fue como una especie de revelación. Desde entonces mi visión de las inversiones es totalmente diferente. Básicamente estás invertido donde y cuando debes estar, y te sales en los momentos oportunos. No suena mal, ¿no?

El siguiente paso fue adaptar una estrategia de este tipo a mis características personales. Como no soy muy partidario de tener grandes cantidades en liquidez, busqué la forma de evitar esa posible situación. La solución fue, en vez de tener activos que están simplemente o invertidos o en liquidez, proporcionar un toque personal a la estrategia y considerar para cada tecla del piano, no un único activo sino un grupo de ellos, y estar invertido, si las circunstancias lo aconsejan, en el mejor de ese grupo en ese momento. Si ninguno de los cinco activos fuera favorable, entonces si se estaría en liquidez.

Finalmente, había que acomodar esa nueva estrategia dentro de mi cartera preexistente, pues los cambios de rumbo drásticos y revolucionarios pueden ser arriesgados y costosos. Es mejor encontrar una armonía tratando de integrar, si es posible, lo que anteriormente podía ser valioso. Y sin perder de vista un esquema de multiestrategia que me proporcione la necesaria diversificación en estrategias.

Paso a detallar, entonces, la estructura y composición actual de la cartera. Se divide en tres grandes grupos de activos. La estructura está clara, aunque ponerles nombre es algo más difícil, pero necesario para una explicación más clara. Las tres carteras serían algo así como: móvil, permanente e intermitente.

- CARTERA MÓVIL. La considero una cartera de estilo VALOR, aunque actualmente tiene un claro sesgo defensivo. Formada solo por acciones. Muy fácil de seguir y de entender. Simplemente es una copia directa, con equiponderación, de todas las acciones presentes en la cartera “Experto en acciones” de la OCU y de todas las acciones que la OCU tiene en consejo de compra. Sus movimientos por tanto reflejan los movimientos que va haciendo la OCU con su cartera y sus cambios de consejo. Aunque el listado sea fácilmente accesible lo incluyo para vuestra comodidad: Vodafone, Iberdrola, Engie, National Grid, Exxon, Intel, IBM, Applied Materials, Corning, Accenture, Schnitzer Steel, AXA, Aegon, UBS, BMW, TEVA, Novartis, Sanofi, Novo Nordisk, Roche, Kraft Heinz, Nestlé, Coca Cola, BNP Paribas, Bouygues, Check Point, Euronav, Medtronic, Melexis, REN, Schneider, Sonae y Telefônica Brasil.

CARTERA PERMANENTE. Como indica su nombre en principio sería para prácticamente no tocarla, tipo B&H. Estaría compuesta por tres subcarteras: Megatendencias, Calidad y Dividendos.

La subcartera Megatendencias estaría formada básicamente por fondos y en la actualidad está vacía. Sería una cartera de tipo CRECIMIENTO.

La subcartera Calidad englobaría acciones DGI de contrastada categoría. Es una cartera de DIVIDENDOS. En ella están ahora solamente los dos únicos aristócratas del dividendo españoles: Enagás y Red Eléctrica.

La subcartera Dividendos estaría formada por acciones con un dividendo alto (mayor del 5%). Sería entonces del tipo DIVIDENDOS. Su composición actual es: Endesa, Naturgy, Telefónica, Repsol, Renault, WPP, Daimler y G4S. Es obvio que algunos de estos valores han suprimido o reducido el dividendo o se han pasado al script, por lo que su ubicación actual aquí está ya injustificada e irán saliendo progresivamente.

CARTERA INTERMITENTE. Aquí es donde encaja la cartera GAA (unos 2/3 del total de esta cartera) y la cartera Greenblatt, seleccionada usando la Fórmula Mágica, para el tercio restante.

Hace unas semanas comenté en el hilo sobre fórmula mágica del foro que había iniciado en marzo una cartera Greenblatt experimental, con una inversión muy pequeña. Este es el enlace al hilo:

Esta cartera es de tipo puramente ESPECULATIVO. Elijo empresas desde el mínimo de capitalización que permite la fórmula: 50 millones. La empecé en marzo y ahora tengo en cartera: AMC Networks, Barrett Business, Biogen, Korn Ferry, MSG Networks, Mesabi Trust, Omnicom, Perdoceo, Points y Xerox. Fuera de esta cartera pero también con carácter puramente especulativo, relacionado con el virus, llevo Sorrento y Gilead.

Desde este mes estoy empezando otra cartera Greenblatt con empresas más grandes (capitalización mínima 9000 millones), y una inversión más potente. Mis dos compras de julio han sido Altria y Philip Morris. Esta cartera se puede considerar de VALOR, aunque de momento su RPD es del 7,8%. Tampoco hay que hacerle ascos a eso.

Las carteras GAA, como explican muy bien los trabajos que he citado antes, permiten un diseño totalmente personalizado, a gusto del inversor, pudiendo considerar diferentes tipos de activos en ellas. Esta cartera se puede considerar de MOMENTUM. El instrumento de inversión que utilizo para ella son ETFs, mucho más ágiles a la hora de rotar y también mucho más baratos que los fondos.

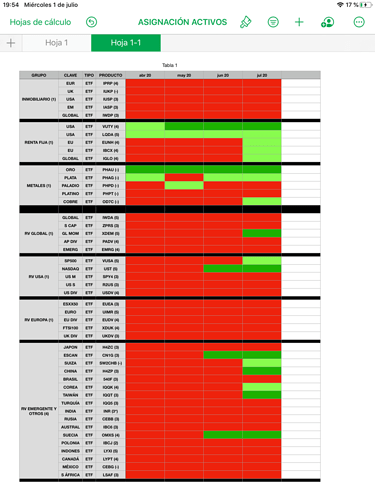

Esta es la distribución y evolución de mi GAA desde su nacimiento tras el desastre del coronavirus:

La estructura son 7 compartimentos, equiponderados excepto el último que pondera doble. Los tres primeros compartimentos (Inmobiliario, Metales y Renta Fija) están descorrelacionados respecto a los cuatro últimos que son puramente de renta variable. Hay que decir que la descorrelación entre la RV y el Inmobiliario no es muy fuerte, sería una situación intermedia.

En la tabla se muestran los símbolos de los ETFs que utilizo y su distribución geográfica. La parte de Renta Variable tiene un compartimento de RV global, otro de RV americana, otro de RV europea y el compartimento más grande de RV emergente y de países desarrollados de otros bloques.

Los colores son intuitivos. El color rojo muestra que hay que estar fuera de ese activo, y el color verde que se puede invertir. Los dos tonos de verde distinguen entre la inversión ya realizada (verde oscuro) e inversiones con señal de entrada pero que ya tienen su espacio cubierto, en verde más claro.

Como puede observarse en los compartimentos, hay dos que están en liquidez (Inmobiliario y RV europea), y los otros cinco están ahora mismo invertidos. En renta fija los 5 ETFs dan señal de compra, pero la inversión está hecha en el que parece más fuerte, que es el de RF gubernamental USA. Del mismo modo, tres metales dan señal de compra, pero el oro es el más fuerte y está invertido desde el principio. Igualmente, las inversiones en RV están activas en Nasdaq, Momentum global, Suecia, Escandinavia, China y Taiwán.

Nunca pensé que diría esto, pero los criterios de entrada y salida se obtienen mediante análisis técnico, utilizando gráficos mensuales y la Media Móvil Simple de 10 sesiones. Está explicado perfectamente en el artículo citado de Cárpatos en la revista Trader de Noviembre de 2019. He estudiado muchos gráficos con este sistema, tanto con ETFs como con acciones individuales y tengo que reconocer, como científico, que la fiabilidad es sorprendente. Por eso digo que mi perspectiva global ahora es muy diferente a la de antes de la crisis.

Estoy mucho más tranquilo ahora con mi cartera que antes del desplome. El coronavirus me pilló cargado hasta las cejas de acciones tipo valor, y con muchas puts vendidas, y los daños han sido considerables. Mi independencia financiera no peligra, pero se ha visto seriamente dañada. Tengo el convencimiento de que la mejor actitud no es quedarse impasible como un saco terrero recibiendo los golpes, por eso creo que mi cartera está ahora mejor preparada para lo que pueda venir, segunda ola del coronavirus incluida.

Por último, como soy una persona positiva, espero que GAA signifique para mi cartera “Genial Asignación de Activos”, y no “Grotesca Asignación de Activos”. Pero esto solo el tiempo lo dirá.

Un saludo y … precaución con el virus.