Ese es el quid de la cuestión y la historia dice que… sí, que la bolsa sube más que la inflación a largo plazo, claro (regla del 4%). Otro tema es que nos desbarremos con los gastos pensando que esto es jauja ![]()

Hola @Sirius,

yo llevo viviendo algunos años de vender fondos. ¿A qué crees que se debe que cada año tenga más patrimonio?

a) Soy un crack escogiendo fondos.

b) Los fondos escogidos no cobran comisiones (Azvalor, Cobas, Metavalor, …).

c) Mis fondos me regalan participaciones.

d) Tengo un pacto con el diablo y cuando la bolsa cae, solo caen las carteras de los que tienen acciones que reparten dividendos seguros y los que tenemos fondos nos libramos.

e) Si tu cartera SUBE MÁS DE LO QUE SACAS PARA VIVIR, tu patrimonio CRECE, da igual que tengas acciones que paguen dividendos, renta fija, pisos alquilados, o “solo” 10 participaciones de Berkshire Hathaway Clase A.

Evidentemente, la cartera que tú (cualquiera) personalmente elige con tanto mimo y cariño, con acciones que NUNCA van a dejar de pagar dividendos y NUNCA van a pagar menos dividendos, lo va a hacer mucho mejor que mi cartera que está elegida sin ningún cariño y a lo loco con BTC’s y todo. Ni punto de comparación, por ¡¡¡Dios!!!, ¡¡¡Hombre!!!

a) Soy un crack escogiendo fondos.

b) Los fondos escogidos no cobran comisiones (Azvalor, Cobas, Metavalor, …).

c) Mis fondos me regalan participaciones.

d) Tengo un pacto con el diablo y cuando la bolsa cae, solo caen las carteras de los que tienen acciones que reparten dividendos seguros y los que tenemos fondos nos libramos.

e) Si tu cartera SUBE MÁS DE LO QUE SACAS PARA VIVIR, tu patrimonio CRECE, da igual que tengas acciones que paguen dividendos, renta fija, pisos alquilados, o “solo” 10 participaciones de Berkshire Hathaway clase A.

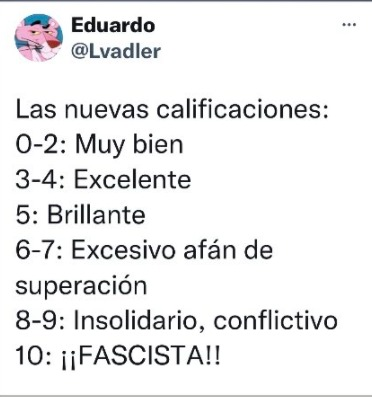

@Bass, Insolidario, Conflictivo

Ahora para matricula …

Le doy mucho cariño a mi cartera o me indexo al mundo?

a) Cariño

b) Indéxate

Compra 10 Berkshire Clase A

Cristalino Bass, muchas gracias!

Muchas gracias a todos por vuestras respuestas!

Los valores que componen una cartera asi formada duante largos años, no tienen por que bajar el mismo % del mercado ya que sus precios medios de compra son muy inferiores y los mejores dividendos a cobrar (si no sufren recortes o supresion) compensaran en parte la crisis.

Esto no tiene ni pies ni cabeza ![]()

Las empresas de calidad, que pagan regularmente dividendos crecientes a sus accionistas, adquiridas con un importante margen de seguridad se comportan mejor que el resto de empresas del mercado inmersas en una gran crisis.

Quizas asi esta mejor expresado.

Lo que no tiene ni pies ni cabeza es tu insistencia en que el precio al que hayas comprado las acciones influye en su comportamiento

Yo no insisto. Puedo estar equivocado. Pero creo que el concepto de margen de seguridad introducido por Graham, el mentor de Buffett, es determinante en la estrategia Value y tambien en la nuestra.

= Va a hacer lo que quiera.

= Cuanto mayor sea la diferencia entre lo que creo que valen y lo que me cuestan, más “seguridad”.

Mezclamos.

Por mucho margen de seguridad que creas que tienes, las acciones van a seguir haciendo lo que quieran a partir del momento de la compra, y antes también.

Por ejemplo. Se produce una caida global y repentina de mercado -50% tras una burbuja. Las consecuecias en las distintas carteras de los inversores son diferentes segun sus composiciones y circunstancias. Supongamos dos inversores:

El inversor 1 posee una cartera novel formada recientemente con precios medios de compra muy altos (escaso o ningun margen de seguridad) y con empresas growth, ciclicas que no pagan dividendos. El valor de su cartera se deprecia mucho mas del 50% y las perdidas en caso de venta forzosa son cuantiosas.

El inversor 2 posee una cartera madura formada hace años con precios medios de compra muy bajos (elevado margen de seguridad) y con empresas value, anticiclicas que pagan dividendos. El valor de su cartera se deprecia mucho menos del 50% y las perdidas en caso de venta forzosa son insignificantes o inexistentes, gracias al margen de seguridad y a los cuantiosos dividendos cobrados durante años.

Creo que estamos mezclando conceptos.

-

Inversor 1: acaba de comprar todas las posiciones de su cartera.

Valor de compra 2 millones de euros (seamos rumbosos con los ejemplos ).

).

Valor de mercado actual 2 millones de euros. -

Inversor 2. Compró su cartera hace mucho y con precios de derribo.

Valor de compra 0,5 millones de euros.

Valor de mercado actual 2 millones de euros por las revalorizaciones acumuladas con el tiempo.

En ambos casos las carteras están valoradas en 2 millones de euros,y si el mercado cae ese 50%, pasarán a tener una cartera valorada en 1 millón, independientemente del precio de compra.

Ese precio de compra lo único que determinará es que aunque ambas carteras han caído lo mismo, el inversor 1 tendrá unas minusvalias latentes del 50%, mientras que el inversor 2 aún seguirá con unas plusvalías latentes del 100%. Pero la caída del 50% respecto al valor actual, afectaría a los dos y el margen de seguridad con el que compró el inversor 2, “solo” le sirve para que pese a ver caer el mercado a lo bestia, el sigue con plusvalías, pero en ningún caso le sirve para evitar esa caída.

Otro tema sería la realidad, en la que al tener las carteras composiciones diferentes, posiblemente no caerían las dos exactamente ese 50%, pero eso ya es elucubrar si esa caída afectaría más al estilo patatín o al estilo patatán.

De acuerdo contigo @lito. Solo añadiría que ese supuesto margen de seguridad del inversor 2 (si entendemos por margen de seguridad la diferencia entre lo que pagas por una acción y su supuesto valor intrínseco) no es más que una opinión. El valor que más se aproxima al verdadero valor intrínseco de una acción es el precio de mercado. Por eso es tan difícil superar a la inversión indexada: el mercado es muy eficiente.

Como dirían en la escuela de Salamanca: el precio justo sólo Dios lo sabe.

El verdadero margen de seguridad del inversor 2 son los años de antigüedad de su cartera.

Por qué?

Porque la bolsa, a largo plazo, sube.

O por lo menos eso es lo que ha pasado hasta ahora. Y esperemos que siga siendo así en el futuro… y no me refiero sólo al dinero.

Exacto, lo simplifiqué en exceso, el teórico margen de seguridad seria la diferencia entre lo pagado por una acción en un momento concreto y su teórico valor intrínseco en ese mismo momento, porque siendo las empresas entidades en permanente transformación y en entornos cambiantes, ese teórico valor irá cambiando constantemente.