Yo elegiría la 2, pero con cabeza.

Estoy con Miguel Ángel, en que si la necesidad va a ser en el corto o medio plazo, la RV tienes que descartarla o introducirla en muy bajo porcentaje, pues puedes perder capital. Y más estando en máximos.

Tendrías que ir a RF. Si puedes tolerar la pérdida siempre más contenida del cambio divisa, en bonos corporativos USA encuentras rentabilidades del 3-5% para el grado de inversión. Si no quieres exponerte al dolar, puedes buscar algún fondo o ETF que invierta en esos bonos, pero cubiertos en euros. Yo recientemente he añadido algo al ETF LQEE para el efectivo que tengo garantizando las puts y que no quiero pasar a dólares.

Da un 3,2% de rpd, que para el euro me parece la bomba. Cotiza en Londres, luego se puede comprar desde España.

Muchas gracias a los dos! @Juanvi y @miguel_angel_sanz Me habéis dado otra visión/opción que no contemplaba.

Me apunto el ETF!

Yo tenía aproximadamente un 40% en cash y un 60% en acciones sabiendo que me compraría un piso. Finalmente me compre un piso de 145.000 €. Te doy unos consejos en base a mi experiencia personal por si ayuda:

-

No pienses que estás perdiendo dinero por tener la pasta parada; ese dinero lo vas a usar en comprar una casa, está bien donde está.

-

Cuando tengas claro que te vas a comprar la casa ves liquidando posiciones poco a poco.

-

Vigila la fiscalidad. No debe ser el criterio principal para deshacerte de las posiciones. Aprovecha para quitarte alguna posición en perdidas a la que no le veas mucho recorrido.

-

Ligado al punto anterior: acuérdate de que Hacienda viene en Junio del próximo año con el hacha. A ellos les da igual que el dinero sea para una vivienda habitual, van a saco y no perdonan.

-

Un piso no se compra de la noche a la mañana; hay que mirar mucho e investigar (si tiene cargas, si hay derramas, porcentaje de vecinos que no paga la comunidad, etc…). Yo empezé a mirar en Enero y me lo compré en Noviembre. Cuando tú ya has tomado la decisión tendrás unos 6 meses o más hasta que des la paga y señal, por tanto no apures hasta el último momento para vender posiciones porque puedes llevarte un disgusto. Hazlo poco a poco escalonadamente como te digo más arriba.

-

Durante el periodo de ahorro tendrás exceso de liquidez y no pasa nada por eso. Pero si ves una oportunidad APROVECHA y compra. No hay que ser más papistas que el papa. Mi ejemplo personal, Apple a 90 y pocos dolares. La vendí por casi 200 en algo más de dos años y medio. Tienes que tenerlo MUY MUY CLARO; es decir, normalmente tienes claro que las acciones que compras son buena inversión, pues cuando uses el exceso de liquidez debes de tener mucho más claro que cuando compraste el resto de posiciones. Ante la duda, mantén la liquidez.

A mi personalmente me fue bien. (Salvo por la hostia que me pego Hacienda)

Saludos

Muchas gracias! La verdad que estas experiencias personales siempre van bien!

Hola. Pues eso, que a ver si alguien me puede explicar ésto…GOLAR es una empresa dedicada a licuefacción y transporte de GNL (gas natural licuado). La matriz cotiza con el tik GLNG, y con una RPD del 3%; y luego está GMLP (Golar LNg Partners), con una RPD del 18%. Necesito que alguien me aclare ésto. ¿GMLP es una filial?. ¿Porqué tiene una RPD tan alta?. ¿Es más aconsejable invertir en la matriz, GLNG?.

Un caso muy similar es la empresa GASLOG, que también se dedica al transporte de GNL. Por una parte está GASLOG LTD (GLOG), que parece que es la matriz, con RPD del 6%. Y por otra parte está GASLOG PARTNERS (GLOP), con una RPD del 14%. Al igual que en Golar…¿a qué se debe la diferencia tan grande de RPD?. ¿Cual es más aconsejable para comprar?.

Gracias y saludos.

Pues sin conocerla de nada y sin mirar nada, yo diría que simplemente obedece a que GMLP es el MLP de GLNG, que como bien dices es la matriz. El hecho de ser MLP implica seguramente que tendrá establecidos los famosos IDR’s, que son los derechos de cobro que la matriz posee sobre los beneficios de su MLP. IDR’s que conforme van creciendo los beneficios de GMLP aumentarán exponencialmente lo que al final se puede convertir en una pesada carga para los números de esta.

Las altas rentabilidades en un MLP siempre serán un atractivo caramelo, pero, mas allá del propio riesgo intrínseco que va aparejado a la figura de un MLP, salvo en los casos en los que sus beneficios no se vean explotados por cesiones de IDR’s, siempre será mejor exponerse al General Partner que al MLP de este. Cuando las cosas se ponen feas el General Partner a la hora de cortar por lo sano el tajo lo va a meter en su MLP y no en él mismo (aunque afectando al MLP afectará tb a su GP, pero no de la misma forma).

Un saludo.

Ciguatanejo, muchas gracias por tu amplia respuesta. Saludos.

Buenos días.

Desde hace unos días mi enlace directo para ver los hechos relevantes de las empresas cotizadas de la CNMV me lleva a una información sobre fondos de inversión o similares. Parece que han remodelado la web. Además navegando por la web no encuentro la información anterior. ¿Alguien sabe ahora donde se aloja esa información? Estaría bien que fuera como antes en un listado y no tener que entrar empresa por empresa.

Muchas gracias.

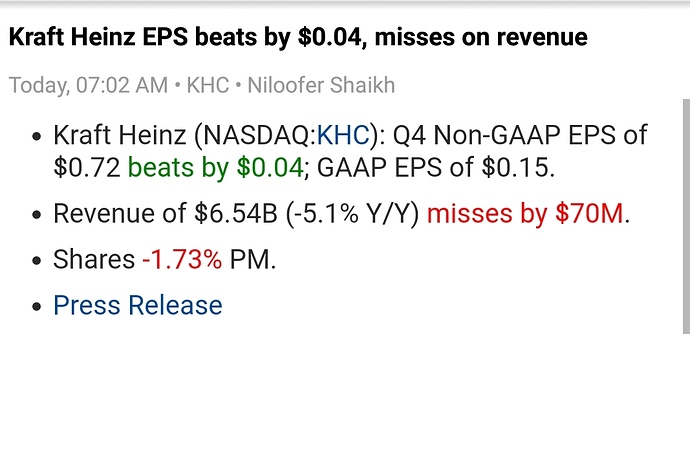

Tengo una duda… Estoy viendo los resultados de KHC en seeking alpha y me surge la duda. ¿Cómo puede una empresa beat the EPS pero quedarse corto en revenue? No son la misma cosa? ¿Por qué el concenso se hace sobre estos dos valores como si fueran independientes?

Las ventas pueden bajar y el beneficio subir si hay extraordinarios o han mejorado los márgenes por ejemplo…

También puede entrar en juego el hecho de que las ventas se dan en valor absoluto y el resultado se da por acción. La empresa ha podido tener menos beneficios, pero que por haber hecho una recompra de acciones, tener más bpa.

Por simple curiosidad.

¿Hay algún plazo máximo/mínimo entre el ex dividend date y el día del pago?

¿Influye que las empresas sean españolas, canadienses… en esos plazos?

Intenté buscarlo por internet y no he sabido encontrarlo.

He estado buscando algo sobre ponderación sectorial de las carteras, y no he encontrado nada (torpe de mi), hay algo en algún hilo o alguna recomentadación sobre sectores.

Gracias!

Revenue son los ingresos, y EPS el beneficio por acción (earnings per share). En este caso han batido el BPA ajustado respecto al consenso por $0,04, y no han alcanzado los ingresos estimados por $70 millones. Como consecuencia, han mejorado los márgenes. Lo malo de los resultados ajustados es que requieren de un acto de fe aun mayor que para los de los que siguen los criterios contables.

Un saludo

Hola!

¿Alguien conoce algún blog/web/sitio dónde se pueda consultar el histórico de dividendos de una forma sencilla?

Lo ideal sería un tabla con valor y año (con unos 10-15 años me vale). He visto que en Expansión hay información si buscas valor por valor, pero habría que hacerlo muy manual para sacar un Excel interesante.

La idea es ver que empresas han repartido dividendos crecientes.

Alguna idea?

Muchas gracias

Para España no sé, pero para Estados Unidos manda el histórico de la web Seeking Alpha.

Dentro de la página de cada empresa, busca en la pestaña Dividends, y en la subpestaña Historical prices.

Abro hilo para ver si alguien sabe de algún libro o blog en el que se exponga de manera más o menos clara una valoración (nada super complejo) de una empresa española (preferiblemente).

Me gustaría algo sin mucha profundidad pero aterrizado. Ejemplo.

- Ver ingresos crecientes

- Ver beneficios

- Ver deuda

- Dividendo creciente

- etc.

Sobre todo, tengo interés en saber qué fuentes de información son óptimas para hacer valoraciones “sencillas” de empresas (yahoo finance, web de cada empresa, morningstar,…)

¿Alguien por el foro que analice y pueda indicarme pros y contras y que fuentes de información le resultan más cómodas y sencillas?

Gracias