Hola @ironman creo qué tú historia daría para que te abrieses tú propio hilo y nos contases con más detalle  sería súper interesante sabiéndo qué ya tienes mucho recorrido en este mundillo y que te has pasado el juego de los dividendos

sería súper interesante sabiéndo qué ya tienes mucho recorrido en este mundillo y que te has pasado el juego de los dividendos

Gracias por escribir y bienvenido.

¿Conoces el hilo de Lluís?, seguro te gusta.

Estoy completamente de acuerdo con @gokuh. Tienes mucho que contar y abrir tu hilo sería genial. Con 15 años, debes tener en positivo hasta las TEF ![]() . Leyendo este foro, seguro entra el gusanillo de mirar algo de USA.

. Leyendo este foro, seguro entra el gusanillo de mirar algo de USA.

ok, abierto aunque me siento mas como alguien que tiene que aprender que alguien que tenga mucho que contar. Mis mayores aciertos normalmente se basan en las cosas que he pensado y que. no he hecho con mi cartera que las que he hecho. Mis ultimos movimientos fueron entrar en Linea directa cuando se puso a 1,50 y vender la mitad de mi posicion en REE cuando estaban a 19. Fuera de eso como voy a utilizar parte de mi capital para la casa, probablemente venda toda mi posicion en Iberdrola donde tengo importantes plusvalias (entre a 6 euros en su dia) y es quien hoy por hoy me da menos RPD y tambien estoy pensando vender parte de las TEF (mi precio medio es de 4,8) asi que aun no teniendolas en positivo no estoy tan mal ya que ha sido una de las posiciones en las que he vendido y comprado en estos 15 años unas cuantas veces…

Me voy a leer el hilo de Lluis, gracias luis

@luisg , si la pregunta no te supone problema, ¿Cuántas acciones te piden para poder acceder a la tarifa para accionistas?

¿Esas diez o las diez que has comprado eran para completar porque ya tenías?

Un saludo.

No hay un mínimo de acciones a tener para que te puedan aplicar la oferta de accionista, basta con tener una. Lo digo porque yo hable con ellos hace una semana para informarme. Casualmente me dijeron que la oferta que hacen a los accionistas era peor que la que me estaban aplicando a mi en estos momentos

Si estas interesado te puedo pasar el numero de teléfono al que llamar o el correo electrónico, porque a mi me facilitaron un numero en el que era imposible contactar con ellos, tenias que ir marcando opciones y acababas hablando con atención al cliente. Eso si, después de haber perdido 10´al teléfono esperando.

Disculpa que tarde en contestar.

No hay mínimo.

Con 1 acción también se ha logrado.

Muchas gracias a ambos.

Un saludo.

Creo que con frecuencia se maneja un concepto equivocado o que no acabo de comprender correctamente en algunos casos. Me refiero al de tener una posicion completa en cartera y no seguir aumentando bajo ningun concepto. Creo que puede ser un error, al construir nuestras carteras a largo plazo, el autolimitar las compras en una buena compaňia porque ya se tiene “en exceso” en cartera. Si dicha buena compaňia baja su cotizacion por cualquier motivo (parte baja del ciclo, problema temporal,…) es una autentica pena no aprovecharlo y seguir aumentando la posicion en cartera. Lo bueno, si breve, dos veces breve.

En mi caso, una posición completa es que he comprado hasta un valor determinado (a precio de mercado, no invertido). Eso no quita que, ante gangas, siga comprando, si estoy convencido de la empresa y no hay otra oportunidad de compra mejor. Cuando tienes >50 posiciones siempre hay oportunidades.

Dado que invierto y construyo cartera siguiendo a @Chowder, cuando casi todas las posiciones hayan alcanzado determinado valor de inversión (a precio de mercado), hay que subir el escalón para seguir comprando. Por dicho motivo, no tengo reparos en aumentar posición a buenos precios. El resto ya seguirán.

De momento, tampoco tengo problemas con límite de % posición respecto al global, puesto que la que más pesa (AAPL) es un 5%.

Es que decir que la posición está completa es un ideal platónico. La idea es meter en otras pero como dice luisg ante chollos se puede seguir. Yo dije que tenía la posición completa en TROW pero es una falacia porque ante chollos seguiré añadiendo. Si esta semana baja a 120 compraré sin dudarlo, es mucho suponer claro que baje así pero puede bajar a 130 y también lo haga, qué sé yo. La cartera aumentará con los años y será una posición que se irá compensando. Y de todas las formas no habría mayor problema porque si se quiere compensar dentro de un tiempo se vende parte, que no es la idea. Es otra opción pero vamos, un chollo es un chollo…

Saludos

El concepto de “posición completa” y derivados solo le veo sentido a favor de la diversificación. Porque al margen de eso no termino de comprenderlo.

Porque si efectivamente tengo una empresa en la que confío, y por lo que sea sigue cayendo, no veo porque no voy a ampliar más porque me imponga que es una posición completa…

Poniendo un ejemplo quizas podamos entenderlo mejor.

Se compran tres compaňias top: A, B y C, invirtiendo el mismo capital 100 en cada una de ellas.

Tras un aňo, A crece al doble 200, B se mantiene igual 100 y C disminuye a la mitad 50.

Aunque se tiene la posicion completa de las tres compaňias, la opcion de incrementar la posicion C es la primera, hasta llegar al menos hasta 100. Y luego, la opcion de incrementar la posicion B es la segunda, hasta llegar a 200. La opcion de incrementar la posicion A sera la ultima puesto que es la compaňia que mas se ha revalorizado.

Salvando las distancias, es lo mas parecido al juego malabar de los platillos chinos.

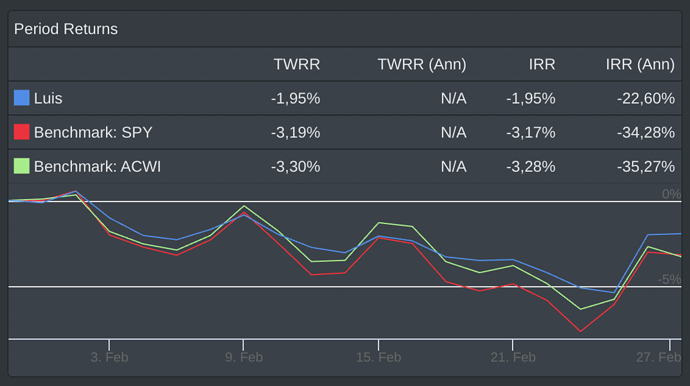

Febrero 2022

Mes : -1,95% (SPY -3,19%; ACWI -3,30%).

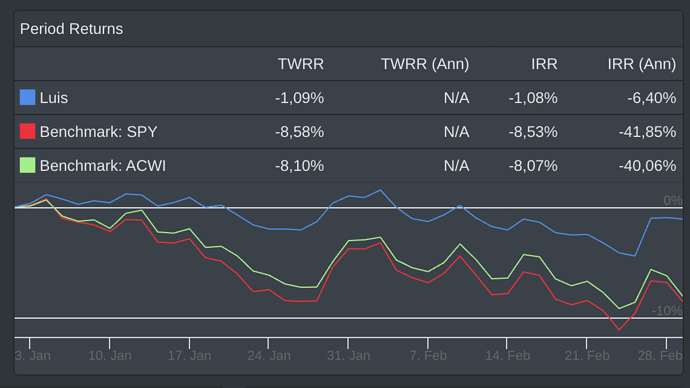

2022 : -1,09% (SPY -8,58%; ACWI -8,1%)

Ventas:

No hubo.

Compras:

- FB: Doble compra. A mitad de mes hostión del 25%. Ese día compro a 241$. A final de mes nueva compra a 201,82$. Llegó a bajar a 198$ y ahora ronda los 200. A ver cómo va el mes. A este paso, completo la posición y me dedico a otros deberes pendientes.

Recortes de Dividendos:

- Abril 2020: RDS (recorte 66%), San (suspensión y recorte).

- Mayo 2020: DIS (suspensión), IMB (recorte 33%- VENDIDA).

- Junio 2020: SPG (recorte 38%-VENDIDA).

- Diciembre 2020: D (recorte 33%). de 94c a 63c.

- Enero 2021: REP (recorte 35%-VENDIDA)

- 2022:

a) T. Se espera recorte 47%. “Management expects AT&T’s post-close annual dividend per share to be $1.11, down 47% from the current payout of $2.08 per share”

b) GSK. Tijeretazo 31% a 44 peniques (sin contar el spin-off que dará 11p). VENDIDA.

c) NTGY. Recorte de 20%a 1.2€ que parece ser estará congelado hasta ¿2025?.

d) AD. El dividendo es variable siempre buscando no superar el 40% payout. Pues en 2020 toca recibir menos por menores beneficios.

Dividendos congelados en T (hasta su recorte).

Aumento de Dividendos:

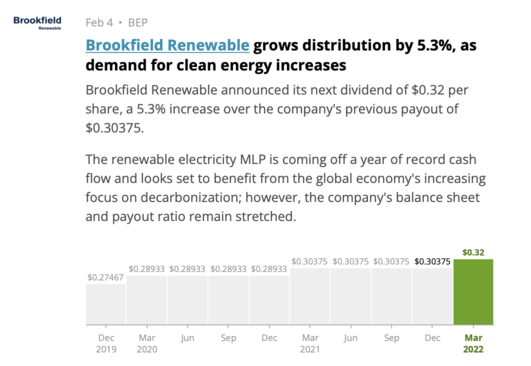

- BEP: 5,3%

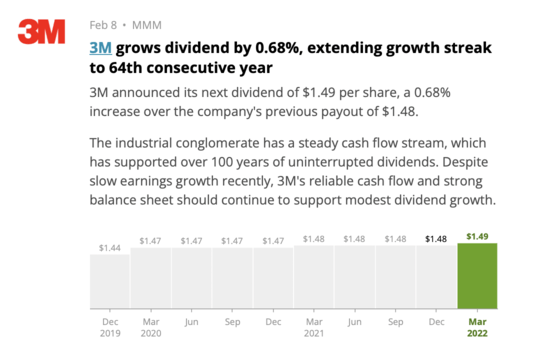

- 3M: <1%. Lo justo para no perder el estatus de King.

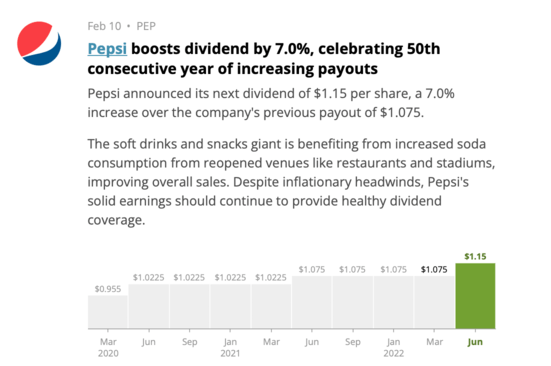

- PEP: 7%

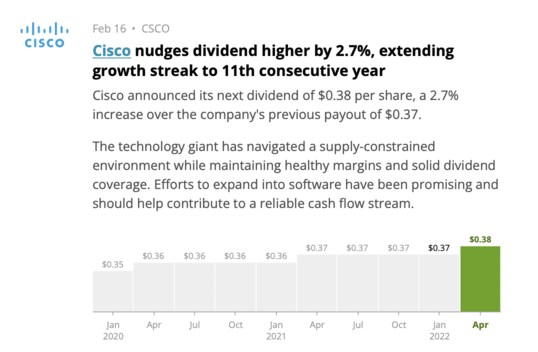

- CSCO: 2,7%

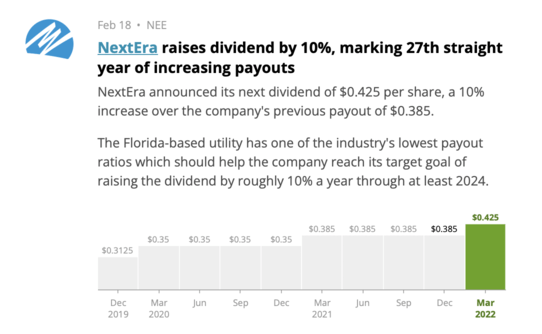

- NEE: 10%

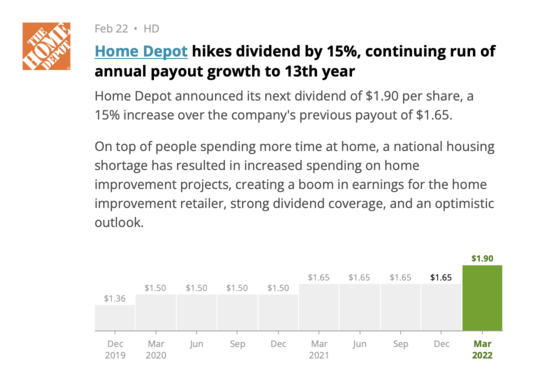

- HD: 15%

Dividendos:

Empezamos el año en negativo.

- +46,6% respecto 2021 (¡Viva BATS!).

Pensamientos:

-

Seguimos con alta volatilidad. Un día en verde y el siguiente todo rojo. Y algunas empresas con variación diaria de doble dígito%. Justo hoy, TGT +10% una alegría). En cualquier caso, seguimos con el plan establecido: Aprovechar rebajas de empresas por ampliar y si hay chollos, comprar más.

-

Testamento firmado en notaría: Misión cumplida. Ha costado meses desde que leí el libro. Algunos mails con abogado, olvidos, lista de espera en notaría… pero otra cosa que me quito de encima.

-

Lo que no cumplí, es el plan establecido con las acciones de los niños. Escribí

Pues estuvo unos días a 3,45€. Me despisté dejándolo para el día siguiente y vuelta a 2,8€.

Los planes están para hacerlos ![]()

- Contento con el comportamiento. Este mes también en negativo, pero por encima de los índices. Y qué decir de los dividendos. Las compras de BATS realmente han dado un pelotazo a meses donde había pocos cobros.

El finde viene con mucha faena. Por eso me he lanzado a dejar escrita la entrada y abreviado la recapacitación.

Queda pendiente la edición del juego más esperado del foro.

En mis notas tengo:

MSCI ACWI Net EUR Return (%): -6.21%

MSCI World Net EUR Return (%): -6.54%

MSCI ACWI Net USD Return (%): -7.37%

MSCI World Net USD Return (%): -7.69%

S&P500 USD NTR Return (%): -9.50%

¿De donde sacas las rentabilidades?

Del programa que uso para el seguimiento de cartera: StockMarketEye.

https://help.stockmarketeye.com/article/131-comparing-performance-to-a-benchmark

La cartera la tengo en €. Y el programa ajusta la rentabilidad de los benchmark a €.

Quizá eso justifique la diferencia.

No tengo otra explicación (salvo que se los invente).

@ifrobertocarlos Lo prometido es deuda, aunque sea después de Fallas.

Una vez finalizada la prueba de Audible, sigo con podcast.

Creo que pocos no habrán probado a conocerán qué es una Kevin bacon.

Cuando lo escuchaba, lo primero que me vino a la mente es: Sesgo de supervivencia.

Está claro que ha sido éxito, pero empezar un negocio así, sin tener idea y además en hostelería, con la competencia, es un porcentaje altísimo de probabilidad de fracaso.

Pero luego, dice algo al final que da para pensar: el que viene de fuera (en su caso Venezuela), porque en su país no queda nada, porque no tienen futuro allí. Son gente que suelen venir a empezar de cero. Con ganas de comerse el mundo y construir algo de nuevo.

Comenta que la personalidad de allí (quizá cercano a USA, quizá por dejarlo todo) y la del español es diferente. Que estamos más tranquilos, con menos ganas de iniciar cosas, más conformistas quizá.

Me hizo reflexionar. Y recordar el dicho del jeque que comentaba su bisabuelo iba a pie, su abuelo a camello, su padre en coche y él en avión. Pero que sus nietos o bisnietos volverían a ir a pie.

Ya vemos hacia dónde va el país y quizá no falte mucho para que una generación no tenga nada y haya de buscarse las habichuelas día a día.

Lo único que tenemos claro aquí, los que estamos en el foro, es que llegado el caso, perdemos la vivienda, pero la cartera se mueve con nosotros, y nos seguirá allá donde vayamos. O saldrá con nuestros vástagos, cuando tengan que emigrar porque esto es tierra baldía.

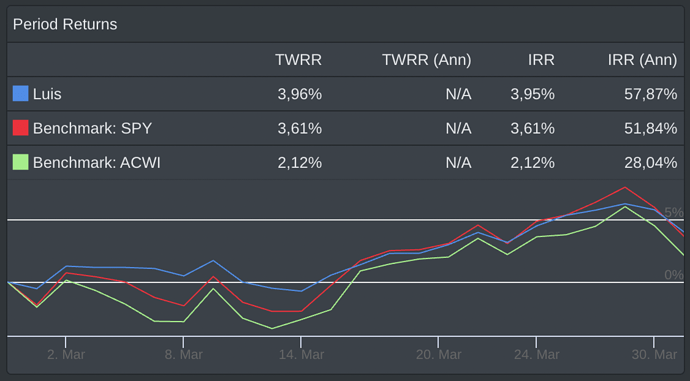

Marzo 2022

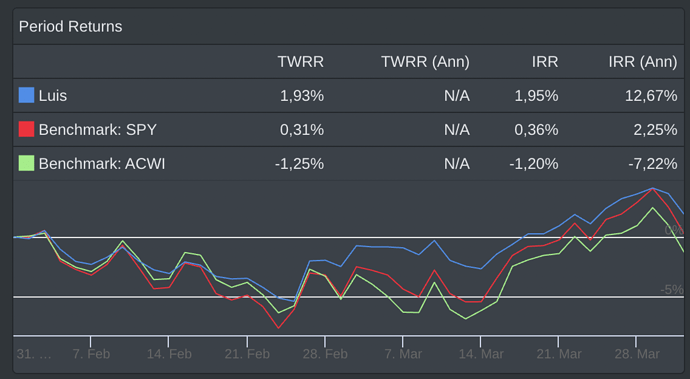

Mes : 3,96% (SPY 3,61%; ACWI 2,12%).

2022 : 1,93% (SPY 0,31%; ACWI -1,25%)

Tenemos un problema con las cifras de los Benchmarks en €

A ver si el creador del programa que uso da explicación.

Mientras tanto, soy demasiado vago para ir buscando los índices por separado y sigo usando los datos del programa.

Ventas:

No hubo.

Compras:

- FB: Seguimos con el plan @TimMcAleenan. Compra a 204$. Y aquí hacer un inciso: Me arrepiento de no haber comprado a 186$ que llegó y la vi, pero no quise forzar el margen.

Actualmente a 224,85$ y subiendo. Sigue siendo chollo, pero el sesgo del ancla y la falta de dinero hizo su parte.

Respecto a este sesgo…

He estado consultando a la fuente (Pag 161-173).

Y este sesgo actúa a corto plazo. Efectivamente, pierde potencia con el tiempo. Pero es realmente devastador en ocasiones.

-

VFC: hacia años que no ampliaba. Pero mira por donde está en rebajas. Amplío a 56.59$, con una RPD no vista en mucho tiempo.

-

DIS: 1 acción cortesía de los dividendos de TGT, AAPL y MSFT.

Recortes de Dividendos:

- Abril 2020: RDS (recorte 66%), San (suspensión y recorte).

- Mayo 2020: DIS (suspensión), IMB (recorte 33%- VENDIDA).

- Junio 2020: SPG (recorte 38%-VENDIDA).

- Diciembre 2020: D (recorte 33%). de 94c a 63c. MANTENGO

- Enero 2021: REP (recorte 35%-VENDIDA)

- Febrero 2022: GSK (Recorte 31% a 44 peniques, sin contar el spin-off que dará 11p). VENDIDA.

- Marzo 2022: T (Recorte 47% a 0,2775$). MANTENGO.

- 2022: NTGY (Recorte de 20%a 1.2€ ). MANTENGO. Y no vendí a 31€ que llegó. Maldita sea

- 2022 AD: Menudo jaleo. Parecía que recortaban dividendo por el variable en función del payout y al parecer no.

Aumento de Dividendos:

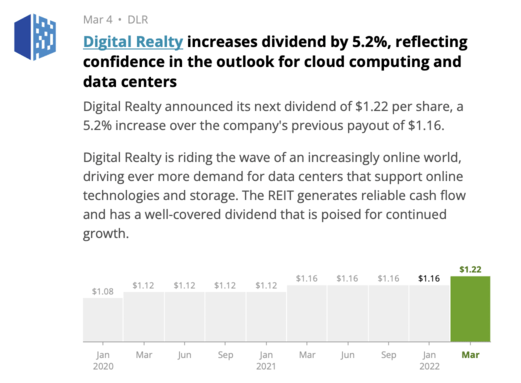

- DLR 5,2%

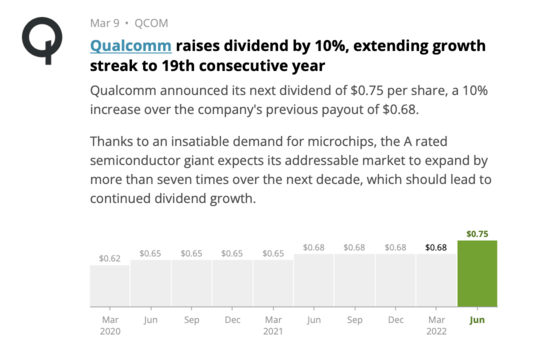

- QCOM 10%

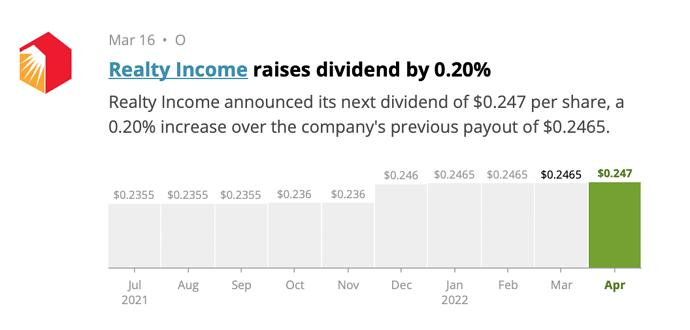

- O 0,2%. Su modus en un par de subidas así y una vez al año una mayor.

Dividendos:

- +11% respecto a marzo de 2021.

Marzo es un mes de alegrías. Junto a diciembre el que más dividendos entran.

Pensamientos:

-

Como dije antes. Decepcionado por no haber aprovechado todavía más las rebajas de FB. En cualquier caso, quedaba únicamente un disparo para llegar al objetivo de inversión. Y si antes considerábamos 317$ un chollo, pues sigue a buen precio.

-

Trabajo a tiempo completo. Muy cansado, Y en el “oficial”, con problemas de sobrecarga y presión que afectan al coco. E incluye en el pack problemas informáticos que dependen de subcontrata por lo que debes avisar a los informáticos de tu centro para que pasen el aviso y … etc.

-

La cartera va bien y con los dividendos creciendo, el $ fuerte y que estoy hasta los

, llevo tiempo pensando en pillar unos meses sin sueldo. El permiso debe ser aprobado y no les hace gracia con la presión que tenemos…

, llevo tiempo pensando en pillar unos meses sin sueldo. El permiso debe ser aprobado y no les hace gracia con la presión que tenemos…

Ya he avisado un par de veces al jefe. -

¿volverá el SAN a tocar los 3,3€? Seguro. Esperando estoy para inicial la venta de los nenes.

-

Este mes toca declaración. He de mirar si al final fue cagada o acierto la venta de los niños a final de año, en función de si podré desgravarlos o superaron el límite de ganancias.

A este respecto, he de comprobar la valiosa información de @ruindog

- Contento que el foro siga atrayendo a gente. Hace poco que Nacho (@ironman ) entró, y su hilo es realmente bueno. Una persona con más experiencia que muchos de aquí (incluido yo). Y que ha dado buenas discusiones e información.

Hasta aquí el mes.

A ver si en otro hueco se me ocurre alguna forma más original de esconder al SAN. Estoy bastante convencido que tardo más tiempo en pensar y moverlo por los logos, que @ifrobertocarlos en encontrarlo ![]()