Al final después de darle muchas vueltas, y revisar las informes semianuales, anuales, notas de prensa etc he decidido considerarlos como salen en el historial de dividendos, es decir BAE y Admiral recortaron dividendo en 2019 y pagaron de más en 2020. Creo que es el mejor y más fiel reflejo de lo que realmente pasó durante la pandemia y no puede ser igual el caso de quien siguió pagando dividendo normalmente frente a quien congeló todos o parte de los pagos.

El tema es que aunque el dinero eran beneficios de 2019 eso no es suficiente, esos deferred dividends se declararon ya cuando se presentaban resultados del ejercicio 2020 (en concreto los resultados semianuales, en algún caso hasta los anuales de fin de ejercicio del año siguiente) y se pagaron y descontaron cuando ya se estaba en el ejercicio fiscal 2020. Además en sus informes todo el rato salen notas a pie de pagina para indicar lo del deferred dividend, para matizar si lo excluyen o no para efectos comparativos históricos. Así que no puede ser lo mismo que no haber hecho nada.

Es un poco como lo de BATS con los interim dividends que pago en 2017 y luego en los resultados finales dijo que pasaba a la modalidad de dividendo trimestral y declaro 4 dividendos para el ejercicio 2017. En los informes anuales “desaparecen” los 2 interim dividends que ya había pagado para temas de comparación del crecimiento e historia del dividendo pero esos dividendos existieron y eran del ejercicio 2017 así que yo considero que para el ejercicio 2017 BATS declaro 6 dividendos y lo marco como dividendo “en situación especial” (igual que los de BAE y ADM en 2020) y eso me indica que es un dividendo más grande lo normal por las razones que sean y que los posteriores no deben compararse con ese a nivel de crecimiento sino con el ultimo normal (en negro en mis excels).

Mayor delito tienen los de ST James Place que hizo deferred con parte del final dividend de 2019, dijeron que no declaraban interim de 2020 sino solo final y en 2021 dijeron que pagaban lo que faltaba de 2019 como interim de 2019. Y un mojón !!!. Si Altria deja de pagar dividendos y dentro de 10 años dice que va a pagar los de 2022, 2023, etc que no pagó en su día a ver si eso ha sido un recorte o no.

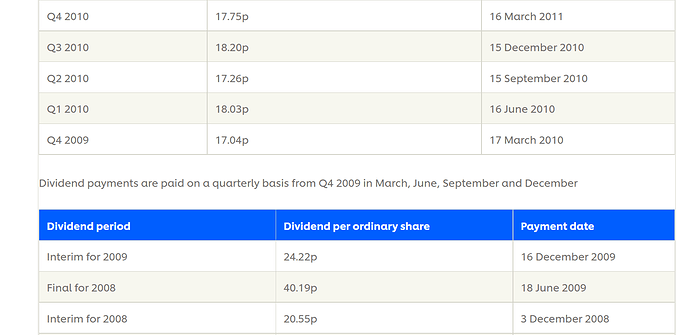

Todos estos líos pasan mayormente con las empresas europeas que esto de los dividendos lo llevan muy mal (en mi caso todas fueron inglesas). Al menos Inditex lo suspendió y ya está, luego no se ha puesto a decir que lo recuperaba y pagaba cuando ya nos habíamos comido las uvas del año siguiente. En USA en el 10K te salen los dividendos declarados para cada ejercicio (que no tienen porque coincidir con los pagados en el ejercicio) y todo es claro y cristalino.

Para los frikis y nerds de Raticulín mi excel quedaría así (por si a alguien, creo que solo a @rober le puede interesar):

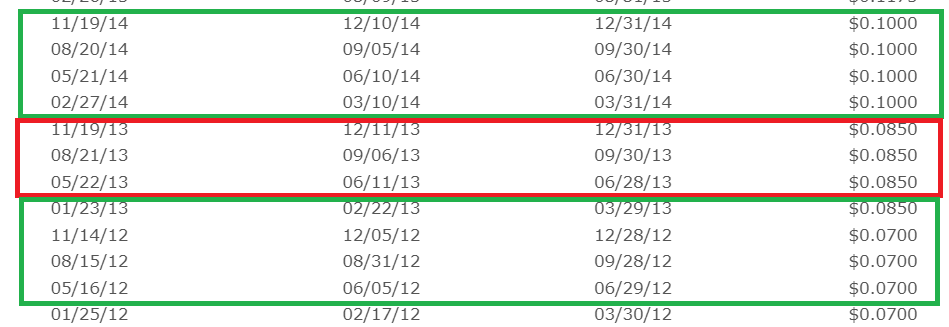

Caso de Admiral (algún recorte, muchos especiales, pandemia):

En gris clarito: cuando inician dividendo si no hacen un pago anual completo

En negro: cuando el dividendo es mayor que en el ejercicio anterior

En naranja: cuando el dividendo es el mismo que el del ejercicio anterior.

En verde: dividendo en situación especial (es un dividendo mas alto de lo normal. Puede ser por extraordinarios, porque cambian la periodicidad de pagos y se juntan pagos de más para el mismo ejercicio del cambio, porque pagan dividendos que dejaron de pagar con anterioridad, etc)

En rojo: cuando pagan menos que el ultimo año en que se subió dividendo de forma normal (en negro)

En azul: dividendos futuros estimados

x: año en que todavía no declaraba dividendos (si los pagaba con anterioridad y ha dejado de pagarlos aparecerá un ‘0’ en rojo y no una x en negro)

Otros casos:

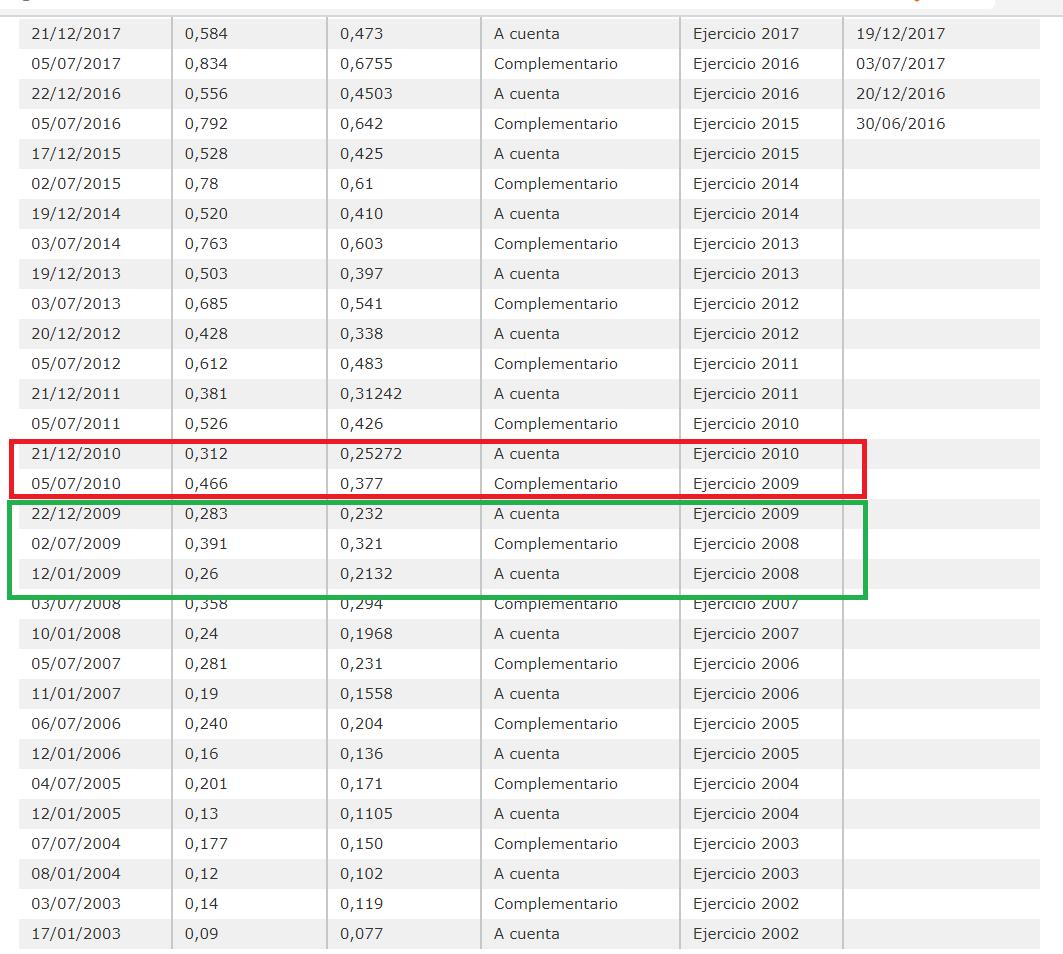

BAE Systems (congelación en 2003, pandemia):

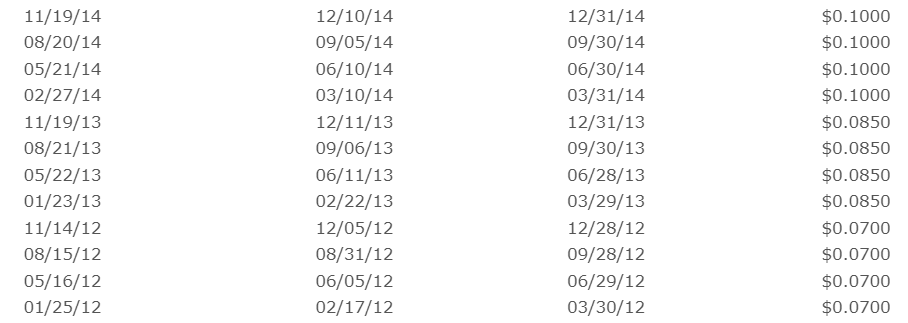

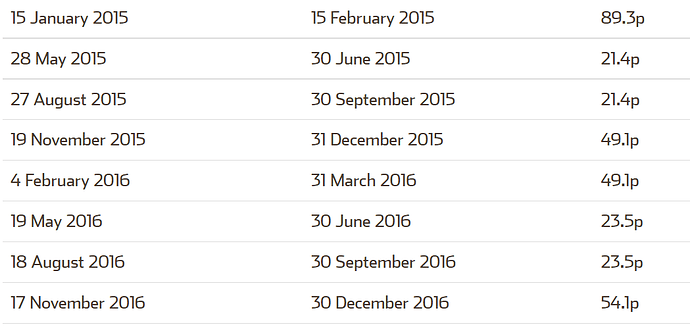

BATS (el ejercicio 2017 con los 2 interims adicionales):

Mas divertidos todavía

DPZ (dividendos ordinarios, luego megaextraordinario, luego deja de pagar, luego retoma un extraordinario y finalmente vuelve con los pagos trimestrales crecientes):

IFF (recortó y los siguientes salen en rojo hasta que recuperaron el nivel previo):

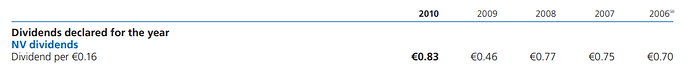

UNA (tiene un dividendo especial y otro en rojo porque pasaron de 2 pagos anuales a 4 y una ejercicio quedó raro):

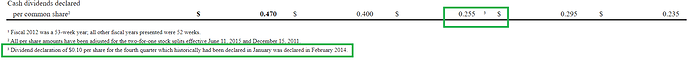

ABBV (decidieron asignar 5 pagos trimestrales a 2013 en lugar de uno a 2012 como tocaba):

Cualquier friki puede debatir sobre si este sistema le parece adecuado o no. El resto iréis al infierno