Creo que sí, mira:

@juanvi tal vez en su día te dije que no me compensaba por el tema de los papeleos del Modelo 720, pero ahora ya se hacerlo jajajaja

saludos

Creo que sí, mira:

@juanvi tal vez en su día te dije que no me compensaba por el tema de los papeleos del Modelo 720, pero ahora ya se hacerlo jajajaja

saludos

Si, en lugar de transferirles pasta para que te compren las acciones, les traspasarías las acciones a ellos y ya podrías operar.

Gracias!

Pues siendo empresas que de primeras estaba descartando por la doble retención, pero no es mala idea empezar las posiciones en ING y cuando estén completas pasarlas cada una a su correspondiente nominativa.

Acciones Nestle

Este planteamiento que comentas también me lo hice yo semanas atrás y me puse a investigar. En mi búsqueda (no sé en tú caso) una de las premisas es que el dividendo repartido parta de un yield mínimo (por ejemplo un 3%) y que este dividendo sea creciente.

Pues bien, este ETF que nombras no cumple ninguna de las dos premisas. Primero porque su yield es del 1,48% y en cuanto a si el dividendo es creciente pues tampoco. En este 2019 ha repartido 1,135 Euros, en 2018 1,03 Euros pero en 2017 su dividendo fue de 1,39 Euros.

Así pues para mí queda descartado pues sale más a cuenta comprar las 3 o 4 empresas que te interesan aún dando por perdido el exceso de retención que no se puede recuperar. Y es que si te fijas el ETF tiene un nombre muy rimbombante pero sólo tiene 23 empresas de las cuales Nestlé pesa el 30%, Diageo un 15% y Anheuser Bush un 14%. El 60% del fondo en 3 empresas que uno puede comprar individualmente con muchos mejores retornos en forma de yield, crecimiento de dividendos, sin cargar con empresas que no queremos y ahorrándonos el 0,46% de gastos anuales que tenemos que abonar al ETF.

Con el ETF del sector insurance pasa lo mismo. Bueno, quizás me pasa a mí ya que veo un yield del 3,95% que ya sí cumpliría el criterio lo que pasa es que de todo el sector a mí sólo me gustan Allianz, Axa, Aviva y en USA Aflac. Y claro las 3 primeras uno las puede tener en cartera con yields más altos.

En cambio el tercer ETF a pesar de que tampoco su yield es la panacea (2,55%) si que refleja un poco la media de lo que lleva dentro y sería ideal para alguien que no quiere tener un número elevado de acciones que controlar.

Otra opción, si te lo planteas como compounder, es un etf de acumulación que no reparta dividendos. Los hay también específicos del sector consumo.

https://www.morningstar.es/es/etf/snapshot/snapshot.aspx?id=0P000151M5

Exacto, a mí me parece mejor idea y además una selección de empresas mejor.

Cartera en máximos históricos !! Se que eso no se mira pero anda que no mola Jajajaja

Luego actualizaré en casa pero en un año parece un cohete .

Yo también intento no fijarme en ello. Hago el resumen anual donde es el único momento del año que me permito ver la evolución, que puedo esperar de aquí a X años, etc… Pero el resto del año no lo miro, que sino me obsesiono.

El año pasado hubo una buena caída, este año esperararía lo contrario, veremos xD

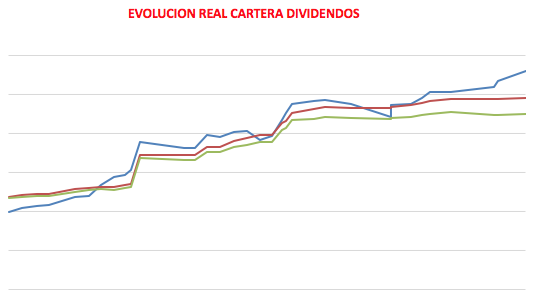

Bueno pues he actualizado mis valores en la cartera excell. @mr-j yo si que lo actualizo mensual o cada dos meses como es el caso, pero es que me sirven los gráficos para saber si mi cartera está barata o cara, que suele coincidir con las caídas de La Bolsa. Con esté gráfico muestro, el ahorro aportado, el ahorro + dividendos y la valoración en bolsa, que ahora mismo se está despegando, lo que me indica que La Bolsa está cara o que hay menos cosas atractivas. Pero como han dicho mucho por aquí, nosotros NO nos indexamos y eso nos permite comprar valores que estén a buen precio aunque La Bolsa suba:

Se aprecia que la línea roja cada vez se separa más de la verde (ahorro) porque cada vez cobro más dividendos. Y la valoración va y viene, sube y baja, me recuerda a la historia esa que dice que La Bolsa es como un hombre paseando a su perro, el perro va y viene(fluctuaciones) pero el crecimiento es recto y constante como los pasos del hombre…o algo así era jajajaj.

Hago este seguimiento desde 2016, pero empecé a invertir a finales de 2014. Ese periodo no lo implementé pero ya digo que fue malo porque empecé con las típicas españolas que se recomiendan, TEF, SAN, etc…y 2015 fue desastroso, se ve en la gráfica que, desde 2016 la valoración de mi cartera siempre ha estado por encima de las aportaciones, es decir, nunca ha vuelto a estar en rojo, han habido momentos en que la valoración casi toca las aportaciones (buenísimos momentos de compra). Por eso ahora mismo me indica el gráfico que no es un momento optimo para comprar. De todas formas conforme pasen los años, lo lógico es que la valoración se vaya separando cada vez mas de las aportaciones, y el ahorro + dividendos también. Ahí se verá a largo plazo la importancia de los dividendos en todo esto.

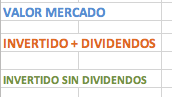

Otro gráfico que tengo es este, rentabilidad con dividendos, lo que sería “CARTERA NET RETURN” , y se ve claramente que ahora mismo esta disparada como un cohete, aquí también indica en las correcciones que es un momento optimo para acumular más.

Bueno, esto promete ser un año importante en cuanto a revalorización, mucho tendría que torcerse diciembre para que no fuese así. También se empezó con un diciembre de 2018 muy malo.

Bueno,

Después de 5 años de estrategia, empecé en diciembre de 2014 pero para ser objetivos, en serio en enero 2015, he hecho un pequeño estudio de comparativa con unos fondos que siempre me han gustado y que muchas veces me pasa por la cabeza hacer un @ifrobertocarlos . Primero una explicación de porque :

Conclusión, una cartera de dividendos paga lo mismo que un fondo medio. Si a eso ya le sumas, comision de custodia del broker, etc, etc… pues ya te vas a un COBAS AM de comisiones con la cartera de valores. Como números gordos valen. Unos un poco menos porque pagan menos comisiones y unos un poco mas porque pagan custodia en sus brokers “seguros”

Los fondos de la comparativa son:

Robeco European conservative equities

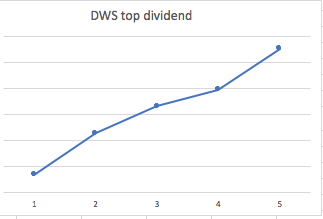

DWS top dividend

Me gustan porque su cartera esta compuesta por todos los valores que nos gustan, si los buscas en Morningstar lo veréis.

La comparación la he hecho poniendo las mismas cantidades de dinero invertido cada año, pero en el caso de los fondos del total he descontado los dividendos. Ejemplo, si un año he invertido en mi cartera dividendos 20k. y he cobrado 3k en divis, realmente he invertido 17k de mi bolsillo, que son los que he usado para los fondos, para no hacer trampa.

Luego, en los fondos, he repartido el total anual, en mismas cantidades mensuales, en la cartera no ha sido así, ya que he ido acumulando mas en caídas de mercado, por lo que el resultado es mas desfavorable para los fondos. Pero quería ver en el caso de comprar sin pensar, ahorro mensual y comprar este como este el fondo.

También es verdad que 2015 fue nefasto para mi, empezaba y me tire el año comprando SANTANDERES, BBVA y MATILDES, alguna ree, map y tal pero poco…

Sigo…

Cuelgo aqui los 5 fondos que me gustan, la suma de todas sus comisiones (la media) sería 1,07% anual, mas barata que la cartera que hemos visto que sale entre impuestos y comisiones un 1,3% anual. He usado los fondos que peor lo han hecho para la comparativa, que son los que comento arriba.

El resultado es que la diferencia de rentabilidad de mi cartera (todo incluido reinversión de dividendos y todo) contra el Robeco European conservative equities es de +2% en 5 años.

El resultado es que la diferencia de rentabilidad de mi cartera (todo incluido reinversión de dividendos y todo) contra el Dws Top dividend es de +8,7% en 5 años.

Os pongo gráfico de donde estaría mi cartera

La evolución de la cartera con el DWS top dividend, a final de año nunca acabamos en negativo:

Conclusiones:

Las dos gráficas de abajo son los fondos que me he comparado, los que peor lo han hecho.

Estamos hablando de comprar con el ahorro mensual y olvidarse. Sin pensar en que comprar, sin ver que divisa esta débil, sin anotaciones de divisa, sin papeleos para hacienda. Traspaso en día 1 del mes y compro los fondos. Esto es mucha vida extra. Mucha.

Evidentemente el amundi index total world lo ha hecho mejor que yo, entre otras cosas porque tiene mucha USA y yo los primeros años cargue EURO que lo ha hecho peor. Pero ahí están los resultados. Son reales.

El fundsmith juega en otra liga, si me animo esta noche en el curro hago la comparativa, me llevaré clinex para llorar. Pero siendo coherentes, nunca hubiera elegido un fondo solo y lo conocí hace poco, pero un mix de estos 5 fondos si que es coherente.

Los fondos cobran rentas, como nosotros, pero se quedan dentro y se reinvierten. Al final por muchas vueltas que le queramos dar es lo mismo. El margen de seguridad esta en el % de gastos que cubre tu fondo en la if, si es un 2%, vas mas que sobrado ante los vaivenes del mercado. Recordar que dentro de los fondos no hay agua que hace olas, están las mismas empresas que todos compramos. Imaginad que tu broker es ING, dentro de ING están tus 50 acciones y cobran dividendos que se quedan dentro de ING y se reinvierten. TU FONDO SE LLAMA … “ING”, la diferencia es que tu fondo paga por cobrar dividendos, los otros NO. Es la única diferencia. Estoy haciendo de abogado del diablo porque a veces pienso en tirar la toalla y comprar 5 fondos, y dedicarme a ver previsiones de Kitesurf.

Olvidarte de modelo 720

modelo D6

Hacienda te pide los dividendos extranjeros

anota esto, anota lo otro. Realmente a largo plazo ¿merece la pena?

He intentado colgar una foto muy chula de mi Mac y el café, pero no me deja. Da error.

¿Comentarios? ¿alguien mas que haya hecho esta comparativa?

Adjunto 5 años en Robeco European conservative (1,2% gastos) y 10 años:

Así como las principales posiciones de cartera y distribución por países:

No parece ni mal resultado ni malas empresas, recuerdo que es El Segundo que peor lo ha hecho, pero estos dos fondos que uso son muy poco volátiles. Para lo bueno y lo malo, creo que como nuestras carteras.

Estos fondos me gustan desde 2015-2016. No es a toro pasado. Me gustan su cartera y su filosofía desde entonces

Buen análisis. El dilema dividendos vs. fondos está ahí y yo creo que si continuamos en el foro veinte años seguirá estando.

Quizá porque es una confrontación de argumentos puramente matemáticos y de eficiencia frente a otros psicológicos.

De todas formas un apunte. Comparas el 1,3% de comisión de gestión del fondo con el 1,3% sobre el capital total que se te va en impuestos y comisiones de compras en la cartera de acciones. Pero no las veo sustitutivas. Quiero decir que en el fondo también tendrás comisiones de compra en la fase de acumulación y pagarás impuestos en la fase de distribución. Para mí ese 1,3% de gestión es “además”.

Yo estaba equivocado, te estaba respondiendo pero investigando he encontrado esto:

Los gastos de brokeraje no están incluidos en el TER. Pero de todas formas esta comparativa que he hecho es a valor del fondo a fecha de hoy, y eso quiere decir que ese valor descuenta todos los gastos que comentas, menos las ventas.

Comisiones de compra no tiene un fondo. Y una vez tengas el capital para “vivir” se puede pasar los fondos a uno indexado de reparto (si que existen) y vivir de rentas. Con eso consigues bajar de 1,3% a 0,3% y las rentas que te da las usas para vivir, tributas por ellas y te sigue saliendo una cifra similar a la del ejemplo (impuestos + 0,3% del fondo).

Pero bueno esto es el eterno debate de que es mas eficiente. Al final lo que quería plasmar es una comparativa entre una estrategia y otra con sus pros y sus contras y los resultados despues de 5 años!!!

Pero supongo que esto dependerá del tipo de fondo o del broker, ¿no? Yo el otro día compré un etf en la bolsa de Londres y me soplaron 13€. En cambio podría decir que comprar acciones no tiene coste porque ahora mismo me están saliendo gratis en TD.

Pero, vamos, que más allá del detalle, de acuerdo con la reflexión. Yo ya he dicho alguna vez que me quedo con los dividendos, pero sabiendo que las razones son más sicológicas que otra cosa.

No Juanvi, un fondo no es un ETF.

Un ETF es como un fondo que cotiza en bolsa y suele tener las mismas comisiones de compra que una acción (depende del broker), los fondos que expongo y la mayoría no tienen comisión de compra, por ejemplo el de arriba que su valoración es 205,12€, si tu tienes en tu cuenta del broker 205,12 €, te dan una participación, comisión de compra “0”.

En algunos pone “comisión de suscripción” pero ninguno lo aplica.

Otra razón que se me mete en la cabeza es porque los ricos usan la sicav en vez de usar un broker y acciones. Básicamente para no tributar ahora, solo el 1% que tributan, una sicav si que es casi lo mismo que un fondo.

En fin, esos son mis números hasta ahora. Si que es verdad que en 2015 fue la gran cagada pero invertí mucho menos que en 2016 que invertir 2,5 veces lo que 2015. El resultado global es satisfactorio.

Pero ves el gráfico de la evolución de los fondos, solo por comprar y sentarse. Sin mas calentamientos que ese y da que pensar.

Si os habéis dado cuenta @ifrobertocarlos desde que delega en fondos casi ni lo vemos por aquí, ya no tiene que leer noticias de empresa ni OPAS, ni ampliaciones de capital. Estará viviendo la vida

Pero no te lo pasas igual…

Supongo que es de primero de inversión, pero tenía los conceptos mezclados. Gracias por la aclaración. Profundizaré porque ahora estoy viendo formas de rentabilizar el efectivo que tenía parado como garantía de las puts y puede ser una opción.

Si, seguira, pero no son caminos opuestos o excluyentes, son complementarios.

Con los dividendos te aseguras ingresos, con fondos te aseguras diversificacion en dividendos de empresas que no comprarias directamente. Aunque el fondo sea de acumulacion te sigues beneficiando de los dividendos, no puedes cobrarlos, o si, si realizas reembolsos parciales si te hace falta.

Cual es la forma mas eficiente de invertir en empresas como Hyundai, Taiwan Semiconductors, Japan Tobacco, etc. Se pueden comprar directamente aun sin conocer esos mercados que nos pillan demasiado lejanos o bien a traves de un fondo en RV Emergente.

Y el caso mas actual, y que no se si repartira dividendos, como invertir en Aramco, comprando en Arabia o a traves de un fondo.

Una cartera con una parte en fondos puede ser igual de valida si ya tienes cubiertos tus gastos o quieres salir de los mercados occidentales.

Eso si, es un buen tema de debate