Después del movimiento de los últimos 4 meses desde mi última actualización, hago un resumen de cómo va el tema respecto a los objetivos que me puse a principio de año. Ya adelanto que hay más sombras que luces, pero aquí seguimos…

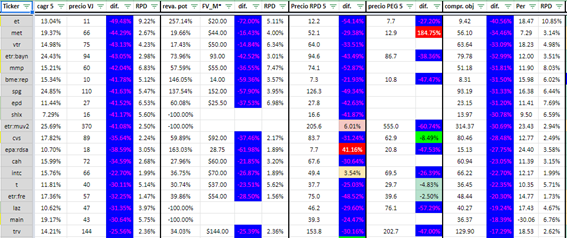

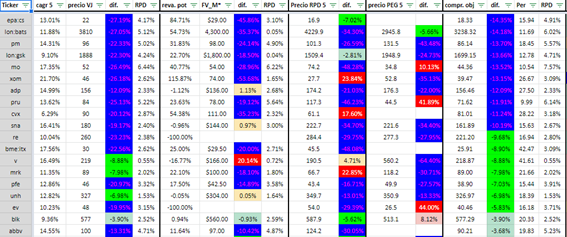

Situación de la cartera

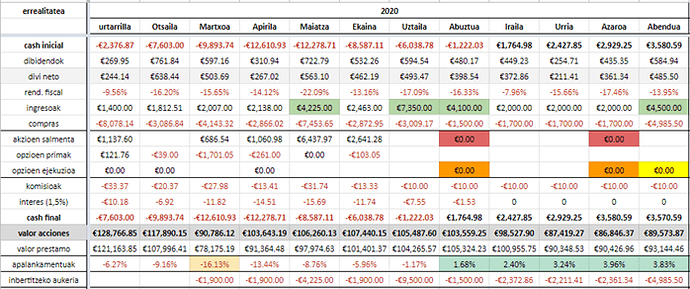

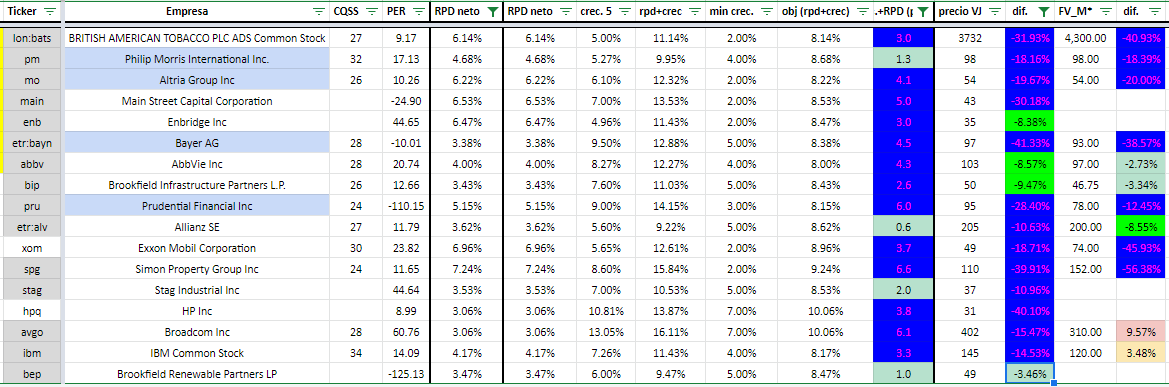

El Retorno que me está dando la cartera este año es muy mala (YTD:-26% y desde el inicio: -13%), tampoco hay que dar muchos rodeos para llegar a esta conclusión. El hecho de que la cartera tuviese un gran peso en REITS y Energía, ha hecho que esta se hunda en cuanto a la revalorización del capital invertido.

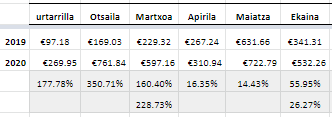

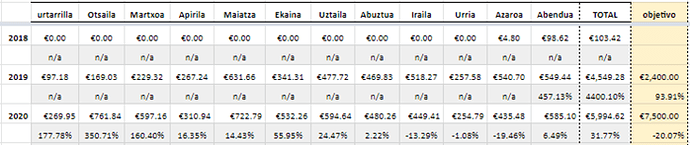

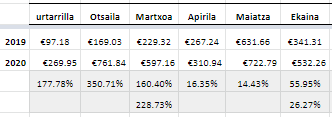

En cuanto a los dividendos, en estos momentos he recibido un 26.27% más de dividendos en comparación con los del año pasado. Aquí tendría que enfatizar que este aumento viene más por el hecho de mis aportaciones que por haber evitado recortes etc.

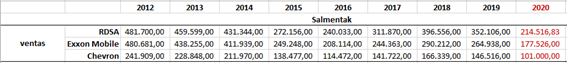

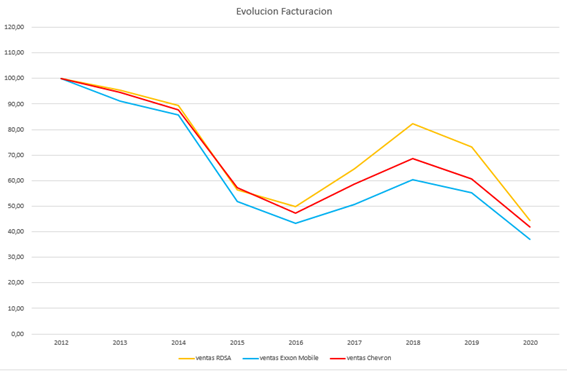

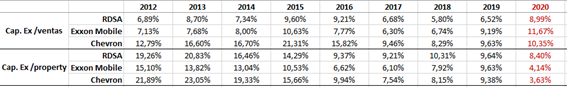

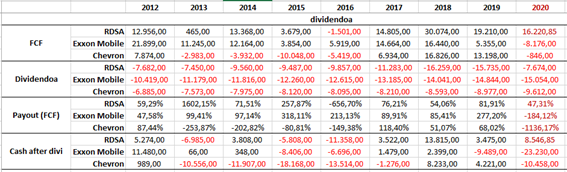

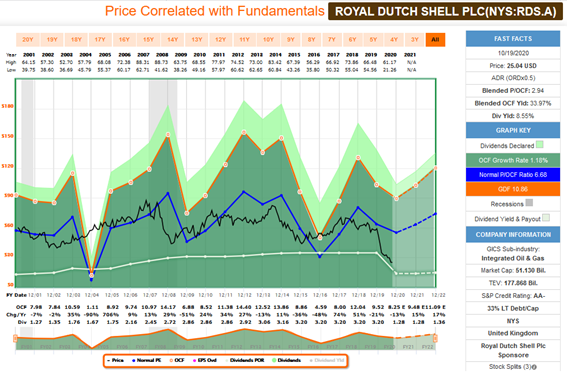

De hecho, los recortes y suspensiones sufridas no han sido pocas: D, VTR, SPG, BMW, BBVA, AXA, ITX, PNN SKT, KIM, ABI, URW, RDSA, DAI, CAKE, LVS, TEF, BT, AV, BNP, ING, WPP.

Operativa

Como ya he dicho más de una vez, estoy utilizando el margen del bróker de una forma sistemática. Esto hace que la cartera tenga una volatilidad mayor que el del mercado. En marzo el nivel de apalancamiento subió al 16.13%. Esto fue debido a la bajada del valor de la cartera y porque durante Febrero y Marzo decidí recomprar PUTs vendidas de AXA, RDSA, UNA (rolados a 2021), TEF, CAKE y PFE materializando perdidas contra el margen. Esta decisión me hizo perder dinero en el momento pero preferí esto a cargar demasiado el margen al ser ejercido en todos ellos.

Todas estas circunstancias hicieron que los planes que me había fijado en enero no fuesen válidos y tocaba adecuarse a la situación que tenemos en frente. Más o menos la frase de “todo el mundo tiene un plan hasta que le dan el primer puñetazo…”

Desde Abril, decidí seguir haciendo compras regulares (no contra el margen), aumentar el dinero mensual dirigido a la inversión, redirigir los excedentes del ahorro mensual a inversión, la devolución de hacienda a inversión y utilizar los divis para bajar el % de apalancamiento. Cualquier tipo de ingreso extra se está y se dirigirá al bróker. Mi intención es bajar el nivel de apalancamiento para que en caso de una próxima corrección en otoño (yo creo que habrá algo…), tenga más margen de maniobra para seguir comprando.

En lo que al segundo semestre se refiere, por mi parte quiero destinar 2000€/mes a inversión de forma regular. También quiero poner el margen en positivo no más del 5% del valor neto de cartera. En caso de bajadas del mercado, utilizaría ese 5% de efectivo + parte del margen (hasta llegar a un apalancamiento máximo del 15% respecto al 50% del valor de la cartera en su punto máximo). Parece complicado pero no lo es tanto:

El valor de la cartera es 100k€ y el mercado empieza a caer desde este punto máximo. La referencia sería 50k€, por tanto tendría una capacidad de inversión de 5k€ (reservas) + 6.5k€ (15% de 43.5K€). En total tendría una capacidad de inversión de 11.5K€

Opciones

Tal como he comentado más arriba, en Marzo y abril decidí cerrar o rolar PUTs abiertas que estaban vivas y en caso de ejercicio me podían poner en una posición más comprometida.

En Junio, recompre la PUT vendida que tenía de JNJ a 120$ para enero del 2021. Por tanto, en caso de que haya una caída generalizada eventual a finales de este año, sólo tendría como PUT importante el de 3M a 125$ y este no pondría en peligro el resto de la cartera. En caso de que haya una caída generalizada no descarto vender otra PUT a largo plazo de JNJ, y con la prima cobrada comprar acciones de JNJ al precio que estén.

Ventas

Como ya he comentado más arriba, no han sido poco los recortes y suspensiones de dividendos que he tenido y esto me ha empujado vender algunas posiciones (en muchos casos con pérdidas) y el efectivo se ha utilizado para ampliar posiciones que me convencían más.

Los que se han ido: BBVA, BMW, PNN, BT.a, SKT (en parte), VTR (en parte), SJM, K, KMB, CAKE, KIM, LSV.

Compras

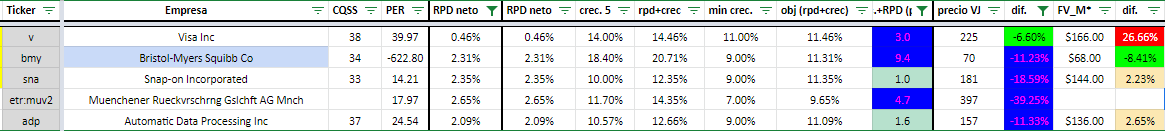

Las compras regulares, y rotaciones que he hecho han servido para aumentar o abrir los siguientes:

MAP, BAYN, ALV, UNA, AXA, REE, NOVC (Comprada en Alemania). Los que están en negrita son los que más he cargado. Allianz se convierte en la principal aseguradora que tengo ahora.

En caso de REP, TEF e IBE, cojo las acciones.

En UK me he centrado en GSK y BATS. Quiero meter Diageo pero no a 28.

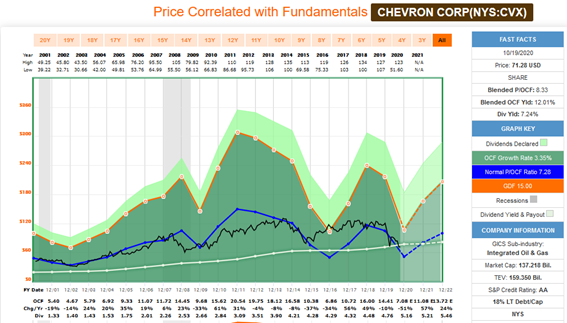

En USA, TXN, BIP, MAIN, KO, PM, ENB, PPL, O, CVS, WPC, PEP, MDLZ, ADP, BMY, PRU, MMP

Revisión de objetivos

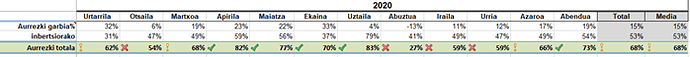

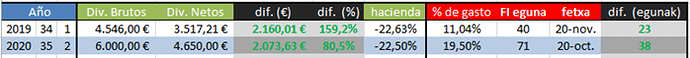

El principal objetivo que me puse a inicio de año fue controla el nivel de gastos. Esto me llevaba a ponerme como objetivo tener una tasa de ahorro del 65%.

Debido a la crisis que tenemos encima, los ingresos por salarios ya bajaron desde abril y esto ha hecho que nos hayamos tenido que adecuar a la nueva situacion. Por ahora haciendo una proyección a final de año estaríamos entorno al 68% de tasa de ahorro con un 53% que utilizamos para inversión. Creo que los niveles de ahorro de Abril y Mayo reflejan la gravedad de la falta de consumo que ha habido en general. El nivel de ahorro de Julio no es extraño, ya que los extra de verano y una retribución variable van directo a inversión. En Agosto en cambio, debido a las vacaciones, el nivel de ahorro baja.

Digamos que lo único positivo de este año está siendo el control del dinero que entra y sale en nuestras cuentas.

Dividendos proyectados

Del objetivo inicial que tenía de conseguir entre 7000-7500€ en dividendos, nos quedaremos en el entorno de los 6000-6300€. Aquí el palo ha sido mayúsculo, sólo queda perseverar y seguir con el plan establecido. A ver si el 2021 sale mejor que lo que está siendo el 2020. A fin de cuentas, me quedaré un 20% por debajo de los 7500€ que “quería” conseguir.

Cobertura de ingresos pasivos

Con la reducción de gasto y el aumento de los dividendos este año espero terminar cubriendo alrededor del 20% de los gastos. Dicho de otra forma, sería IF desde el 20 de octubre en adelante…

No es lo que me plantee al principio de año pero en ello seguimos. Veamos cómo sigue el año y la evolución de algunos dividendos que no están tan seguros…