Otra que flaquea hoy

Lleva un buen piñazo hoy

Pensaba que “se había hecho un TDOC o un PLTR” y había bajado un 20% o así y sólo es un 6%.

No trabajarás en Expansión o alguno de estos, ¿no? ![]()

Si JNJ bajase un 6% en una sesión el 30% del foro estaría comprándola. Roche no se prodiga con estos meneos, ni para arriba ni para abajo.

Lo sé, lo sé. Hacia coña comparando lo que significa un piñazo para una empresa como Roche (o JNJ), con lo que hacen las PLTR y compañía.

Se veía venir….quizás va siendo hora de abandonar la hipótesis de las beta amiloides como desencadenantes de la enfermedad

https://www.roche.com/investors/updates/inv-update-2022-11-14c

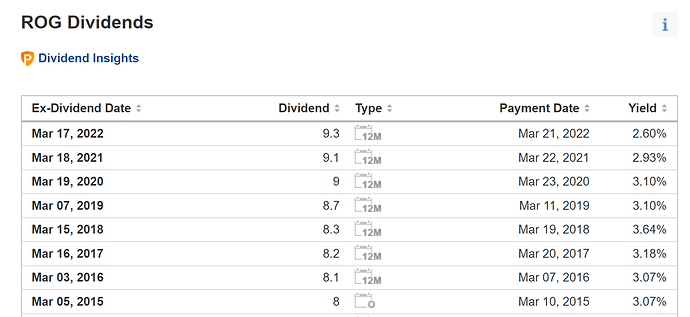

Otro aristócrata europeo más con incremento de dividendo raquítico (2.15%)

Board proposes dividend increase to CHF 9.50. If approved by shareholders, this would be the 36th consecutive dividend increase.

Que mustia está la aristocracia en el viejo continente

De poco sirve aumentar el dividendo cada año si el crecimiento en 8 años es de un pírrico 18,75%. Menos mal que me la quite de encima hace algún tiempo:

Dividends still don’t lie:

Llevo tiempo exponiendo mi opinión en este foro de que las “aristocracias del dividendo” las hay que mirar con lupa.

Si, es un incremento raquítico y además parece que es tendencia este año. Otras compañías europeas están dando incrementos por debajo del 5% y eso no ayuda a que compongan. Ahí las americanas van muy por delante.

De todas formas, prefiero este comportamiento a aumentar un año un 20% y cancelar el dividendo al siguiente.

Hay que tener en cuenta que su RDP está por encima del 3%, que no está tan mal.

Para mi sigue siendo una empresa que se puede comprar para el largo plazo.

(M*)

After updating our model for Roche’s full-year 2022 financial performance, foreign exchange rates, and our new assumptions for the firm’s portfolio and pipeline, we’re slightly adjusting our fair value estimates to CHF 419/$57 (from CHF 428/$57). Roche continues to trade at a steep 35% discount to our fair value estimates, and we think the market underappreciates Roche’s long-term growth potential, putting too much emphasis on the upcoming COVID-19-related sales losses in 2023 as well as recent pipeline failures.

Roche saw 2% constant currency growth (1% as reported) in 2022, as newer drug launches and underlying demand for the firm’s diagnostics countered pressure from biosimilar versions of older oncology drugs (CHF 1.9 billion headwind) as well as lower COVID-19-related revenue in both divisions (amounting to a roughly CHF 1 billion headwind). Incorporating an expected CHF 5 billion decline in COVID-19-related sales and CHF 1.6 billion decline from oncology biosimilars in 2023, management expects a low-single-digit decline in sales and core earnings per share in 2023 at constant currencies.

Our updated forecast for 2023 is slightly more bearish, assuming a 3% top-line decline and 4.7% decline in core EPS for the year. That said, we think fundamental growth for the firm’s underlying business looks strong, with multiple trial readouts and launches that will continue to support Roche’s wide moat.

Roche publica sin darse cuenta los resultados positivos de un estudio sobre un fármaco contra el cáncer de pulmón

Las acciones del grupo farmacéutico suizo suben después de que un analista descubriera datos sobre medicamentos de inmunoterapia en un sitio web

Roche, sin darse cuenta, ha revelado resultados positivos de un estudio sobre un medicamento contra el cáncer de pulmón, seguido de cerca, lo que hizo que las acciones del grupo farmacéutico suizo subieran hasta un 5 por ciento.

Un análisis provisional que la compañía publicó accidentalmente en su sitio web mostró que el medicamento de inmunoterapia tiragolumab, cuando se toma con el medicamento de anticuerpos Tecentriq, de uso común, aumentaba el tiempo de supervivencia general de los pacientes.

Los datos, descubiertos por un analista de acciones, dieron esperanzas a los inversores sobre el medicamento, aunque Roche advirtió que aún no está “maduro”.

Datos anteriores del mismo ensayo habían demostrado que los investigadores no alcanzaron otro objetivo: mostrar una diferencia estadísticamente significativa en el crecimiento de los tumores.

En el ensayo de última etapa participan 534 pacientes con cáncer de pulmón de células no pequeñas avanzado, un tipo prevalente de la enfermedad.

Los datos publicados accidentalmente mostraron que los pacientes que tomaron el nuevo medicamento junto con Tecentriq sobrevivieron un promedio de 22,9 meses, sustancialmente más que los 16,7 meses de aquellos que tomaron solo Tecentriq.

Umer Raffat, el analista de Evercore que encontró la presentación, dijo que los datos eran “muy buenos”.

Los analistas del banco de inversión Leerink, especializado en ciencias biológicas, dijeron que la mejora era “clínicamente significativa”. Aunque los comentarios públicos de Roche habían insinuado resultados positivos, ningún dato detallado había sido de dominio público hasta ahora, añadieron.

La inmunoncología (aprovechar el poder del sistema inmunológico para combatir el cáncer) ha transformado las perspectivas de muchos pacientes durante la última década.

Sin embargo, las patentes de algunos de los medicamentos inmunoncológicos más importantes expirarán antes de 2030, y los fabricantes de medicamentos están buscando una generación futura de medicamentos más eficaces para generar nuevas fuentes de ingresos.

Los analistas de Leerink añadieron que los resultados también podrían ser positivos para otras empresas que desarrollen fármacos con mecanismos similares, conocidos como anti-TIGIT.

Los medicamentos se dirigen a un receptor que suprime la respuesta del sistema inmunológico al cáncer. Los investigadores creen que mejorarán la eficacia de otros fármacos inmunológicos cuando ambos medicamentos se utilicen juntos.

Las acciones de las grandes empresas farmacéuticas que también están desarrollando anti-TIGIT subieron. GSK subió un 1,7 por ciento en las operaciones del mediodía en Londres, mientras que Merck y Gilead sumaron un 1,2 por ciento y un 0,9 por ciento, respectivamente, en las operaciones previas a la comercialización en Nueva York.

Las empresas de biotecnología más pequeñas que están desarrollando medicamentos similares se recuperaron con fuerza. Arcus Biosciences se disparó un 25 por ciento y iTeos Therapeutics saltó un 28 por ciento en las operaciones previas a la comercialización.

Los datos de Roche mostraron que tiragolumab fue “bien tolerado” por los pacientes y que los efectos secundarios no fueron peores que los de los tratamientos existentes.

El estudio en curso está “ciego” para los pacientes y los investigadores, lo que es una forma de reducir el sesgo en dichos ensayos.

Las acciones de Roche subieron un 5,1 por ciento hasta los 265,95 francos.

(M*)

Roche’s strong underlying top-line growth in the third quarter was in line with our expectations, and we’re not making any changes to our CHF 387/$56 fair value estimates. While the firm has seen a 6% decline in revenue over the first nine months of the year, this translates to 1% growth on a constant currency basis and 9% growth after further excluding the headwind from the loss of COVID-19-related sales (particularly in the diagnostics arm). COVID-19 headwinds should persist through the first quarter of 2024, which we think is weighing on sentiment among short-term investors.

We continue to see Roche holding a strong portfolio of products with patent protection through the rest of the decade, although we think the market is preoccupied with upcoming data for the firm’s TIGIT-targeting antibody tiragolumab in lung cancer (survival data now expected in the first quarter of 2024). We have modest expectations for tiragolumab, as we see Keytruda as a very high bar in this setting, although statistically significant data could imply potential in other indications also in testing.

Roche’s pipeline has diversified from oncology into areas like neurology and cardiology, and we’re looking forward to upcoming data for the firm’s brain shuttle technology in Alzheimer’s later this month as well as data from the key phase 3 study for Duchenne muscular dystrophy gene therapy Elevidys later this year.

We think established blockbusters like Hemlibra (hemophilia), Ocrevus (multiple sclerosis), and Evrysdi (spinal muscular atrophy) provide a strong foundation for the firm’s wide moat, which is further supported by the firm’s leading position in diagnostics.

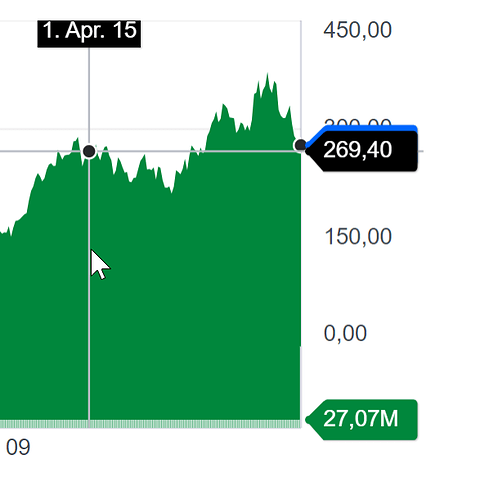

Mirando el gráfico, parece que aún le queda caída, desde Julio no para salir dinero institucional