Tal cual mi caso.

Este año vamos a esperar mucho, me temo.

Sobre las devoluciones de este año habra que ver de que dinero disponen, pero en la situacion en la que estamos de cierre total de la economia, ahora que se esta abriendo, lo que se necesita es consumo privado, que la gente gaste en tiendas, bares, etc.

Por lo que he visto publicado en algun medio, parece que se estan dando bastante prisa, quizas no todas pero estan devolviendo rapidamente para que la gente tenga dinero para gastar

Leyendo el blog DGR Chit Chat de S.A. han puesto sugerencias de carteras. Interesantes por su DGR.

Estas propuestas vienen de la misma persona, pero me ha llamado la atención que varias incluyen BIPC ahora. Lo que comentó jvincen2 (en su hilo) acerca que con la creación de BIPC mucho capital americano entraría en BIP.

"Running some numbers here.“ABBV, BIPC, BLK, DLR, CCI, CE, CHD, HD, HRL, NEE, LMT, O, RY, TXN, UNP” at current prices and equal weight gives an aggregate:

Dividend Yield: 2.97%

15yr Historical TR: 13.37%

10yr Historical DGR: 14.94%

Beta: 0.75

For a bit higher yield vs. total return, maybe swap in some higher yielders/slower growers like traditional Ute D and traditional global consumer staple conglomerate NSRGY in place of HRL. This would effectively boost your yield, but lower your historical TR.“ABBV, BIPC, BLK, DLR, CCI, CE, D, HD, NEE, NSRGY, LMT, O, RY, TXN, UNP” at current prices and equal weight gives an aggregate:

Dividend Yield: 3.22%

15yr Historical TR: 12.73%

10yr Historical DGR: 13.22%

Beta: 0.79"

If you swap in WPC instead of O, arguably a very similar REIT, but more globally diversified and currently a better yield, better SSD, and better rent coverage for a triple-net, then the numbers improve slightly.

“ABBV, BIPC, BLK, DLR, CCI, CE, CHD, HD, HRL, NEE, LMT, RY, TXN, UNP, WPC” at current prices and equal weight gives an aggregate:

Dividend Yield: 3.07%

15yr Historical TR: 13.40%

10yr Historical DGR: 15.15%

Beta: 0.75

“ABBV, BIPC, BLK, DLR, CCI, CE, D, HD, NEE, NSRGY, LMT, RY, TXN, UNP, WPC” at current prices and equal weight gives an aggregate:

Dividend Yield: 3.32%

15yr Historical TR: 12.76%

10yr Historical DGR: 13.43%

Beta: 0.79

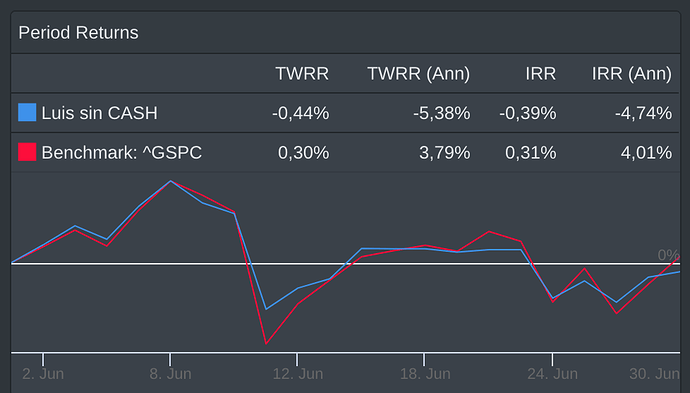

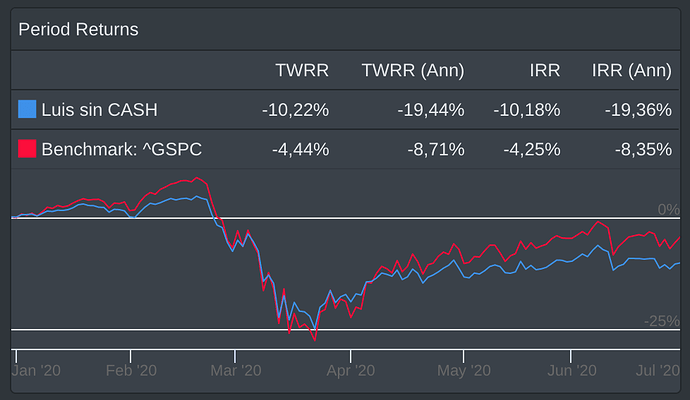

Junio 2020

Cartera:

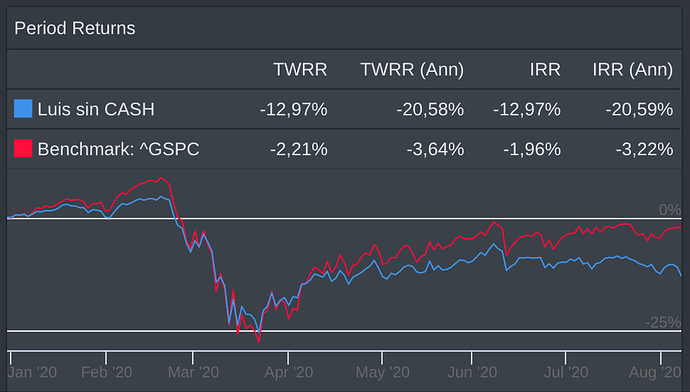

TWRR -0,44% (SP500 0,3%).

En 2020 -10,22% (SP500 -4,44%).

¿Por qué pese al rally en bolsa, no logro que la cartera suba hacia positivo como la hace el SP500?. Pues los fondos Value no ayudan y tengo apenas una chispa de FAANG. Aparte que sector tabaco y energía pesan bastante en mi cartera. Paciencia y a seguir adelante con el plan.

Ventas:

Ninguna.

Compras:

2 compras, realizadas antes del ex-dividend. Ambas en sector salud.

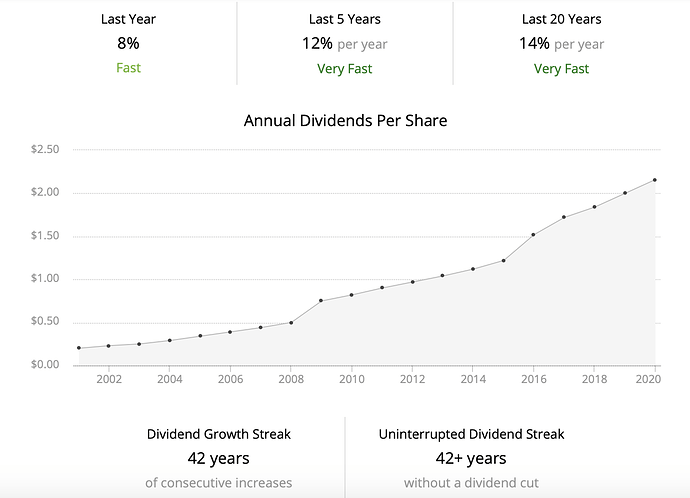

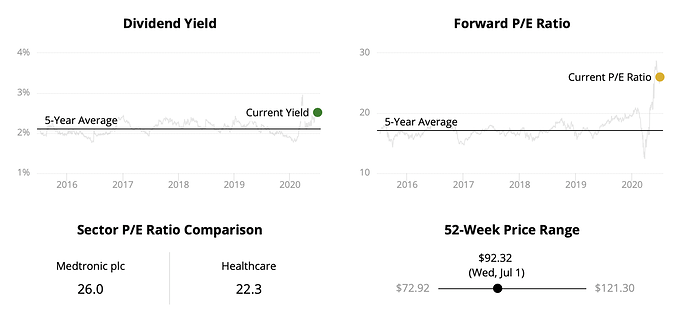

- MDT: a 91,07$. Empresa especializada en dispositivos médicos y donde tenía que aumentar posición. Este año, a pesar de los malos resultados, aumentó dividendo 7%. En total, 42 años aumentando dividendo, con una media de 12% los últimos 5 años.

Su RPD está un 18% por encima de la media de los últimos 5 años. El aumento del P/E es debido a la caída en beneficios por la situación de pandemia.

Si hay algún “pero” que puedo atribuirle a MDT es que su central actual esté en Irlanda, con el consiguiente 20% retención.

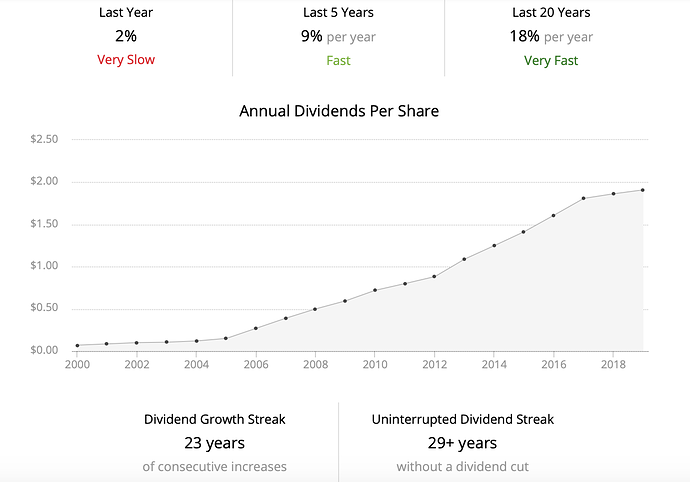

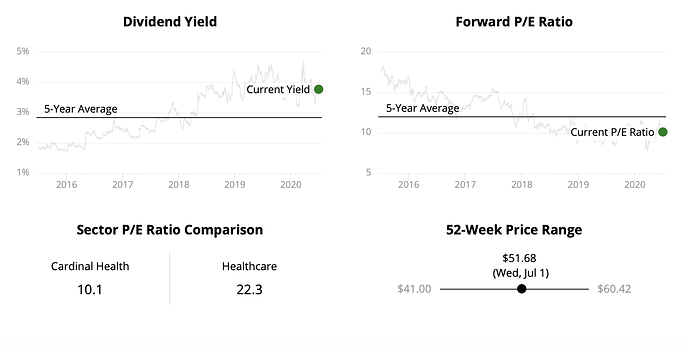

- CAH: a 51,55$. Empresa distribuidora de medicamentos (middle man), que obtiene el 75% beneficio con este negocio y el 25% por dispositivos médicos (en 2015 y 2017 compró línea de productos cardiovasculares y endovasculares a JNJ así como línea de trombosis, TVP e insuficiencia nutricional a MDT).

Debido a la situación de reajuste que están sufriendo las distribuidoras de fármacos, el crecimiento de dividendo ha disminuido mucho en los últimos 3 años. En 2020 un 1%, mediocre, pero va sumando.

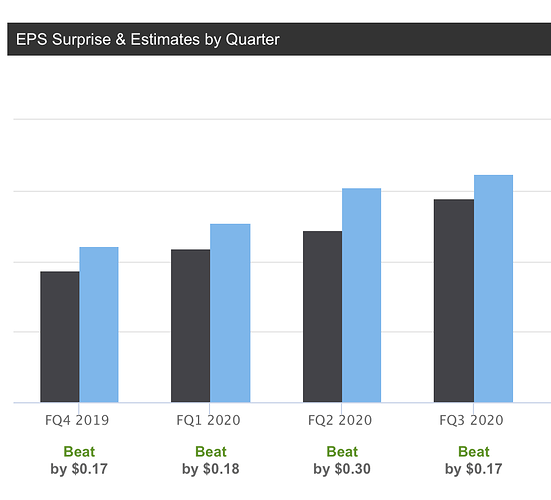

Lo que me gusta tanto de CAH como CVS (otra distribuidora que se "reinventa comprando Aetna - una de las mayores aseguradoras de USA-) es que están dando buenas noticias en los informes de beneficios. Este cuadro es de CAH.

Por eso he decidido aumentar.

Recortes de Dividendos:

Todavía tengo fresco este mensaje. Y no pensando que no caerían muchas…

- Abril: RDS (recorte 66%), San (suspensión).

- Mayo: DIS (suspensión), IMB (recorte 33%).

- Junio: SPG (recorte 38%). De momento no vendo. Se está moviendo para cobrar los alquileres y ha anunciado que la mayoría de centros comerciales que tiene están abiertos. A ver lo que dura dado el aumento de casos COVID-19 que hay en USA…

Dividendos congelados en GIS, CVS.

Dividendos:

Buen mes, aunque -9,2% respecto a 2019. Por lo tanto sigo por debajo del total acumulado el año pasado.

Esta vez ha sido los dividendos que pagana MAP, la cual fue vendida en su totalidad. No obstante, relativamente contento porque era una cantidad grande y no ha sido descalabro como mayo (-60%).

Pensamientos:

He hecho los deberes, ahorrado una aceptable cantidad de cash por si retorna la “realidad” al mercado. Los objetivos también están marcados.

Sigo con compras mensuales, aumentando posiciones de empresas que tocan y en función del ex-dividend para optimizar el cobro.

Me voy de vacaciones a disfrutar de paz, montaña y buena comida.

Feliz verano.

Excelente compra @luisg. Es un empresón y como tal la tengo en el punto de mira. Por cierto, la retención es del 25%.

Quizás te falten las de los cuadros estos verdes más grandes??? ![]()

De donde sacas esos ratios/gráficos???

He revisado los extractos de IB y tienes razón. Pensaba era el 25%, pero no consulté los extractos por vagancia, así que consulté internet y … cagada. Peor queda entonces, casi al nivel de Alemania.

Gracias por la corrección ![]()

De Simple Safe Dividends.

Consulté no hace mucho a IB y su respuesta fue un chasco:

**IBCS 2020/06/11 03:12:08**

Dear Mr. _____________

We do not offer tax vouchers for Irish stocks. In Europe we offer tax vouchers for Germany, Switzerland, Finland, Denmark, Sweden, Norway, and Belgium.

For France, Spain and Portugal we offer instead of tax vouchers the actual reclaim process.

Should you have any further questions, please let us know.

Kind regards

Fabian

IBKR Customer Service

He abierto un ticket a Smartbroker a ver si emitiese también estos dividend vouchers, ya que emite por defecto y gratis los de Alemania y Suiza. No creo, pero por intentarlo que no quede…

Estuve mirando también brokers irlandeses pero me encontré comisiones de custodia de locura. Así que descartado…

Sin esos vouchers parece no ser posible la devolución:

Para quien quiera saber más de MDT.

He estado un buen rato viendo porque no consigo hacer que me funcione. He probado a sustituir por A1. Siendo A1 la celda del ticker y por 7, por ejemplo, y no hay manera… De hecho también he puesto el literal del ticker, por ejemplo “NYSE:ADP” y no soy capaz. ¿A alguien más le ha funcionado?

@jgr23 si no es abusar mucho de tu amabilidad, ¿sería posible que compartieras una hoja donde venga una línea con esta fórmula para poder verlo?

Mil gracias y perdona ser tan muñón para estas fórmulas xD

Mira a ver si puede ser cosa de la configuracion regional, yo suelo usar la de UK/USA, me suena que para Espana se usan a veces ; en vez de , o cosas asi en las formulas

Tambien a veces GSheets pone “Error cargando datos” y no hay nada que hacer

FUNCIONA y en mi propia hoja!!! Fíjate que creo que tenía que ver con la configuración que decías.

Mil gracias. Me has ahorrado muchas horas

@luisg disculpa por usar tu hilo pero me parecía útil por si alguno tenía la misma duda.

Sin problema. Si ayuda a la comunidad es bienvenido.

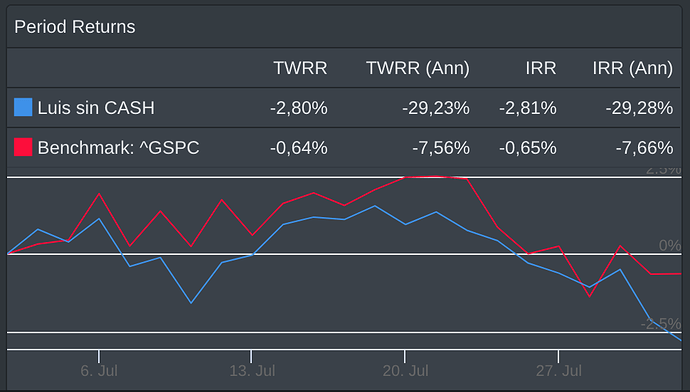

Julio 2020

Cartera:

TWRR -2,8% (SP500 -0,64%).

En 2020 -12,97% (SP500 -2,21%).

Ventas:

Ninguna.

Compras:

Cuatro compras.

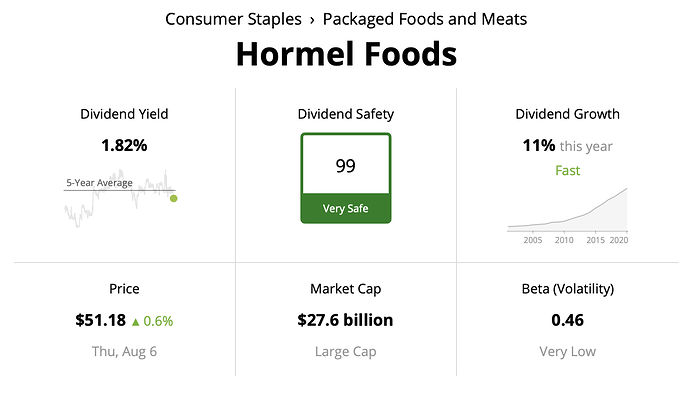

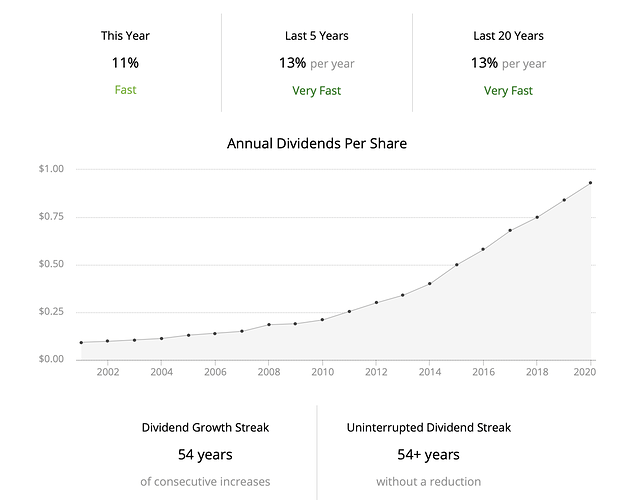

- HRL: Dividend King. Comprada antes del ex-dividend, por lo que me aseguro un poco más de dividendo en agosto. Mantiene aumento de dividendos de doble dígito por el momento (el próximo anuncio toca en noviembre).

- MSFT: Pues habrá que ir sumando poco a poco, así que una acción ha caído.

- GOOGL: Activada la opción de comprar fracciones de acción. Una chispa de prueba.

- AMZN: Otra chispa de FAANG.

Recortes de Dividendos:

- Abril: RDS (recorte 66%), San (suspensión).

- Mayo: DIS (suspensión), IMB (recorte 33%).

- Junio: SPG (recorte 38%).

Dividendos congelados en GIS, CVS.

Dividendos:

Buen mes. Por fin ha vuelto la senda positiva, con +37% respecto 2019.

REP lo cobré en acciones (split) ya que me despisté y se pasó la fecha de elegir dinero. Eso de esperar al último día y elegir en función de cómo va la cotización (recomendación clásica de la OCU), pues no se puede despistar uno.

En cualquier caso, estoy igual que el sumatorio total respecto al año pasado, por lo que ya es difícil lograr el objetivo de >10%. ¿opciones? varias, como dice Chowder.

- Puedo comprar empresas con alto dividendo antes del ex para compensar. Problema: son la de menor seguridad según SSD (tabaco y energía).

- Rumiendo si vender a grandes pérdidas SAN (>50%) y los fondos Value patrios (Cobas, AzValor, Magallanes). Con eso acumulo suficiente dinero para darle un buen chute a la estrategia principal (dividendos).

- Quedarme como estoy y seguir construyendo poco a poco, sin ansias. Lo que está claro es que el crecimiento orgánico va a disminuir mucho a partir de ahora y empresas de crecimiento dividendo doble dígito van a ser un puñado las que queden.

Pensamientos:

Echaré de menos a @jordirp.

Las vacaciones me han sentado de maravilla (montaña, aire puro y buena comida es lo que tiene). No he hecho dieta, eso hay que dejarlo claro. Pero el resto de cosas, sanísimas.

Sobre sesgos en pensamiento y el SAN. Podéis aplicarlo a cualquier acción que sea un dolor en culo para vosotros.

Aprovechando el tiempo de vacaciones, he leído un corto libro llamado

Fácil de leer ya que son capítulos de 2 páginas tratando errores del pensamiento y con ejemplos. Algunos de ellos muy forzado, pero el general buen libro.

Por supuesto, el clásico es

Pero ya estamos hablando de un texto largo, aunque ameno.

Pues estaba terminando el libro y rumiando qué hacer para aumentar el dividendo (coo he puesto arriba). Pensando en SAN, revisé el libro para ver qué fallos-sesgos seme pueden aplicar tanto en su compra como para no vender.

-

Sesgo de prueba social: “Me comporto correctamente si me comporto como los demás”. A este sesgo se atribuyen las burbujas y el pánico en la bolsa. Todavía se puede aplicar si en un foro, chat o conversación todo el mundo pone por las nubes determinada acción, fondo, etf a pesar de ser una

y tú saberlo. La presión puede llevarte a no decir nada o incluso verla como mejor opción de la que es.

y tú saberlo. La presión puede llevarte a no decir nada o incluso verla como mejor opción de la que es.

En mi caso, la compra en 2009 sin tener NPI, pero el SAN estaba en todos los periódicos y todos los “expertos” hablando de comprar y su potencial de subida. -

La falacia del coste irrecuperable: He invertido tanto tiempo, dinero y paciencia que ahora no voy a vender. ¿os suena?

Ante la incertidumbre (futuro), en cualquier momento podemos abandonar un proyecto-vender una acción y vivir con las consecuencias. Con la falacia, cuanto mayores sean los costes irrecuperables, más fuerte será la presión para continuar no vendiendo. Cuanto más dinero pierdas, con más fuerza te agarras a la acción. -

La ilusión del control: Es la tendencia a creer que podemos dominar o influir en algo sobre lo que objetivamente no se tiene ningún control.

El hecho de saber que nosotros podemos vender la acción cuando queramos hace que seamos capaces de tener más paciencia y soportar más castigo que si sólo pudiésemos venderla en tres momentos del año (estaríamos esperando como desesperados para vender ese día).

Algo más esotérico es el que cree que por mirar la acción todos los días va a subir o en el caso del fútbol, aquellos que creen que si no miran un penalti, quien lo chute, no fallará (seguro que más de uno por aquí ).

). -

El efecto de dotación: Sentimos que lo que poseemos vale más que lo que no poseemos. Si vendemos algo, pedimos más dinero del que estaríamos dispuestos a desembolsar por lo mismo.

Menos aplicable a las acciones, ya que el precio de compra no puedes negociarlo, pero el “para venderla a 1,8€, mejor espero a que llegue a 3€/acción”, también entra en este saco.

En la inversión este sesgo puede provocar oportunidades perdidas: gran inversión segura en la que no entramos porque no tenemos dinero y no queremos vender otras acciones de la cartera (aunque su futuro sea mucho menos halagüeño). -

El sesgo de autoservicio: Si la empresa ha superado un año excelente, el director ejecutivo lo fundamente en decisiones brillantes, esfuerzo incansable y su cultura empresarial. Si la empresa ha atravesado un mal año, la culpa es del euro fuerte, gobierno federal, los chinos, la unión de los competidores…

El caso es que nosotros no tenemos la culpa. Elegimos bien la empresa. Si el SAN cae e los infiernos, es por la crisis, los intereses negativos, la morosidad en pagos, GOOGL que quiere entrar en el negocio… -

La aversión de la pérdida: El más poderoso de los errores de lógica. Nos duele más perder 100€ que nos regalen 100€. Damos más valor a las pérdidas que a las ganancias.

En bolsa, los inversores tienden a no convertir en efectivo las pérdidas y prefieren esperar a que las acciones se recuperen (si lo hacen).

A ello sumo la aversión a la pérdida de determinados “privilegios” por tener más de 600 acciones de San en el banco: No hay comisiones de mantenimiento, tarjetas ni transferencias. Si calculas esos gastos (pongamos 10€ por transferencia internacional a IB), 3€ por la tarjeta, al año pueden ser como mucho 200€. Pensar que he de pagar 200€ en comisiones si vendo (suponiendo no me cambie de banco, que tengo toda mi vida económica incluyendo hipoteca allí) frena más que aguantar las pérdidas actuales. No es lógico, ¿verdad?. Pues pensad en ese tipo de “privilegios” que hay en muchos otros sitios y también te frenan de cambiarte de entidad o dejar de ser socio de algo o comprar en otro sitio.

Hay muchos otros sesgos, tales como “el efecto ancla”, que fija un precio en nuestra mente ya sea para comprar o vender, pero no he encontrado relaciono con pérdidas.

Bueno, hasta aquí la reflexión lectora aplicada a mi dolor de muelas.

Un abrazo.

Ya me parecía a mí. Corrijo la metida de pata:

- Julio: D (recorte 33%). No se aplicará ahora, sino en el 4º dividendo del año (diciembre, de 94c a 63c). Como de momento planeo mantener la empresa tras leer todas la opiniones, lo considero recorte.

Yo también he mantenido D. Al tener aún mucho sector “utilities” en IBEX no tengo más que D en USA. Como allí si que voy a largo creo que mantenerla puede ser un acierto. Después, cuando aligere Endesas, Naturgys y demás, miraré como está el sector y … Quién sabe, quizá este Dominion para ampliar o para ser rotada definitivamente por alguna otra.

A mi las americanas siempre me han parecido caras y con un yield muy bajo para lo que me gusta.

De momento tiro con UU con buenos resultados

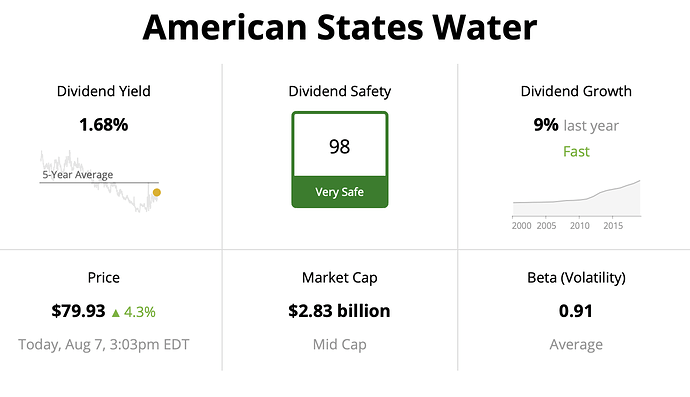

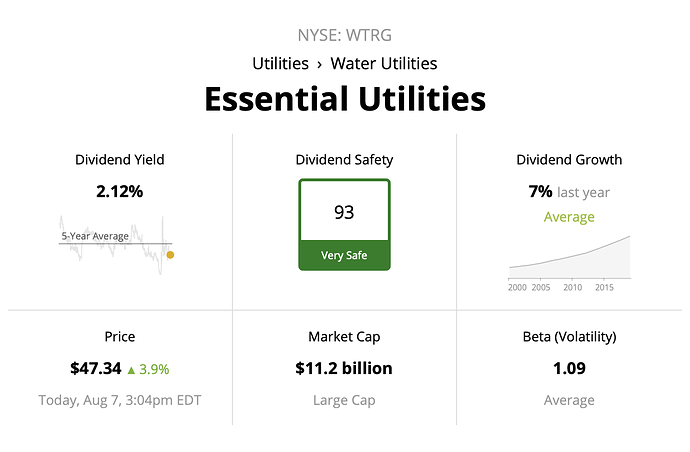

El oro azul. Una apuesta al futuro.

Las empresas que he puesto tienen crecimiento. UU da dividendos.

Hay otras opciones.

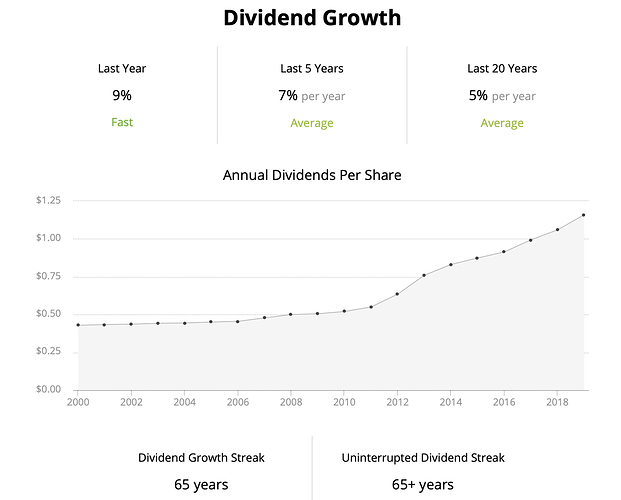

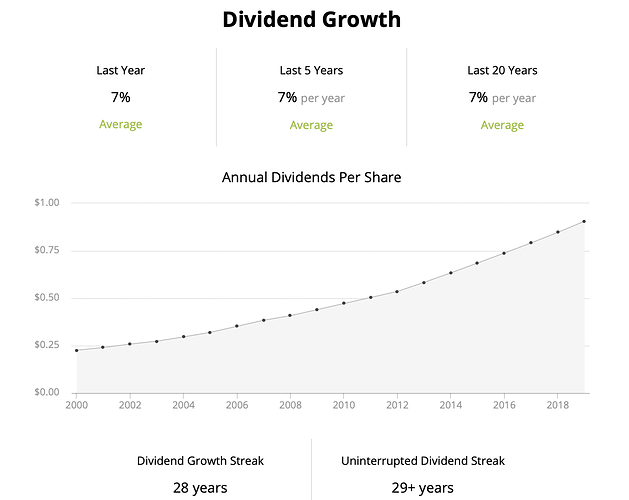

Con esos yield tan bajos y un grow del 7 %…

- ¿ Cuántos años harán falta para llegar a tener un yield algo decente que pueda además compensar el tiempo perdido ?.

- Una vez que llegue a dar un 3 ó un 4%…¿ Será capaz de seguir con incrementos del 7% sin recurrir a P. O. excesivos ?.